In unserem ausführlichen Kreditkarten Vergleich seht Ihr auf einen Blick die wichtigsten Konditionen, die Jahresgebühr und die Besonderheiten der bekanntesten Kreditkarten auf dem deutschen Markt. Unsere reisetopia Finanzexperten haben über 100 Karten ausführlich getestet, um Euch anhand strenger Kriterien die beste Kreditkarte empfehlen zu können. Das sind unsere Top 5 Kreditkarten im Vergleich.

Kreditkarten im Vergleich: Die Top 5 im Februar 2026

Inhaltsverzeichnis

- Kreditkarten im Vergleich: Die Top 5 im Februar 2026

- Was ist eine Kreditkarte?

- Wie funktionieren Kreditkarten?

- Kreditkarten im Vergleich: Welche Voraussetzungen gibt es?

- Wie funktioniert die Beantragung einer Kreditkarte?

- Kreditkarten im Vergleich: Die besten Modelle nach Kategorie

- Kreditkarten im Vergleich: Unsere Erfahrungen

- Kreditkarten im Vergleich: Darauf solltet Ihr achten

- Kreditkarten im Vergleich: Die besten im Jahr 2026

- Welche aktuellen Entwicklungen gibt es bei Kreditkarten?

- Kreditkarten Vergleich 2026: Unser Fazit

- Häufig gestellte Fragen zu den besten Kreditkarten

Was ist eine Kreditkarte?

Eine Kreditkarte ist ein Zahlungsmittel, mit dem man im Laden oder online bezahlen und häufig auch Bargeld am Geldautomaten abheben kann. Sie ähnelt zwar einer Girocard (früher EC-Karte), ist im Gegensatz zu dieser jedoch meist besser für Zahlungen im Internet und im Ausland geeignet.

Darüber hinaus unterscheiden sich Kreditkarten durch die Art der Abbuchung, die anders als bei Girokarten in der Regel nicht direkt vom Girokonto erfolgt.

Neben Kreditkarten und Girokarten bieten immer mehr Banken in Deutschland mittlerweile auch sogenannte Debitkarten an. Diese sind eine Art Hybrid aus Kreditkarte- und Girokarte und verbinden die direkte Abbuchung vom Girokonto mit der Möglichkeit auch online sowie im Ausland problemlos zu bezahlen. Aus diesem Grund finden sich auch Debitkarten in unserem Kreditkarten-Vergleich.

Der Begriff Kreditkarte stammt daher, dass ursprünglich einmal mit jeder Kreditkarte ein Kredit hinterlegt war, auf den flexibel zugegriffen werden konnte. So muss man nicht direkt bezahlen, sondern kann Liquidität nutzen, bevor die bezahlten Beträge auch wirklich vom eigenen Konto eingezogen werden.

Heutzutage ist dies zwar immer noch bei vielen Kreditkarten verbreitet, allerdings nicht mehr bei allen. Der Begriff ist also nicht mehr ganz einfach zu differenzieren, in Deutschland wird eine Kreditkarte allerdings häufig darüber definiert, dass sie von einer der vier großen Kreditkarten-Firmen herausgegeben wird.

Die bekanntesten Kreditkartenanbieter in Deutschland:

Darüber hinaus gibt es noch einige weitere Herausgeber von Kreditkarten, besonders in den USA sowie in Asien. Diese sind aber weniger relevant und geben in der Regel in Deutschland und auch Europa keine Karten aus, sodass wir uns bei unserem Kreditkarten Vergleich insbesondere auf die weit verbreiteten Karten von Visa, Mastercard und American Express konzentrieren.

Wie funktionieren Kreditkarten?

Die Kreditkarte ist das weltweit am meisten verbreitete bargeldlose Zahlungsmittel. Mit einer Kreditkarte könnt Ihr weltweit an Millionen von Akzeptanzstellen bargeldlos bezahlen und darüber hinaus an Automaten Geld abheben.

Obwohl der Begriff auf den ersten Blick recht offensichtlich scheint, ist das Prinzip bzw. die verschiedenen Arten und Weisen, wie die Zahlungsmittel funktionieren, nicht überall gleich. Wie zuvor schon erklärt, ist nicht einmal der Begriff direkt definierbar.

So handelt es sich nämlich keineswegs zwangsläufig um eine Karte, die im Zahlungsverkehr einen Kredit verspricht. Das ist nur bei einigen der vier Varianten von Kreditkarten der Fall.

Wir haben eine Übersicht einer klassischen Kreditkarte für Euch erstellt, die alle Bestandteile einer Kreditkarte beinhaltet. Wir haben uns hierbei für eine Kreditkarte im Hochformat entschieden, da derzeit immer mehr Kreditkarten in diesem Format gestaltet werden.

Typen von Kreditkarten:

- Prepaid Kreditkarte

- Charge Kreditkarte

- Credit Kreditkarte

- Debitkarte

Bei der Prepaid Kreditkarte handelt es sich um ein Modell, welches vor der Nutzung mit Guthaben aufgeladen werden muss. Es wird also kein Kredit gewährt, sondern nur zuvor eingezahlte Mittel können verwendet werden. Als Prepaid Karten werden in der Regel auch alle virtuellen Kreditkarten herausgegeben.

Die Charge Kreditkarte wird, wie der englische Begriff Charge (=aufladen) verrät, über einen längeren Zeitraum mit Zahlungen aufgeladen. Die ausgegebenen Beträge werden von der Bank vorgestreckt und in einem Kreditkartenkonto gesammelt.

Zu einem meist monatlichen Stichtag wird der Betrag dann komplett abgebucht. Bis auf einige Ausnahmen handelt es sich bei diesen Modellen überwiegend um Kreditkarten ohne Girokonto.

Ähnlich läuft es auch bei der “klassischen” Credit Kreditkarte, deren einziger Unterschied zur Charge Kreditkarte ist, dass nicht der gesamte ausgegebene Betrag am Stichtag zurückbezahlt werden muss.

Der nicht getilgte Kredit wird über eine längere Zeit gewährt und verzinst. Auf diese Art und Weise verdienen die meisten Banken auch Geld mit Kreditkarten und können diese komplett kostenlos anbieten.

Vor der sogenannte “Teilzahlungsoption” warnen wir als reisetopia Finanzexperten deshalb immer wieder ab, denn hier droht Verschuldungsgefahr. In vielen Fällen kann bei klassischen Kreditkarten mittlerweile aber auch eine Umstellung auf eine vollständige Rückzahlung per Lastschrift vorgenommen werden, was das Risiko deutlich minimiert.

In der Regel werden Kreditkarte von Banken, beispielsweise einer Sparkasse oder Volksbank, ausgegeben, nutzen aber die Infrastruktur bzw. Zahlungstechnik von einem der beiden großen Kreditkartenunternehmen Visa und Mastercard.

Darüber hinaus gibt es noch einige weitere Anbieter, die direkt eigene Kreditkarte ausgeben, wie American Express oder Diners Club, letztere übrigens der Erfinder der Kreditkarte. Bei einer American Express Kreditkarte ist entsprechend Amex direkt der Vertragspartner, bei einer Kreditkarte von Visa und Mastercard ist es die ausgebende Bank.

Die letzte Variante, die es im Bereich der Kreditkarte erklärt werden sollte, ist die Debitkarte. Diese ist zwar auch von einem der großen Anbieter Visa und Mastercard, funktioniert aber dennoch vom Prinzip eher wie eine Girocard. Bezahlte Beträge werden also nicht gesammelt und per Kredit vorgestreckt, sondern direkt vom Girokonto abgebucht.

Dieses Modell ist besonders bei Direktbanken verbreitet, die eine kostenlose Kreditkarte für Reisen mit dem Konto herausgeben, die dann aber ohne Kredit funktioniert und die bezahlten Beträge direkt vom Konto abbucht. Ein Vorteil gegenüber der klassischen Girokarte ist allerdings, dass dennoch Zahlungen im Internet möglich sind und die Karte problemlos weltweit an allen Visa- und Mastercard-Akzeptanzstellen eingesetzt werden kann.

Wie bezahlt man mit einer Kreditkarte?

Eine Kreditkarte erweist sich im Zahlungsalltag oft als nützlich, da man sie sowohl im Einzelhandel als auch im Internet praktisch einsetzen kann. Doch wie genau läuft der Bezahlvorgang an der Kasse ab? Vor Ort in der Filiale hängt der Prozess vom einzelnen Händler ab, wobei es mittlerweile insbesondere in Europa die Regel ist, dass man die PIN am Kassengerät eingibt, nachdem man die Karte ins Lesegerät gesteckt hat.

Im Ausland (insbesondere in den USA) ist es teilweise noch üblich, dass man statt die PIN einzugeben auf einem Beleg unterschreiben muss. Hier findet auch der in Deutschland kaum mehr verwendete Magnetstreifen einer Kreditkarte oft noch Verwendung.

Ein neueres Zahlungsverfahren ist das kontaktlose Zahlen, welches über NFC (Near Field Communication) funktioniert und für Zahlungen unter 50 Euro einsetzbar ist. Hierbei müsst Ihr weder unterschreiben noch die PIN eingeben, sondern einfach die Kreditkarte an das Kartenlesegerät halten.

Die meisten neuen Kreditkarten können mittlerweile kontaktlos eingesetzt werden. Zusätzlich gibt es noch die Zahlungsverfahren über Google Pay und Apple Pay. Hierfür müsst Ihr Eure Kreditkarte einfach mit Eurem Smartphone verbinden und könnt im Anschluss einfach Eurer Handy für den Bezahlvorgang nutzen. Einige Banken bieten auch eigene Apps an.

Dass sich eine Kreditkarte im Alltag für verschiedene Zahlungsaktivitäten lohnen kann, fällt besonders beim Online-Shopping auf, doch wie sicher ist die digitale Zahlungsmethode? Beim Bezahlvorgang mit der Kreditkarte müssen in der Regel folgende Daten angegeben werden:

- Name des Karteninhabers

- Kartennummer

- Ablaufdatum

- Kartenprüfnummer (CVC)

Letztere Nummer sorgt dafür, dass die online Zahlung sicher abgewickelt wird. Diese kann man auf der Rückseite der Karte finden. Mittlerweile ist zudem das 3D-Secure-Verfahren die Regel. Bei einer Zahlung im Netz muss man also nach der Eingabe der Daten auch noch eine SMS-TAN eingeben oder sich anders als Karteninhaber verifizieren.

Möglich ist das bei einigen Banken beispielsweise über eine App, die mit einer Push-Freigabe funktioniert. Hier kann teilweise ebenfalls eine PIN notwendig sein, alterantiv klappt die Freigabe in diesem Fall oft auch über Funktionen wie Face ID oder die Freigabe mit einem Fingerabdruck.

Wie sicher ist eine Kreditkarte?

Durch die oben genannten Sicherheitsmaßnahmen bei Bezahlvorgängen stellt man schnell fest, dass Kreditkarten mehrfach abgesichert ist, um unbefugten Gebrauch vorzubeugen. Es gibt jedoch noch weitere Merkmale, die eine Kreditkarte vor betrügerischen Absichten schützen und die Sicherheit garantieren.

Die Kartenprüfnummer auf der Rückseite der Karte haben wir bereits im obigen Absatz erwähnt, sie kontrolliert, ob die Kreditkarte dem Verbraucher auch physisch vorliegt. Außerdem sind Kreditkartenmodelle heutzutage mit einem sogenannten EMV-Chip ausgestattet, der verhindert, dass die Karte einfach dupliziert werden kann.

Des Weiteren verfügen die Karten über ein weiteres Merkmal zur Sicherheit, welches nur unter ultraviolettem Licht sichtbar wird, sowie zum anderen über ein Hologramm. Welches Symbol bei diesen Merkmalen ausgespielt wird, hängt von der jeweiligen Kreditkartenfirma ab.

Wichtige Tipps zur Kreditkartensicherheit:

- PIN nicht an Dritte weitergeben

- PIN und Kreditkarte separat aufbewahren

- Falls möglich 3D-Secure-Verfahren bei digitalen Einkäufen nutzen

- Kreditkartendaten nur in sicherer Umgebung übertragen

- Keine Kartendaten auf Aufforderung eingeben (Phishing)

- Kreditkartenabrechnung regelmäßig auf Auffälligkeiten kontrollieren

Sollte ein berechtigter Verdacht auf Betrug in Bezug auf die Kreditkartennutzung bestehen, empfiehlt es sich, diese sofort zu sperren. Dies sollte auch beim Verlust der Kreditkarte umgehend erfolgen, um weitere Schäden zu vermeiden. Im Falle eines Verlusts beträgt die Haftung des Kreditkartenbesitzers nach gesetzlicher Regelung maximal 50 Euro, sofern keine grobe Fahrlässigkeit vorliegt.

Um die Kreditkarte zu sperren, sollte man sich entweder an die herausgebende Bank wenden oder falls möglich den allgemeinen Sperr-Notruf (116 116) nutzen. Neben der allgemeinen Sperrhotline bieten auch die Kartenanbieter selbst noch einmal weitere Nummern an.

Sperrhotlines für Kreditkarten aus dem Inland:

- Mastercard: 0800/0713542

- Visa: 0800/8118440

- American Express: 069/97971000

- Diners Club: 069/900150135 oder 069/900150136

Sperrhotlines für Kreditkarten aus dem Ausland:

- Mastercard: 0016367227111

- Visa: 0013036971096

- American Express: 00496997971000

- Diners Club: 0049699001503135 oder 0049699001503135

Sofern Ihr die Kreditkarte nicht verloren, sondern noch zur Hand habt, findet Ihr die konkrete Nummer Eurer Bank für die Sperrung in der Regel auch auf der Rückseite der Karte. Generell bietet es sich an, die Nummer auch im eigenen Handy für den Notfall einzuspeichern.

Die Hotlines sind gewöhnlich 24 Stunden am Tag erreichbar. Sobald Ihr die Karte gesperrt habt, können keine Zahlungen mehr mit dieser getätigt werden. Ihr erhaltet jedoch meist schon innerhalb weniger Tage eine Ersatzkarte, die dann wieder für Zahlungen eingesetzt werden kann.

Kreditkarten im Vergleich: Welche Voraussetzungen gibt es?

Die Anforderungen, um eine Kreditkarte beantragen zu können, können je nach Kartentyp unterschiedlich ausfallen. Auch die jeweiligen Anbieter stellen teilweise unterschiedliche Kriterien aus, die erfüllt werden müssen, um das gewünschte Modell zu erhalten. Daher können folgende Voraussetzungen gelten, aber je nach Kartenmodell variieren:

- Fester Wohnsitz in Deutschland

- Vollendung des 18. Lebensjahres

- Bonitätsauskunft der SCHUFA

- Auskunft über die Kreditwürdigkeit (zum Beispiel in Form eines Einkommensnachweises)

Wie bereits erwähnt, treffen nicht alle Voraussetzungen auf alle Kreditkarten zu. So wird eine SCHUFA-Prüfung meist für die Beantragung von Kreditkarten mit Kreditrahmen verlangt, also bei Charge- oder Credit Kreditkarten. Doch was ist mit denjenigen, die keine gute Bonität nachweisen können? Unter diesen Umständen muss man nicht komplett auf eine Kreditkarte verzichten, denn es gibt Modelle, die nur auf Guthabenbasis funktionieren. Es handelt sich häufig bei Prepaid Karten um Kreditkarten, die ohne SCHUFA-Auskunft beantragbar sind.

Auch die Volljährigkeit ist bei diesen Kreditkartenmodellen nicht immer zwingend erforderlich, sodass auch jüngere Leute auf die Leistungen zugreifen können. Allerdings sind Kreditkarten für Jugendliche eher selten, sodass es oft notwendig ist, auf eine Partnerkarte eines Erwachsenen zu setzen, sofern man schon unter 18 Jahren auf eine Kreditkarte setzen möchte.

Zudem sollte man bei manchen Kreditkartenmodellen beachten, dass die Eröffnung eines Girokontos bei der jeweiligen Bank ebenfalls Voraussetzung ist. Die besten Kombinationen aus Girokonto und Kreditkarte findet Ihr natürlich auch in unserem umfassenden Girokonto-Vergleich.

Wie funktioniert die Beantragung einer Kreditkarte?

Sofern die jeweiligen Voraussetzungen des Kreditkartenanbieters erfüllt werden, ist der Beantragungsprozess relativ unkompliziert. Im Grunde muss nach der Wahl der passenden Karte im Kreditkarten-Vergleich nur das Antragsformular mit den oben aufgezählten Daten ausgefüllt werden, heutzutage kann dies bequem online erledigt werden.

Nur in seltenen Fällen muss noch ein Antrag auf Papier ausgefüllt und an die Bank geschickt werden. Als nächster Schritt erfolgt die Identifizierung der Identität, die in den meisten Fällen eine Voraussetzung für die Beantragung einer Kreditkarte (oder auch die Eröffnung anderer Finanzprodukte ist). Hierfür wird heutzutage meist das Postident oder ein Videoident-Verfahren genutzt. Dass die Identifizierung in einer Bankfiliale erfolgt (sogenanntes Bank Ident) ist heutzutage eher selten.

Das Videoident-Verfahren, das bei einigen Banken mittlerweile selbst ohne Videochat, sondern nur noch mit Fotos in einer App funktioniert, ist eine bequeme Alternative für diejenigen, die sie sich nicht extra in einer Filiale der Deutschen Post identifizieren wollen, sondern den Prozess innerhalb weniger Minuten im Internet abschließen wollen. Hierfür wird eine funktionierende technische Ausstattung (funktionierendes Mikrofon und Webcam) benötigt, beide Verfahren setzen das Vorweisen eines gültigen Ausweisdokuments (Reisepass oder Personalausweis) voraus.

In einigen Fällen kommt es vor, dass bei der Beantragung einer Kreditkarte nach der Identifizierung noch weitere Nachweise angefordert werden, etwa zum Gehalt. Hierüber informiert die jeweilige Bank in der Regel entweder per E-Mail oder per Post.

Anschließend kann es je nach Kartenanbieter noch ein paar Tage oder Wochen dauern, bis man die Kreditkarte erhält. Aus Sicherheitsgründen wird die PIN für die Karte ebenfalls separat zugestellt. Nachdem die Karte zugestellt ist, müsst Ihr sie auch noch aktivieren. Hierfür gibt es meist einen einfachen Weg über die App der Bank oder eine dazugehörige Internetseite. Alternativ ist die Aktivierung auch über einen Anruf bei der Hotline möglich.

Der gesamte Prozess der Beantragung einer Kreditkarte funktioniert bei den im reisetopia Kreditkarten-Vergleich empfohlenen Karten in der Regel gerade einmal eine Woche, inklusive Versand und Aktivierung der Karte.

Die sechs Schritte bei der Beantragung einer Kreditkarte:

- Wahl der richtigen Kreditkarten im Kreditkarten-Vergleich

- Beantragung der Karte über die Webseite der Bank

- Identifizierung via Videoident oder Postident

- Einreichung weiterer Dokumente (nur in manchen Fällen)

- Ausstellung & Versendung der Kreditkarte

- Aktivierung der Kreditkarte

Kreditkarten im Vergleich: Die besten Modelle nach Kategorie

Dass wir dem Themenblock Kreditkarten einen ausführlichen Ratgeber widmen, liegt auch an der schier enormen Auswahl. Die reisetopia Finanzexperten nehmen für den Kreditkarten-Vergleich regelmäßig mehr als 100 Kreditkarten unter die Lupe und identifizieren dabei die besten Optionen. Damit es für Kunden einfacher ist, wird dabei eine Klassifizierung in verschiedene Kategorien vorgenommen, die über die Art der Karte (Charge, Prepaid, Credit) hinausgehen.

Die folgenden Kategorien von Kreditkarten gibt es:

- Kostenlose Kreditkarten

- Kostenpflichtige Kreditkarte ohne Zusatzleistungen (nicht empfehlenswert)

- Kreditkarten zum Meilen und Punkte sammeln

- Premium Kreditkarten

- Business Kreditkarten für Geschäftsausgaben

Kostenlose Kreditkarte sind dabei zweifelsfrei besonders beliebt, denn diese Karten kommen ohne Jahresgebühr daher und überzeugen deshalb auch fast immer durch ein gutes Preis-Leistungsverhältnis. Kunden nutzen diese Modelle in der Regel, um keine unnötigen Kosten beim Bezahlen zu haben und teilweise auch kostenlos an Bargeld zu kommen.

Allerdings gibt es noch zahlreiche weitere Vorteile, die viele der kostenlosen Kreditkarten im Vergleich bieten, obwohl diese komplett gebührenfrei genutzt werden können. Auch als Kreditkarte für Studenten sind diese Modelle sehr oft die beste Option.

Entgegen der weitläufigen Vermutung gibt es bei kostenlosen Kreditkarten keineswegs immer einen Haken. Teilweise gibt es sogar noch kostenfreie Zusatzleistungen, die es in sich haben können!

Dem entgegen stehen kostenpflichtige Kreditkarten, die keine Zusatzleistungen bieten. Diese Modelle sind mitunter die häufigsten in Deutschland und werden oft von Filialbanken gegen eine zustäzliche Gebühr ergänzend zum Girokonto ausgegeben. Von diesen Karten ist in der Regel abzuraten, weil das Preis-Leistungsverhältnis schlecht ist. Wer aktuell nur eine solche Karte im Portemonnaie hat, sollte unbedingt einen Blick in die Kreditkarten Vergleich werfen und sich nach einer Alternative umsehen!

Kreditkarten zum Meilen sammeln oder auch sogenannte Cashback Kreditkarten können ebenfalls eine sehr gute Wahl sein, denn mit diesen könnt Ihr für jede Zahlung im Alltag eine Rückerstattung erhalten.. Das lohnt sich keineswegs nur für Vielflieger, denn gerade wer viel Geld mit Kreditkarten ausgibt, kann schnell auf stattliche Rückvergütungen oder Meilenmengen kommen, die dann für Freiflüge genutzt werden können.

Allerdings lohnt sich ein genauerer Blick auf die verschiedenen Modelle, um herauszufinden, welches das beste Modell für den eigenen Bedarf ist. Zudem sollte man konkret durchrechnen, ob sich eine solche Kreditkarte hinsichtlich des eigenen Zahlungsverhaltens wirklich lohnt oder ob man sich nicht doch lieber für eine kostenlose Kreditkarte im Kreditkartenverlgiech entscheiden sollte.

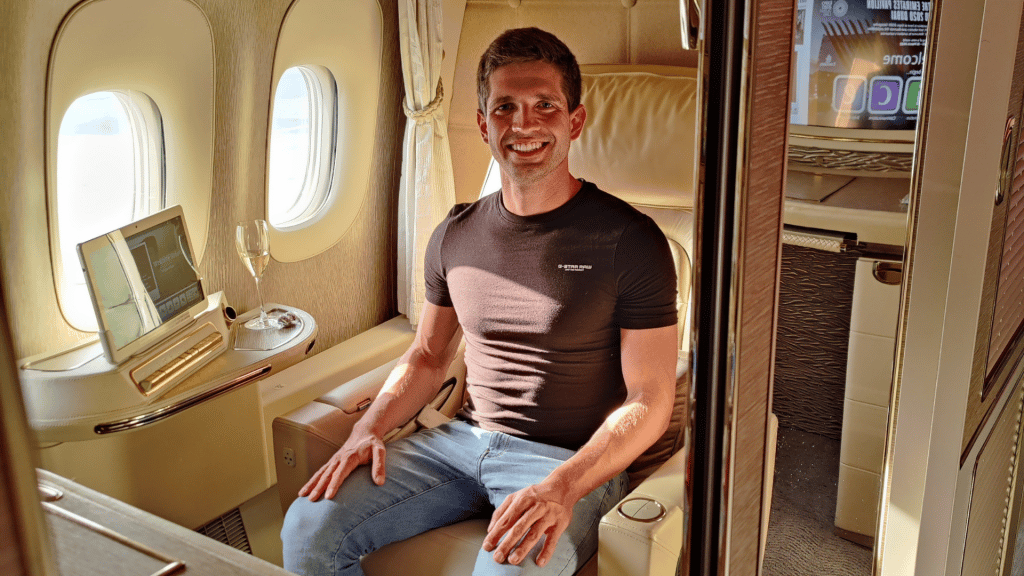

Eine Premium Kreditkarte ist immer dann empfehlenswert, wenn die Zusatzleistungen, die diese bietet, einen größeren Wert haben, als die Jahresgebühr, die für diese in der Regel anfällt. Dabei sind diese Zusatzleistungen sehr unterschiedlich und reichen von Versicherungen, wie etwa die Reiserücktrittsversicherung bis hin zu exklusiven Vorteilen in Hotels, an Flughäfen und mehr.

In den allermeisten Fällen liegt der Fokus von Premium-Kreditkarten dabei auf Reisevorteilen. Mittlerweile gibt es aber auch Karten mit anderen Zusatzleistungen, wie beispielsweise bei der American Express Platinum Card. Hier sind diverse Lifestyle-Vorteile wie etwa ein Restaurant-Guthaben enthalten.

Die letzte Art von Kreditkarten im Vergleich ist nur für bestimmte Personen relevant, denn es handelt sich um Business-Kreditkarten, die nur von Selbstständigen und Freiberuflern oder Unternehmern beantragt werden können. Diese werden dann für die Bezahlung von Geschäftsausgaben genutzt und können ebenfalls Vorteile von Kreditkarten aus einer der anderen Kategorien aufweisen, also etwa die Möglichkeit Meilen zu sammeln.

Des Weiteren gibt es beispielsweise auch Kreditkartenmodelle, die nur in bestimmten Ländern relevant sind. So gibt es beispielsweise auch eine große Auswahl an Kreditkarten in Österreich, die man sich bei Bedarf anschauen sollte.

Kostenlose Kreditkarten

Unter den kostenlosen Kreditkarten gibt es grundsätzlich zwei Arten von Modellen, die man unterscheiden muss. Zum einen wären da die echten Kreditkarten, also Karten, die ohne ein Girokonto beantragt werden können und mit einem Kreditrahmen ausgestattet sind.

Es wird also nach der Beantragung nur ein Kreditkartenkonto eröffnet, auf dem Eure Zahlungen eines Abrechnungszeitraumes (meist ein Monat) gesammelt werden. Nach dem Ablauf dieses Zeitraumes wird entweder der gesamte Betrag automatisch von Eurem hinterlegten Girokonto eingezogen oder Ihr nutzt die Teilzahlung und bezahlt nur einen Anteil von diesem Betrag. Dazu raten wir Euch jedoch in keinem Fall, da hohe Zinsen anfallen.

Die besten kostenlosen Kreditkarten:

- Hanseatic Bank GenialCard

- TF Bank Mastercard Gold

- easybank Visa Kreditkarte ehemals Barclays

- Awa7 Kreditkarte

Die andere Art der kostenlosen Kreditkarte wird immer mit einem kostenlosen Girokonto ausgegeben – auch hier haben wir Dutzende Modelle in unserem Kreditkarten Vergleich unter die Lupe genommen, um für Euch die besten Karten zu identifizieren. In der Regel unterscheidet sich auch die Rückzahlung von den “echten” Kreditkarten, denn die getätigten Zahlungen werden in der Regel vom hinterlegten Girokonto abgebucht und nicht erst in einem Kreditkartenkonto gesammelt.

Warum also werden diese Modelle auch als Kreditkarten bezeichnet? Weil es sich in der Regel auch um eine Visa oder Mastercard Karte handelt, sodass alle Vorteile einer echten Kreditkarte auch für diese Modelle gelten. Darunter sind etwa der Einsatz weltweit oder die einfache Sperrung rund um die Uhr.

Die besten kostenlosen Kreditkarten mit Girokonto im reisetopia Test:

- DKB Kreditkarte (30€ Jahresgebühr als Kreditkarte)

- ING Kreditkarte

- N26 Kreditkarte

- 1822direkt Kreditkarte

- Targobank Kreditkarte

- Consorsbank Kreditkarte

Wie Ihr auf den ersten Blick seht, handelt es sich hierbei größtenteils um Direktbanken. Welche der beiden Varianten der Kreditkarte für Euch die bessere Wahl ist, wenn Ihr eine kostenlose Kreditkarte haben möchtet, hängt sehr davon ab, was Ihr persönlich angenehmer findet.

Bei der monatlichen Abbuchung erhaltet Ihr natürlich den Vorteil eines zinsfreien Kredites, geht dafür aber auch das Risiko ein, dass Ihr über Eure finanziellen Grenzen geht. Hierfür lohnt sich eine Kreditkarte mit zinsfreiem Zahlungsziel. Ein kostenloses Girokonto kann zwar eine gute Alternative sein, allerdings in der Regel auch nur, wenn Ihr dieses auch wirklich nutzt.

Kreditkarten von Filialbanken sind in Deutschland nur in den seltensten Fällen wirklich attraktiv. Wer ein Konto bei einer Filialbank hat, kann allerdings ganz einfach eine zusätzliche kostenlose Kreditkarte beantragen, die dann automatisch vom bestehenden Konto abbucht.

Als Reisekreditkarte eignet sich ein kostenloses Modell allemal, denn viele der Vorteile sind hier bereits mit an Bord. Kostenlose Zahlungen und Abhebungen sind Gold wert, wenn man weltweit unterwegs ist. Weitere wichtige Leistungen einer guten Reisekreditkarte wie Versicherungen bieten aber meist nur Premium-Modelle, die wir uns weiter unten genauer anschauen.

Die besten Kreditkarten zum Meilen sammeln

Auf den ersten Blick ist die Landschaft an Kreditkarten zum Meilen sammeln eher ernüchternd. So gibt es nämlich nur zwei Modelle, mit denen man direkt Meilen sammeln kann, nämlich die Miles & More Kreditkarte, die logischerweise Meilen im Vielfliegerprogramm der Lufthansa sammelt. Über diese hinaus gibt es nur noch die Eurowings Kreditkarte, jeweils als Classic und Premium Modell. Diese sammeln ebenfalls Meilen im Miles & More Programm.

Darüber hinaus lassen sich mit der Hilton Kreditkarte noch Punkte im Hilton Honors Programm sammeln. Als Reisekreditkarte eignet sich ein Modell zum Meilen sammeln nicht immer, jedenfalls nicht unbedingt für den Einsatz im Ausland.

Viele Modelle erheben hohe Gebühren bei Zahlungen in Fremdwährungen und sollten daher eher im Inland eingesetzt werden. Für den Einsatz im Ausland eignet sich jedoch immerhin die Eurowings Kreditkarte, bei der auf eine Fremdwährungsgebühr verzichtet wird.

Über die genannten Kreditkarten hinaus kann man noch mit weiteren Karten Meilen sammeln, nämlich über einen Umweg. So gibt es zwei Programme, in denen man Punkte sammelt, die sich dann wiederum zu Meilen transferieren lassen. Diese Programme sind zum einen Payback und zum anderen Amex Membership Rewards. Alle dieser Modelle sind American Express Kreditkarten und unterteilen sich in die folgenden attraktiven Karten:

- Amex Green

- Amex Gold

- Amex Platinum

- Amex Centurion

- American Express Blue Card

- American Express BMW Kreditkarte

- Payback Amex Kreditkarte

Wie Ihr Euch sicherlich denken könnt, handelt es sich nur bei dem letzten Modell um Kreditkarten zum Payback Punkte sammeln, alle anderen Modelle sammeln Punkte im Membership Rewards Programm.

Wie genau das Sammeln mit Kreditkarten funktioniert und welches Modell für welchen Nutzer das beste ist, zeigen wir Euch in unserem umfangreichen Guide zum Meilen sammeln mit Kreditkarten. Zudem sei gesagt, dass Ihr für die Kreditkartenmodelle auch entsprechend hohe Startguthaben als Willkommensbonus erhaltet. Je nach Ausgabeverhalten können auch diese Karten im Kreditkarten Vergleich eine sehr gute Wahl sein.

Rückvergütung in anderer Form: Cashback Kreditkarten

Im Kreditkarten Vergleich gewissermaßen auch unter die Kategorie der Meilen-Kreditkarten zu zählen, sind sogenannte Cashback-Kreditkarten. Diese Kreditkarten mit Bonusprogramm bieten im Gegensatz zu Meilen eine direkte Rückvergütung in Form von Geld. Für jede Zahlung mit der Kreditkarte erhält man als Cashback einen bestimmten Prozentsatz zurückerstattet.

Leider ist dieses Modell in Deutschland bzw. der EU durch die gedeckelten Kreditkarten-Gebühren nicht sonderlich verbreitet, dennoch gibt es aber einige Modelle, die man hierzu auf dem Schirm haben sollte. Die wichtigsten Cashback-Kreditkarten haben wir Euch auf unserer ausführlichen Seite zusammengefasst.

Premium-Kreditkarten

Zwar sind auch Kreditkarten zum Meilen sammeln in der Regel Premium Kreditkarten, doch bei diesen spielen wenig überraschend auch andere Aspekte eine Rolle. Dazu zählen etwa Versicherungen und der Verzicht auf Gebühren. Auch einige Modelle der Kreditkarten zum Meilen sammeln etwa von easybank verfügen über Premium Leistungen, allerdings möchten wir uns in dieser Übersicht auf die anderen Premium Reisekreditkarten konzentrieren. Angeboten werden Premium Kreditkarten beispielsweise unter anderem von den folgenden Filialbanken:

- Commerzbank Kreditkarten

- Deutsche Bank Kreditkarten

- Sparkasse Kreditkarten

- Postbank Kreditkarten

- Volksbank Kreditkarten

- Sparda Bank Kreditkarten

- Hypovereinsbank Kreditkarten

Die Karten der Filialbanken überzeugen uns im Test allerdings mit Blick auf das Preis-Leistungsverhältnis nicht und lohnen sich selbst dann nurs elten, wenn Ihr Kunde der jeweiligen Bank seid.

Das gilt besonders deshalb, weil es alternative Premium Kreditkarten gibt, die Ihr einfach mit einem bestehnden Girokonto verknüpfen könnt und bei denen die Jahresgebühr deutlich geringer, die Leistungen dafür deutlich besser sind.

Die bekanntesten Premium Modelle im Kreditkarten Vergleich im Überblick:

- easybank Gold Visa ehemals Barclays Gold

- easybank Platinum Double ehemals Barclays Platinum Double

- Hanseatic GoldCard

- Consors Visa Card Gold

- N26 Go Kreditkarte

- Santander TravelCard

- ADAC Kreditkarte

- TUI Kreditkarten

Besonders empfehlenswert sind dabei das easybank Platinum Double sowie mit etwas geringen Leistungen die easybank Gold Visa oder die Hanseatic Bank GoldCard. Diese werden oftmals auch unter der Gruppe der goldenen Kreditkarten oder schwarzen Kreditkarten zusammengefasst. Daneben sind auch einige der oben aufgeführten Kreditkarten zum Meilen sammeln als Premium-Kreditkarte empfehlenswert. Unter den ganz besonderen Kreditkarten, die allerdings nur auf Einladung ausgestellt wird, ist auch noch die American Express Centurion Card zu nennen.

Was bei einer Entscheidung für eine passende Premium Kreditkarte in unserem Kreditkarten Vergleich entscheidend ist und welche Leistungen besonders wertvoll sind, haben wir in unserem ausführlichen Ratgeber zu Premium Kreditkarten noch einmal für Euch zusammengefasst!

Kreditkarten für Selbstständige und Freiberufler im Vergleich

Zuletzt möchten wir bei der Suche nach der besten Kreditkarten noch einen Blick auf Geschäftskreditkarten werfen. Eine solche zu beantragen, lohnt sich als Selbstständiger oder Freiberufler eigentlich immer, da wenige Modelle im Kreditkarten Vergleich ein so gutes Leistungspaket liefern.

Dabei profitiert Ihr bei den meisten Modellen auch noch davon, dass es sich um eine Kreditkarte zum Meilen sammeln handelt und diese in vielen Fällen auch noch Versicherungen und andere Vorteile einer Premium Reise Kreditkarten bieten.

Unter den vorhandenen Geschäftskreditkarten muss man natürlich zunächst die Modelle der Filialbanken erwähnen, die aber im Vergleich zu unseren Favoriten aus dieser Kategorie eher schlecht abschneiden. Wichtigster Kandidat bei der Wahl der besten Kreditkarte für Selbstständige ist ohne Zweifel eine Amex Business Card, die vielerlei Vorteile bietet.

Bei den Amex Business Cards überzeugen die beiden folgenden Modelle im Kreditkarten Vergleich am meisten:

Beide Karten bieten eine gute Verbindung aus Leistungen und vergleichsweise niedriger Jahresgebühr, was uns im umfangreichen Test verschiedener Geschäftskreditkarten überzeugt hat. Besonders attraktiv wird eine Geschäftskreditkarte auch aufgrund der Tatsache, dass sich mit dieser Meilen rein durch Geschäftsausgaben sammeln lassen. Dies geschieht praktisch ganz nebenbei und bringt Euch Eurem nächsten Freiflug näher!

Kreditkarten im Vergleich: Unsere Erfahrungen

Der Kreditkartenmarkt in Deutschland ist einem konstanten Wandel, sodass die jeweils beste Kreditkarte aus dem Kreditkarten Vergleich sich öfter ändert. Teilweise kann es sich für Kunden auch lohnen, das Produkt öfter zu wechseln, um etwa von besseren Konditionen oder auch Startboni profitieren zu können.

In unseren Erfahrungen mit den besten Kreditkarten zeigt sich dabei ein konstantes Muster, das man bei der Suche nach einer passenden kostenlosen Kreditkarte genauso wie bei der Recherche einer maßgeschneiderten Premium-Kreditkarte beachten sollte. In unserem von den reisetopia Finanzexperten erstellen Kreditkarten Vergleich fließen daher die folgenden Bewertungskriterien ein:

- Gebühren der Kreditkarte (Jahresgebühr, Abhebe- und Fremdwährungsgebühr)

- Rückzahlungsoption der Kreditkarte (Teilzahlung, Vollzahlung, Lastschrift, Überweisung und potenzielle Zinsen)

- Erfahrungen der reisetopia Finanzexperten mit den Kreditkarten

- Zusatzleistungen der Kreditkarten (Versicherungen, Lounge-Zugang, Guthaben und weitere Leistungen)

Generell gilt dabei, dass es die eine beste Kreditkarte im Kreditkarten-Vergleich nicht gibt. Das liegt daran, dass die Ansprüche eines jeden Kunden unterschiedlich sind. Unsere reisetopia Finanzexperten haben bei der Abwägung der verschiedenen Faktoren aber ausgewählte Karten ausgemacht, die universell empfehlenswert sind.

Kreditkarten im Vergleich: Darauf solltet Ihr achten

Gerade bei der Vielzahl an Kreditkarten auf dem Markt sollte man sich genau überlegen, für welche Kreditkarte man sich entscheidet. Deshalb ist es auch wichtig, dass Ihr wisst, wie Ihr überhaupt vergleichen solltet. Welche Kriterien also sind wichtig, um eine gute Entscheidung zum Kreditkarte beantragen zu treffen? Und was macht die beste Kreditkarte aus?

Nutzung der Kreditkarte

Die wichtigste Frage, die man sich bei der Wahl einer Kreditkarte stellen sollte, ist die nach der Nutzung der Karte, also was Ihr mit Eurer neuen Kreditkarte genau machen möchtet. Möchtet Ihr beispielsweise nur im Alltag und online damit bezahlen, ist beispielsweise eine kostenlose Kreditkarte wie die TF Bank Mastercard Gold eine gute Wahl. Habt Ihr allerdings hohe Umsätze über Kreditkarten, lohnt sich eine Rückerstattung über Meilen oder auch Cashback aber auf jeden Fall.

Ähnlich sieht es bei Premium Zusatzleistungen aus, die zwar nicht jeder benötigt, wenn man sie aber braucht, ist der Weg über eine Premium Kreditkarte häufig der beste. Benötigt Ihr eine Kreditkarte für eine Weltreise, sollte diese kostenlose Bargeldabhebungen und geringe Fremdwährungsgebühren bieten. In unserem Kreditkarten Vergleich könnt Ihr nach verschiedenen Modellen filtern, um so die beste Karte für Euch zu finden!

Kreditkarte mit oder ohne Girokonto?

Die zweite wichtige Frage, die Ihr Euch stellen solltet ist die, ob Ihr eine Kreditkarte mit oder ohne Girokonto beantragen möchtet. Karten ohne Girokonto haben den Vorteil, dass Ihr diese schnell und mit weniger bürokratischem Aufwand bekommt, allerdings gibt es viele kostenlose Kreditkarten mit zahlreichen Leistungen nur mit einem kostenlosen Girokonto. So schränkt sich die Auswahl an Karten, die man ohne ein Girokonto beantragen kann, entsprechend ein.

Gebühren und Kosten im Vergleich zu den Leistungen der Karte

Der nächste offensichtlich wichtige Aspekt im Kreditkarten Vergleich ist das Thema Gebühren. Neben den Jahresgebühren von Kreditkarten gibt es hier noch weitere Bereiche, wo Kosten anfallen:

- Fremdwährungsgebühren

- Gebühren für Bargeldabhebungen

- Zinsen für Teilzahlungen

Bei all diesen Gebühren solltet Ihr Euch auch immer auf den ersten Punkt, nämlich Eure geplante Anwendung für die Kreditkarte besinnen. Ein gutes Beispiel dafür ist etwa die Amex Platinum, die immerhin 720 Euro pro Jahr an Gebühren kostet. Allerdings hat etwa das gesamte reisetopia Team diese Kreditkarte, eben weil es sich bei entsprechender Reisetätigkeit extrem lohnt. Hier muss man also immer die Vorteile mit den Leistungen der Kreditkarte ins Verhältnis setzen, bevor man eine Entscheidung trifft.

Bevor Ihr also Eure Entscheidung für oder gegen eine Kreditkarte einfach nur auf der Basis trefft, welche Gebühren anfallen, solltet Ihr immer auch einen Blick auf die Leistungen der Karten werfen. Durch Guthaben, Versicherungen oder andere Leistungen lohnen sich diese je nach eigenem Profil mehr als andere Kreditkarten.

Kreditkarten im Vergleich: Die besten im Jahr 2026

Wenn man alle Kriterien für die beste Kreditkarte abwägt, sollte sich die Wahl zum idealen Kartenmodell schon eingrenzen können. Allerdings werden in Deutschland, wie man anhand der aufgezählten Modelle bei den verschiedenen Arten der Kreditkarten bereits erkennen kann, eine Vielzahl an geeigneten Karten angeboten. Aus dieser Auswahl das perfekte Modell zu finden, erweist sich oft als kompliziert. Bei unserer Analyse von mehr als 100 Kreditkarten anhand zahlreicher Kriterien in unserem Kreditkarten Vergleich haben sich einige Favoriten herauskristallisiert. Welche Karte am Ende die perfekte Wahl ist, hängt jedoch immer auch vom eigenen Profil ab.

Daher ist es immer empfehlenswert, im Voraus gewisse Leistungen festzulegen, die eine Kreditkarte unbedingt erbringen sollte, damit sie ideal zum eigenen Zahlungs- und Ausgabeverhalten passt.

Als Kreditkarte ohne Jahresgebühr empfehlen wir die Hanseatic Bank GenialCard. Die Kreditkarte der Hanseatic Bank kommt dauerhaft ohne Jahresgebühr daher und hat auch keine versteckten Gebühren in den Folgejahren. Insbesondere auf Reisen überzeugt die Visa durch ihre weltweite Akzeptanz, sowie den Wegfall von Fremdwährungsgebühren, wodurch gebührenfreie Zahlungen auf der ganzen Welt möglich sind.

Ein entscheidender Vorteil gegenüber vielen anderen Kreditkarten ist, dass die Karte nach erfolgreicher Beantragung sofort digital nutzbar ist, noch bevor Ihr die physische Karte zugesandt bekommt. Insgesamt bietet die schwarze Kreditkarte der Hanseatic Bank eine attraktive Kombination aus attraktiven Reisekonditionen und weltweiter Akzeptanz – ganz ohne Jahresgebühr.

Hanseatic Bank GenialCard

- 0 Euro Jahresgebühr

- Weltweit gebührenfrei bezahlen*

- Gebührenfrei Bargeld abheben im Ausland**

- Rückzahlung in kleinen, flexiblen Raten

- Mobiles Bezahlen durch Apple Pay und Google Pay

- Empfohlen von Stiftung Warentest (06/2025)

Auch Stiftung Warentest empfiehlt die Hanseatic Bank GenialCard in ihrem aktuellen Kreditkarten- Test (Ausgabe 03/2025). Von 34 kostenlosen Kreditkarten wurden nur fünf als empfehlenswert eingestuft – darunter auch die awa7 Kreditkarte. Getestet wurde dies anhand von zwei Nutzermodellen: einem Standardnutzer und einer reisenden Person. Für beide bleiben diese Kreditkarten kostenlos.

Darum lohnt sich unser Kreditkarten Vergleich

Unser Kreditkarten Vergleich hilft dabei, das beste Modell für Euch herauszusuchen, da man nach verschiedenen Verwendungszwecken und Konditionen filtern kann. Außerdem könnt Ihr oft von attraktiven Angeboten profitieren, denn einige Anbieter bieten oft eine Prämie, zum Beispiel in Form eines Startguthabens, bei der Beantragung für Neukunden an. Auf aktuelle Aktionen weisen wir in unserem Kreditkarten Vergleich natürlich tagesaktuell hin!

Welche Kreditkarte nun die beste ist, hängt allerdings stark vom eigenen Nutzerverhalten ab. In allen Fällen lohnt es sich, mehrere Modelle zu vergleichen, denn nur anhand der eigenen finanziellen Bedürfnisse kann man feststellen, welche Kreditkarte am besten geeignet ist. Über unsere Empfehlungen hinaus haben wir außerdem weitere Ratgeber zu Kreditkarten in anderen Ländern und Sprachen:

- Die besten Kreditkarten in Österreich finden

- Die besten Kreditkarten in der Schweiz finden

- Find the best free credit card

Wie testen die reisetopia Finanzexperten Kreditkarten?

Ihr fragt Euch, wie wir als reisetopia Finanzexperten zu unserer Reihenfolge im mitunter ausführlichsten Kreditkarten Vergleich in Deutschland kommen? Bei reisetopia nutzen nicht nur über 30 Mitarbeiter jeden Tag zuhause und auf Reisen verschiedene Kreditkarten. Wir nehmen darüber hinaus auch jedes neue Finanzprodukte – vom Girokonto über die Kreditkarte bis zu Geldanlageprodukten – unter die Lupe und aktualisieren unsere Einschätzungen zu bestehenden Karten mehrmals im Jahr. Durch unsere jahrelange Expertise mit Finanzprodukten werfen wir den Blick auf die wichtigsten Gebühren und Leistungen, damit wir eine fundierte Empfehlung bei kostenlosen Kreditkarten genauso wie bei Premium Kreditkarten treffen können.

Anhand mehrere Kriterien, legen wir fest, welche Karte im Kreditkarten Vergleich besonders empfohlen wird und sich als beste Kreditkarte einer jeweiligen Kategorie durchsetzt. Dazu gehören neben den verschiedenen Gebühren auch die Art der Abrechnung, die zusätzlichen Leistungen, der Kundenservice der verschiedenen Anbieter sowie Erfahrungsberichte von Bewertungsportalen sowie aus unserer Community. Für uns gilt bei der unabhängigen Empfehlung dabei immer, dass am Ende ein hoher Mehrwert für Kunden entstehen muss – dafür stehen wir seit Jahren mit unserem Namen!

Welche aktuellen Entwicklungen gibt es bei Kreditkarten?

Der Kreditkarten Vergleich ist immer in Bewegung, sodass kaum ein Tag vergeht, an dem wir unsere Einschätzungen mit Blick auf geänderte Gebühren oder Leistungen nicht verändern. So stellen wir sicher, dass wir allen aktuellen Entwicklung im deutschen Kreditkartenmarkt Rechnung tragen. Ob veränderte Zinssätze oder Gebühren, ein neues Kartendesign oder andere Updates, wir arbeiten diese immer zeitnah in unseren Kreditkarten Test ein. Das war besonders in den letzten Jahren wichtig, denn die Zahl der Anbieter hierzulande hat sich deutlich erhöht. Durch die größere Konkurrenz ist zudem auch das Preis-Leistungsverhältnis vieler Karten besser geworden.

Unser Anspruch als reisetopia Finanzepxerten ist dabei, dass wir Euch über alle Entwicklungen auf dem Laufenden halten und natürlich auch unseren Kreditkarten Vergleich anhand des veränderten Marktumfelds konstant anpassen!

Kreditkarten Vergleich 2026: Unser Fazit

Die Wahl der besten Kreditkarte ist aufgrund der großen Auswahl nicht ganz einfach. Eine perfekte Kreditkarte für alle gibt es nicht – daher empfehlen wir Euch, zunächst eine passende Kartenart auszuwählen und anschließend ein konkretes Modell aus unserem Kreditkarten Vergleich zu wählen.

Alle dort führenden Karten haben unseren detaillierten Test durchlaufen, bei dem wir zahlreiche Kriterien und Erfahrungswerte berücksichtigt haben.

Oft kann auch die Kombination mehrerer Kreditkarten sehr sinnvoll sein. Beispielsweise lässt sich eine kostenlose Kreditkarte ideal mit einer Karte zum Meilensammeln kombinieren. Eine feste Obergrenze, wie viele Kreditkarten man besitzen darf, existiert zudem nicht.

Häufig gestellte Fragen zu den besten Kreditkarten

In unserem großen Kreditkarten Vergleich stellen wir die verschiedensten Modelle und unsere Top-Empfehlungen im Detail vor. Natürlich gibt es dennoch weitere Fragen die sich bestimmt viele von Euch stellen. Deshalb beantworten wir Euch an dieser Stelle einige häufig gestellte Fragen zum Thema “beste Kreditkarten in Deutschland”:

Welche Typen von Kreditkarten gibt es?

Es gibt vier verschiedene Typen von Kreditkarten: Die Prepaid, Charge, Credit und Debit Kreditkarte.

Welche ist die beste Kreditkarte im Vergleich?

Die Wahl der besten Kreditkarte ist nicht ganz einfach, auch weil es eine so große Auswahl gibt. Es kommt ganz darauf an, welche Art von Kreditkarte Ihr beantragen möchtet. Unsere aktuelle Top-Empfehlung ist die Hanseatic Bank GenialCard, die eine kostenlose Kreditkarte mit überzeugenden Testergebnissen ist.