American Express® zählt neben Visa und Mastercard zu den größten Akteuren auf dem weltweiten Kreditkartenmarkt. Auch in Deutschland genießen die verschiedenen Modelle der American Express Kreditkarte große Beliebtheit, da der Anbieter mitunter zahlreiche Zusatzleistungen bietet.

American Express Kreditkarten Modelle im Vergleich

American Express Platinum Card

- Aktion: Bis zu 85.000 Punkte Bonus

- 150 Euro Restaurantguthaben

- 200 Euro Reiseguthaben

- 200 Euro SIXT Ride Guthaben

- Kostenloser Lounge-Zugang mit Gast

- Bestes Versicherungspaket in Deutschland

American Express Gold Card aus Metall

- Aktion: Bis zu 50.000 Punkte Willkommensbonus

- SIXT Guthaben: 180 Euro SIXT Plus & 50 Euro Rent

- Guthaben: 80 Euro Lodenfrey & 50 Euro Freenow

- Punkte sammeln mit jedem Euro Umsatz

- Umfangreiche Reiseversicherungen inklusive

American Express Green Card

- Aktion: 10.000 Punkte Willkommensbonus

- 5 Euro Monatsgebühr

- Kostenlos ab dem 2. Jahr mit Mindestumsatz

- Membership Rewards sammeln mit jedem Umsatz

- Reise-Versicherungen inklusive

Amex Blue Card

- 25 Euro Startguthaben + 5.000 Bonuspunkte

- 0 Euro Jahresgebühr

- Verkehrsmittel Unfallversicherung inklusive

- Punkte sammeln mit jedem Euro

Payback American Express Kreditkarte

- 5.000 Punkte Willkommensbonus

- 0 Euro Jahresgebühr

- Punkte (Meilen) mit jeder Zahlung

- Kostenfreie Zusatzkarte

Doch welche Modelle gibt es überhaupt und lohnen sich die Amex Kreditkarten wirklich? Können die einzelnen Karten trotz der Jahresgebühr überzeugen? In unserem Ratgeber erfahrt Ihr alles Wissenswerte zu Gebühren, Vorteilen auf Reisen und im Alltag sowie unseren Erfahrungen mit den Kreditkarten von American Express – inklusive eines umfassenden Vergleichs der verschiedenen Modelle.

Inhaltsverzeichnis

- Welche American Express Kreditkarten gibt es?

- Wie unterscheidet sich American Express von anderen Kreditkarten?

- Welche Vorteile bieten die American Express Kreditkarten?

- Wie kann ich mit den American Express Kreditkarten Meilen sammeln?

- Welche Versicherungen bieten die American Express Kreditkarten?

- Wie profitiere ich von den Amex Offers der American Express Kreditkarten?

- Wie kann ich mit den American Express Kreditkarten einen Lounge Zugang erhalten?

- Welche Statusvorteile bieten die American Express Kreditkarten?

- Wie kann ich mit den American Express Kreditkarten von Dining & Lifestyle Vorteilen profitieren?

- Welche Nachteile haben die American Express Kreditkarten

- Für wen lohnt sich eine American Express Kreditkarte?

- American Express Kreditkarten: Welche Erfahrungen haben wir mit den Karten?

- Wie funktioniert der Kreditkartenantrag bei American Express?

- Welche Alternativen gibt es zu einer American Express Karte?

- American Express Kreditkarten im Vergleich: Unser Fazit

- Weitere Fragen zu American Express Kreditkarten im Vergleich

Welche American Express Kreditkarten gibt es?

Zuerst einmal stellt sich die Frage, was überhaupt genau hinter dem Finanzdienstleister steckt. Die American Express Company (Amex) wurde bereits 1850 gegründet, hat ihren Firmensitz in New York City und bietet größtenteils Kreditkartenprodukte an.

Auch auf dem deutschen Markt hat American Express ein breit gefächertes Kartenportfolio aufgebaut, welches aus Kreditkarten mit Kreditrahmen für private Nutzer, Firmenkreditkarten und einigen Co-Branding Kreditkarten, wie der American Express BMW Card oder American Express Payback Kreditkarte, besteht.

Der amerikanische Kreditkartenanbieter bietet mehrere verschiedene Modelle an, die sich für unterschiedliche Zwecke und unterschiedliche Personen eignen.

Welche privaten Kreditkarten von American Express gibt es?

American Express bietet eine Vielzahl an privaten Kreditkarten, welche in Deutschland folgende umfassen:

Private Amex Kreditkarten:

🛫 American Express Platinum Card

⚫️ American Express Centurion Card (nur per Einladung erhältlich)

Co-Branding Amex Kreditkarten:

Die schwarze Kreditkarte von Amex, die Centurion Card, hat kein Kreditkartenlimit. Darüber gibt es teilweise viele Gerüchte, jedoch ist sie nur für einen bestimmten Kundenkreis und nur auf Einladung verfügbar. Zudem bietet American Express die Kreditkarten in Österreich und in der Schweiz an.

💳 Information: als Inhaber einer American Express Karte ist es möglich, durch den American Express Kartenservice, Partnerkarten für Freunde und Familie zu beantragen, die teils sehr attraktive Vorteile mitbringen.

Die genaue Anzahl der Zusatzkarten hängt von dem jeweiligen Kartenmodell ab. Was die genauen Unterschiede der Karte sind und für wen sie sich lohnen bzw. eignen, erklären wir weiter unten noch einmal im Detail.

Welche geschäftlichen Kreditkarten von American Express gibt es?

Allerdings bietet American Express in Deutschland nicht nur Produkte für Privatkunden an. Sofern Ihr Euch also für eine Geschäftskreditkarte von American Express für Freiberufler, Selbstständige und Unternehmen interessiert, empfehlen wir einen Blick auf die drei American Express Business Kreditkarten.

Business Amex Kreditkarten:

📗 American Express Business Green Card

🔱 American Express Business Gold Card

🛡️ American Express Business Platinum Card

🏢 American Express Corporate Card (Mindestumsatz 10 Millionen Euro)

Welchen Bonus gibt es aktuell bei American Express?

Aktuell profitieren Neukunden bei American Express je nach Kreditkarte von unterschiedlichen Willkommensboni und Aktionen.

Hier findet Ihr eine Übersicht aller aktuell laufenden American Express Aktionen:

🇩🇪 American Express Payback Card mit 5.000 Punkten Bonus

🇩🇪 American Express Blue Card mit 5.000 Punkten Bonus + 25 Euro Startguthaben

🇩🇪 American Express BMW Card mit 22 Euro Startguthaben

🇩🇪 American Express Green Card mit 10.000 Punkten Bonus🇩🇪 American Express Gold Card oder Gold Card Rosé mit bis zu 50.000 Punkten Bonus

🇩🇪 American Express Platinum Card mit bis zu 85.000 Punkten Bonus

🇩🇪 American Express Business Gold Card mit 75.000 Punkten Bonus

🇩🇪 American Express Business Platinum Card mit 200.000 Punkten Bonus

🇩🇪 Upgrade auf die American Express Gold Card mit bis zu 55.000 Punkten Bonus

🇩🇪 Upgrade auf die American Express Platinum Card mit bis zu 95.000 Punkten Bonus🇨🇭 American Express Gold Card Schweiz mit 30.000 Punkten Bonus

🇨🇭 American Express Platinum Card Schweiz mit 75.000 Punkten Bonus

Wie unterscheidet sich American Express von anderen Kreditkarten?

Die Karten unterscheiden sich in einigen wesentlichen Punkten von den gängigen Visa und Mastercard Kreditkarten. Dabei liegt der grundlegendste Unterschied wohl in der Geschäftsstruktur.

Geschäftsstruktur

Denn während Visa und Mastercard als reine Zahlungsnetzwerke agieren und ihre Karten ausschließlich in Zusammenarbeit mit Banken herausgeben, gibt Amex den Großteil der Karten direkt an Kunden aus und übernimmt damit sowohl die Zahlungsabwicklung, als auch das Kreditrisiko.

Premium Vorteile mit der Amex

Ein weiterer Unterschied liegt in den Kundenvorteilen und Premium-Angeboten. Dort zeigt sich schnell, dass die Kreditkarten von American Express im Vergleich deutlich exklusivere Vorzüge für Karteninhaber bieten. Zwar gibt es auch Premium Kreditkarten von Visa und Mastercard, doch diese schneiden im direkten reisetopia Finanzvergleich nicht ganz so gut ab.

Dabei ist nicht nur die reine Anzahl der Vorteile entscheidend, sondern auch deren Qualität. So bietet die Platin Karte von Amex etwa das beste Versicherungspaket einer in Deutschland erhältlichen Kreditkarte.

Welche Vorteile bieten die American Express Kreditkarten?

Die American Express Kreditkarten haben durchweg attraktive Vorteile. Gemeinhin haben die Karten diese Vorteile:

Die Vorteile im Überblick:

- Teilnahme am attraktiven Membership Rewards® Bonusprogramm

- Umfangreiche Versicherungsleistungen

- Wechselnde Angebote dank Amex Offers

- Aktionsweise hohe Neukundenboni

Je nach Kartenmodell gibt es eine Menge Vorteile, gerade bei den höherpreisigen Produkten. Dafür arbeitet American Express mit unterschiedlichsten Partnern zusammen, um Karteninhabern erhöhten Komfort und Vorteile beim Reisen und im Alltag zu bieten.

Zu den größten Vorteilen gehört mitunter aber das Sammeln von Meilen und Punkten im Bonusprogramm Membership Rewards von American Express, welches die Kreditkarten besonders attraktiv macht.

💡Hinweis: Eine Ausnahme stellt die American Express Payback Kreditkarte dar, welche Punkte im Bonusprogramm Payback sammelt und keine Vorteile in Form von Versicherungen bietet.

Als Beispiel lassen sich die Kooperationen mit ausgewählten Partnern wie SIXT heranziehen. Kunden von American Express können dadurch von Rabatten bei Mietwagenbuchungen sowie bei Hotel- und Flugbuchungen profitieren. Ähnlich verhält es sich bei der Kooperation mit dem beliebten Priority Pass oder Hotelketten mit automatischen Status-Vorteilen.

Doch es lohnt sich, einen detaillierten Blick auf die zahlreichen Vorteile bei den einzelnen Karten zu werfen, die bei den meisten der Amex Kreditkartenmodelle inkludiert sind.

Wie kann ich mit den American Express Kreditkarten Meilen sammeln?

Unter den Kreditkarten zum Meilen sammeln gibt es kaum eine bessere Option als eine American Express Kreditkarte.

Warum? Weil es sich um Kreditkarten mit Bonusprogramm handelt, denn im attraktiven Membership Rewards Programm könnt Ihr mit jedem ausgegebenen Euro Punkte sammeln. Diese könnt Ihr anschließend folgendermaßen einsetzen:

- Reisen mit Punkten buchen

- Punktetransfer zu Loyalitätsprogrammen

- Bezahlung einzelner Belastungen der Kreditkarte mit Punkten

- Bezahlung der Kartengebühr

- Sachprämien wie Kochgeräte oder Unterhaltungselektronik

- Spenden für karitative Zwecke

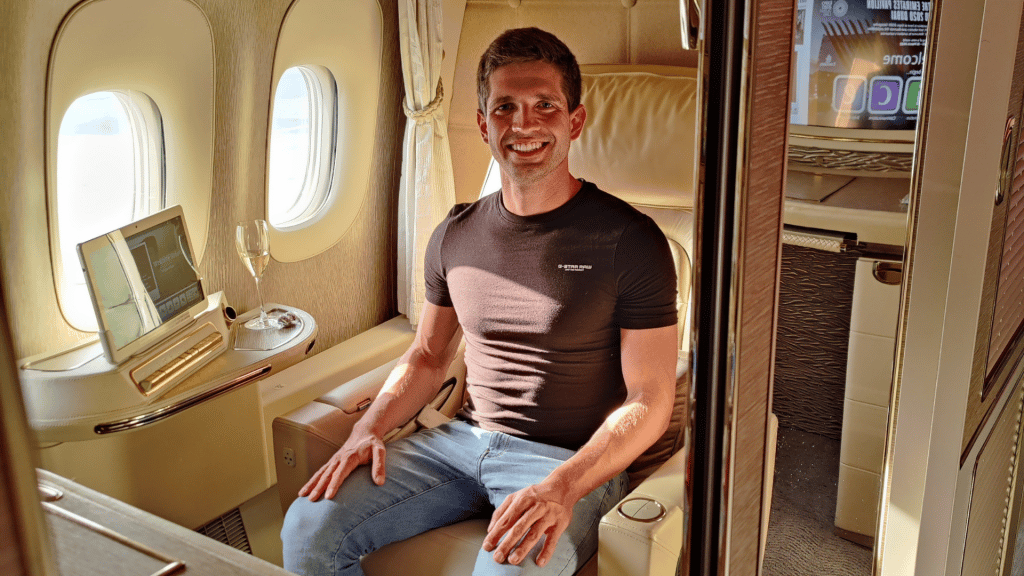

Mit am attraktivsten ist selbstverständlich der Punktetransfer zu Loyalitätsprogrammen, denn so lassen sich wertvolle Meilen sammeln, die beispielsweise für das Buchen von Business– oder First Class Flügen über diverse Vielfliegerprogramme eingesetzt werden können. Auch wenn sich die Transferverhältnisse teilweise zum Negativen verändert haben, ist dies immer noch eine absolut lohnende Nutzung der Membership Rewards Punkte.

Um das Meilenkonto schneller zu füllen, kann man bereits bei der Beantragung einer American Express Card oft einen attraktiven Willkommensbonus erhalten.

Wie auch Ihr dank des attraktiven Membership Rewards Programms an Freiflüge kommen könnt, haben wir zudem in mehreren Ratgebern zu Amex Prämien im Detail erklärt:

- Die besten Einlösungen für bis zu 100.000 Amex Punkte

- Die besten Einlösungen für bis zu 200.000 Amex Punkte

- Die besten Einlösungen für mehr als 200.000 Amex Punkte

Doch damit nicht genug, denn durch Aktivierung des Membership Rewards Turbo Programms könnt Ihr sogar 1,5 Punkte für jeden Euro Umsatz sammeln und Euer Meilenkonto noch einmal deutlich aufstocken.

Ihr seht entsprechend selbst, dass sich American Express Kreditkarten besonders dann lohnen, wenn Ihr für Eure Umsätze in Euro Punkte sammeln möchtet.

Wichtig ist trotz allem zu erwähnen, dass nicht jede American Express Kreditkarte am Membership Rewards Programm teilnimmt.

Folgende Karten nehmen am Bonusprogramm Membership Rewards teil:

- American Express Blue Card (gegen 30 Euro Gebühr pro Jahr)

- American Express Green Card

- American Express Gold Card

- American Express Platinum Card

- American Express BMW Card

- BMW Premium Card Carbon

- American Express Business Green Card

- American Express Business Gold Card

- American Express Business Platinum Card

- American Express BMW Kreditkarte

Die Co-Branding Kreditkarte von Payback nimmt nicht am Bonusprogramm teil, stattdessen können aber Punkte bei Payback gesammelt werden, welche anschließend zu Miles & More Meilen eingetauscht werden können.

Welche Versicherungen bieten die American Express Kreditkarten?

Sinnvoll kann das Kreditkarte beantragen auch dann sein, wenn Ihr von den guten Versicherungsleistungen von American Express profitieren möchtet. Nicht alle Karten verfügen über ein Versicherungspaket, allerdings der Großteil dieser.

Je nach Kartenmodell entscheiden sich allerdings die Versicherungen enorm. Ein Überblick gewährt folgende Tabelle:

| Versicherungen | Platinum | Gold | Green | Blue |

| Reise-Unfallversicherung | x | |||

| Reiseabbruch-Versicherung | x | |||

| Reiserücktrittskosten-Versicherung | x | x | ||

| Auslandsreise-Krankenversicherung (weltweit) | x | x | ||

| Reisekomfort-Versicherung (Schutz bei Flug- oder Gepäckverspätung und Gepäckverlust) | x | x | x | |

| Kfz-Schutzbrief (europaweit) | x | x | ||

| Reisegepäck-Versicherung | x | x | ||

| Auslandsreise-Haftpflichtversicherung | x | |||

| Mietwagen-Vollkaskoversicherung | x | |||

| Mietwagen-Haftpflichtversicherung | x | |||

| Verkehrsmittel-Unfallversicherung | x | x | x | x |

| Einkaufsschutzversicherung bei Einbruchdiebstahl und Beschädigung | x | x | ||

| 90-tägiges Online- und Offline-Rückgaberecht | x | x | x | |

| Schutz bei unverschuldetem Missbrauch der Karte | x | x | x |

Je nachdem, wie Eure individuellen Reisebedürfnisse ausfallen, könnt Ihr also erkennen, welches Modell sich für Euch lohnt. Einen besonderen Blick lohnt es sich auch auf die Business-Kreditkarten zu werfen, denn hier gelten die Versicherungen unabhängig vom Karteneinsatz.

Wie profitiere ich von den Amex Offers der American Express Kreditkarten?

Als Inhaber der American Express Kreditkarten kann man sich kostenfrei an den immer wieder teils sehr attraktiven Amex-Offers erfreuen, die Ihr online oder in der Amex App einsehen und aktivieren könnt. Damit könnt Ihr einiges an Geld sparen oder sammelt zusätzliche American Express Membership Rewards Punkte.

Neben Preisnachlässen bei Supermärkten, Tankstellen oder Onlineshops, findet Ihr hier auch Angebote bei Fluggesellschaften, Hotelketten und Reiseveranstaltern, mit denen Ihr teilweise 100 Euro Cashback oder mehr abstauben könnt.

Welche Amex Offers Ihr in Eurem Account habt, ist von der jeweiligen Kreditkarte und der Nutzung dieser abhängig.

Beachtet nur, dass nicht jede Karte über die beliebten Amex Offers verfügt.

Wie kann ich mit den American Express Kreditkarten einen Lounge Zugang erhalten?

Dank einer Kooperation mit Priority Pass, erhalten Inhaber bestimmter American Express Kreditkarten Zutritt zu bis zu 1.550 Lounges weltweit.

Folgende Karten verfügen über einen Priority Pass:

- American Express Platinum Card

- American Express Business Platinum Card

Folgende Karten können den Priority Pass mit Rabatt erwerben:

- American Express Gold Card

- American Express Business Gold Card

Jeder American Express Platinum Card Karteninhaber erhält mit der Beantragung den Priority Pass dazu. Der Priority Pass garantiert Euch, der American Express Platinum Card Partnerkarte und jeweils einem Gast, Zugang zu Vertragslounges von Priority Pass weltweit.

Auch Inhaber der American Express Gold Card können profitieren und erhalten einen Rabatt auf die Mitgliedschaft bei Priority Pass.

Darüber hinaus verfügt American Express selbst über eigene Lounges, die sogenannten Centurion Lounges. Diese befinden sich hauptsächlich im US-amerikanischen und asiatischen Raum. Im europäischen Raum gibt es eine Centurion Lounge in London Heathrow, sowie in Stockholm.

Zudem verfügt American Express auch über eigene Partnerschaften mit Lounge-Anbietern und Fluggesellschaften. So können Inhaber der American Express Platinum Card auch alle Lounges von Plaza Premium und einige unabhängige Lounges besuchen.

Solltet Ihr ein Ticket mit der Lufthansa und ihren Tochter-Fluggesellschaften haben, könnt Ihr auch die Business- und Senator-Lounges der Fluggesellschaft besuchen, und das an mehreren Standorten in Deutschland und weltweit. Mit einem Business Class Ticket für einen Lufthansa- oder Partnerflug erhaltet Ihr hier sogar oft Zugang in ausgewählte Senator Lounges.

Weiterhin bietet American Express allen Platinum Mitgliedern weltweit einen Vorteil, der wenig bis kaum Erwähnung findet. So gibt es verschiedene Fast Lanes an Flughäfen in Europa und weltweit, die mit einer Amex Platinum Card betreten werden dürfen.

Eigentlich gilt dieser Vorteil nur für die Platinum Karten des jeweiligen Landes, zumeist können diese aber beim bloßen Vorzeigen nicht auseinandergehalten werden.

💡 Info: Bei Fast Lanes handelt es sich um Sicherheitskontrollen für Business und First Class Passagiere, die deutlich schneller und komfortabler passiert werden können. Ein entsprechendes Ticket benötigt man mit der Kreditkarte jedoch nicht.

Welche Statusvorteile bieten die American Express Kreditkarten?

Mit ausgewählten American Express Kreditkarten erhalten Inhaber auch einen Mitgliedsstatus bei verschiedenen Hotels und Mietwagenunternehmen. Damit kann man bei ausgewählten Hotels attraktive Vorteile erwarten:

- kostenfreies Frühstück für Euch und eine Begleitperson

- kostenfreie Zimmerupgrades nach Verfügbarkeit

- Möglichkeit eines früheren Check-ins oder späteren Check-outs

Bei den Mietwagenunternehmen erhält man ebenfalls Upgrades in eine höhere Mietwagenkategorie bei Verfügbarkeit und einen bevorzugten Service in der Mietwagenstation. In beiden Fällen profitiert man aber vor allem auch von günstigeren Mitgliedertarifen, die einen Aufenthalt oder den Mietwagen günstiger machen.

Welche Statusvorteile man erhält, ist abhängig vom jeweiligen Kreditkartenprodukt. Inhaber der American Express Platinum Card profitieren von Statusvorteilen in luxuriösen Hotelketten.

Wie kann ich mit den American Express Kreditkarten von Dining & Lifestyle Vorteilen profitieren?

Mit dem International Airline Programm erhaltet Ihr kostengünstige Angebote für Flüge in der Business- oder First Class von Airlines wie British Airways oder Emirates. Beim Fine Hotels & Resorts Programm könnt Ihr verschiedene Luxushotels mit attraktiven Gesamtpaketen buchen.

Zudem kann man mit den Amex Kreditkarten einige Vorteile im Alltag erwarten. Sogenannte Amex Experiences ermöglichen den Zutritt zu exklusiven Events. Bei diesen ist American Express vor Ort ansprechbar. So unterstützt American Express diverse Sportveranstaltungen und Events, wodurch Inhaber exklusive Vorteile gewährt bekommen.

Auch bei Konzerten oder anderen Events lässt sich eine Amex Kreditkarte nutzen. So gewährt man Inhabern in der Uber Arena in Berlin Zutritt zur Lounge, wo kostenfreie Getränke in entspannter Atmosphäre serviert werden.

Außerdem könnt Ihr noch von weiteren Statusvorteilen profitieren, wie einer reduzierten Golf Fee Card International.

Die genannten Vorteile gelten primär für folgende Karten:

- American Express Gold Card

- American Express Platinum Card

- American Express Business Gold Card

- American Express Business Platinum Card

Bei der American Express Platinum Card habt Ihr zudem jedes Jahr ein 150 Euro Restaurantguthaben, welches Ihr in unzähligen Restaurants deutschlandweit einlösen könnt. Insgesamt stehen 2.000 Restaurants in 20 Ländern zur Verfügung, darunter einige gehobene Sternerestaurants.

💡 Hinweis: Die 150 Euro müssen dabei nicht auf einmal eingelöst werden, sodass mehrere Besuche in verschiedenen Restaurants möglich sind. Für die Zahlung muss aber zwingend die jeweilige American Express Platinum Card genutzt werden.

Welche Nachteile haben die American Express Kreditkarten

Auch wenn die Nachteile im Vergleich zu den Vorteilen sehr gering und unbedeutend erscheinen, dürfen sie trotzdem nicht außer Acht gelassen werden. Negativ fällt bei den Kreditkarten von American Express aber lediglich auf, dass diese immer mit einer Abhebegebühr und einer Fremdwährungsgebühr daherkommen. Die Gebühren sind wie folgt:

💸 Fremdwährungsgebühr von 2 Prozent

🏧 Abhebegebühr von 4 Prozent (mindestens 5 Euro)

Besonders die Amex Fremdwährungsgebühr kann bei Zahlungen außerhalb des Euro-Raums ins Gewicht fallen. Daher solltet Ihr die American Express Gebühren Ausland bei der Nutzung berücksichtigen.

Zudem zählen vor allem die Gold und Platinum Varianten von American Express zu den Kreditkarten mit den höchsten Jahresgebühren auf dem deutschen Kreditkartenmarkt. Dafür sind die enthaltenen Leistungen aber auch einmalig und können jeden Cent wert sein, wenn man die Karten richtig einzusetzen weiß.

Für wen lohnt sich eine American Express Kreditkarte?

Bei den vielen Vorteilen und Leistungen von American Express ist es leicht, den Überblick zu verlieren. Daher haben wir die einzelnen Modelle gerade für Privatkunden noch einmal genauer beleuchtet und verraten, welche Amex Karte sich genau für welche Art von Nutzern lohnen kann!

Für wen eignet sich die kostenlose Amex Blue Card?

Die American Express Blue Card ist gemeinsam mit der von Payback herausgegebenen Payback American Express Kreditkarte die erste echte kostenlose Kreditkarte im Portfolio des Anbieters. Dabei gibt es allerdings auch einen Haken, denn das unserer Meinung nach bei American Express Kreditkarte besonders attraktive Membership Rewards Programm ist bei der Blue Card, leider kostenpflichtig.

Die Jahresgebühr für die Nutzung liegt bei einem Betrag von 30 Euro, das gilt für das erste Jahr genauso wie für alle Folgejahre.

Der wichtigste Vorteil ist das Amex Offers Programm, welches bei der Blue Card analog zu allen anderen Kreditkarten von American Express kostenlos angeboten wird.

Durch das Offers Programm kann man mit dem richtigen Zahlungsverhalten durchaus eine satte Ersparnis im Jahr erreichen. Es gibt unter anderem immer wieder Angebote für eine Rückerstattung bei Hotelketten, Fluggesellschaften oder anderen Reiseanbietern.

Insgesamt kann die American Express Blue Card also dann eine interessante Option mit Vorteilen sein, wenn man eine kostenfreie Kreditkarte möchte, mit der man trotzdem Meilen sammeln kann. Wir sehen diese Kreditkarte insbesondere für Einsteiger als perfektes Modell.

American Express Blue Card

- 25 Euro Startguthaben

- Kostenlose Kreditkarte – dauerhaft ohne Jahresgebühr

- Punkte sammeln mit jedem Euro

- Attraktive Rabatte durch Amex Offers

Für wen eignet sich die Amex Green Card?

Die American Express Green Card, auch als American Express Card bekannt, ist so etwas wie die Standard-Kreditkarte von Amex. Früher noch als sehr attraktiv angesehen, verliert diese immer mehr an Zuspruch. Denn im ersten Jahr kostet diese 60 Euro Gebühr, während die ähnliche Blue Card kostenfrei ist.

Dafür entfällt im zweiten Jahr ab einem Umsatz von 9.000 Euro die Gebühr für die Green Card.

Darüber hinaus ist die Teilnahme am Membership Rewards Programm mit dieser Karte kostenfrei möglich und Ihr könnt für eine Gebühr von 15 Euro das Turbo Programm aktivieren. Dadurch sammelt Ihr allein für den Mindestumsatz von 9.000 Euro bereits 13.500 Membership Rewards Punkte.

Ein weiterer relevanter Vorteil der Kreditkarte ist, dass Ihr eine Basis-Absicherung in Form eines Versicherungspakets erhaltet. Dieses besteht aus den folgenden Versicherungen:

- Reisekomfortversicherung

- Verkehrsmittel-Unfallversicherung

- 90 Tage Schutz für Eure Einkäufe (Shop Garant)

- Verlängertes Rückgaberecht

Bedenken solltet Ihr allerdings, dass alle drei unserer Meinung nach wichtigen Versicherungsleistungen einer Kreditkarte fehlen. Sofern Ihr auf Reisen wirklich gut abgesichert sein wollt, solltet Ihr daher unbedingt auf eine Kreditkarte mit Versicherungsleistungen oder eben eine andere American Express Kreditkarte setzen.

Die Nachteile der American Express Green Card lassen sich ebenfalls schnell ausmachen: Genauso wie die anderen Karten des US-Anbieters kommen die Karten mit einer Abhebe- und einer Fremdwährungsgebühr daher.

Wir empfehlen Euch für Zahlungen in anderen Währungen sowie für Abhebungen, aufgrund der Gebühren, unbedingt auf eine zusätzliche Kreditkarte ohne Fremdwährungsgebühr zu setzen.

American Express Green Card

- Membership Rewards Punkte sammeln bei jedem Einkauf

- Keine Kartengebühr im 2. Jahr ab 9.000 Euro Jahresumsatz

- Exklusive Amex Offers mit attraktiven Gutschriften und Punkte-Vorteilen

- Kostenfreie Zusatzkarte für Familienmitglieder oder Partner

- Apple Pay und Google Pay unterstützt

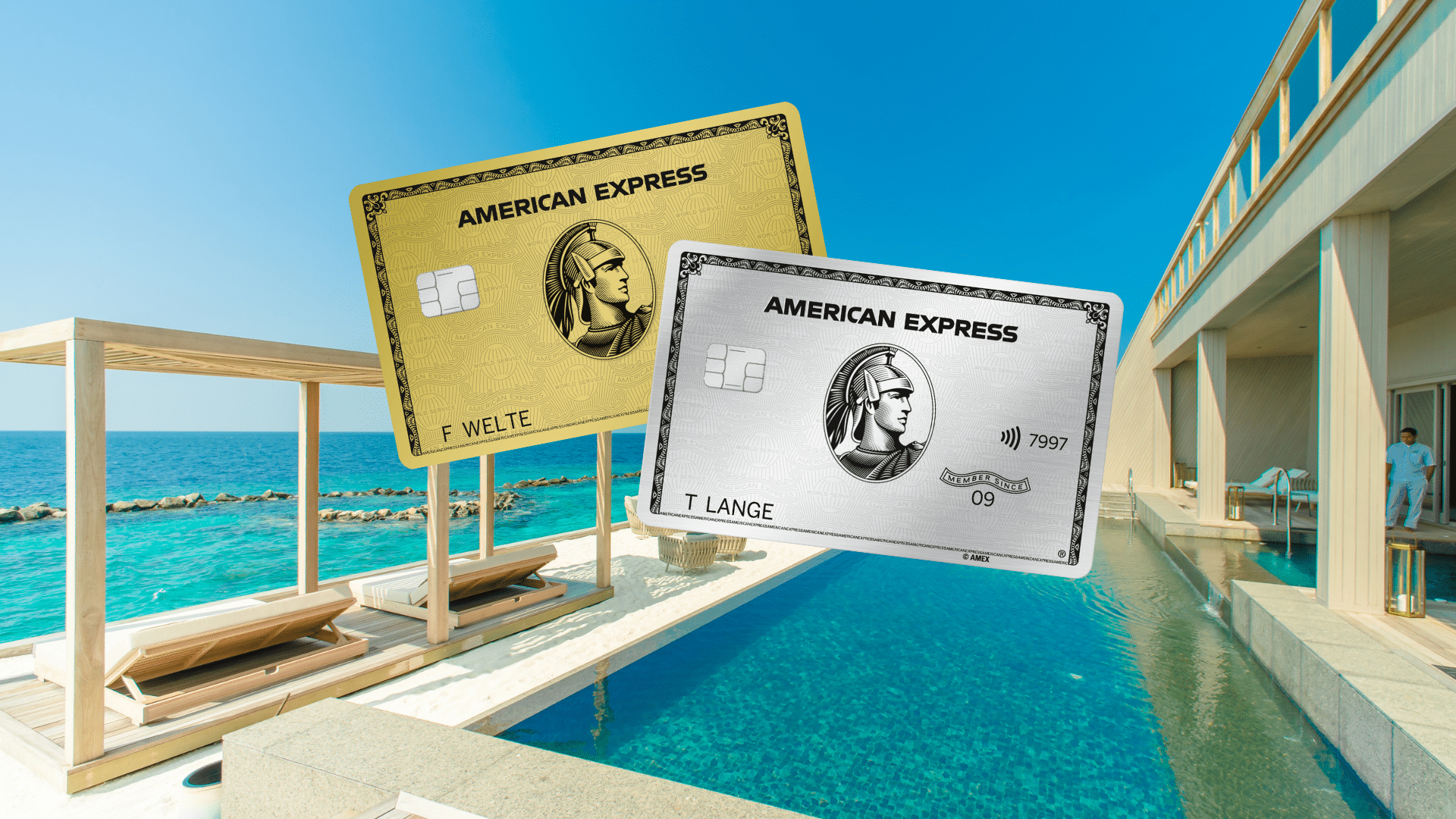

Für wen eignet sich die Amex Gold Card?

Die American Express Gold Card ist eine der beliebtesten Karten von American Express. Das liegt mit großer Wahrscheinlichkeit daran, dass die Kreditkarte eine interessante Kombination aus relevanten Versicherungen und attraktiven Amex Offers bietet und mit einer Jahresgebühr von 240 Euro daherkommt. Damit kann sich die goldene Kreditkarte lohnen, wenn Ihr die Leistungen richtig nutzt. Übrigens gibt es auch eine Amex Gold Card Rosé aus Metall, die sich lediglich in der Farbe unterscheidet.

Durch das kostenlose Meilen sammeln beim Membership Rewards Programm, könnt Ihr diese für einen Flug in der Business- oder First Class einlösen.

Im Vergleich zur Green Card, kommt die Gold Card nochmal mit vielen weiteren Versicherungsleistungen daher:

- Reiserücktrittskosten-Versicherung

- Auslandsreise-Krankenversicherung (weltweit)

- Reisekomfort-Versicherung (Schutz bei Flug- oder Gepäckverspätung und Gepäckverlust)

- Kfz-Schutzbrief (europaweit)

- Verkehrsmittel-Unfallversicherung

- Einkaufsschutzversicherung bei Einbruchdiebstahl oder Beschädigung

- Schutz bei unverschuldetem Missbrauch der Karte

- Schlüsselverlustversicherung

Ihr seht bereits, dass Euch signifikante Mehrleistungen erwarten. Von einer sehr guten Kreditkarte mit Versicherungsleistungen würden wir uns zusätzlich aber noch eine Mietwagen-Vollkaskoversicherung wünschen, diese ist allerdings leider nur bei der American Express Business Gold Card inklusive.

Zuletzt sei allerdings noch einmal erwähnt, dass die Gebühren der Kreditkarte vergleichsweise hoch sind. So attraktiv die Gold Card also in anderen Bereichen ist, solltet Ihr trotz allem für Zahlungen in Fremdwährungen und Abhebungen eine alternative Karte im Portemonnaie haben.

American Express Gold Card aus Metall

- 180 Euro SIXT Plus und 50 Euro SIXT Rent Guthaben

- 80 Euro Lodenfrey Guthaben

- 60 Euro FREENOW Taxiguthaben

- Wertvolle Punkte sammeln mit jedem Euro Umsatz

- Vielseitige Rabatte dank Amex Offers

- Umfangreiche Reiseversicherungen inklusive

- Farbauswahl zwischen Gold und Roségold

- Hotelstatus und Reisevorteile inklusive

- (Für Selbstständige und Unternehmer: Amex Business Gold Card beitragsfrei im ersten Jahr und mit derzeit 75.000 Punkten Willkommensbonus)

Für wen ist die Platinum Card die beste American Express Kreditkarte?

Die American Express Platinum Card ist so etwas wie das Non-Plus-Ultra unter den American Express Kreditkarten in Deutschland. Das gilt nicht nur für die satte Jahresgebühr von 720 Euro, sondern auch für die Leistungen.

Wir, die reisetopia Finanzexperten sind sogar überzeugt, dass Vielreisende um die Kreditkarte von American Express nicht herumkommen. Bleibt die Frage: Wie kommen wir zu diesem doch recht starken Fazit? Die Antwort ist ganz einfach, denn die entscheidenden Vorteile der Kreditkarte liegen im Reisebereich und rechtfertigen schnell die hohen Kosten:

- 200 Euro Online-Reiseguthaben pro Jahr für Flüge, Hotels, Mietwagen und mehr

- 150 Euro Restaurantguthaben pro Jahr

- 200 Euro SIXT Ride Fahrtguthaben in Form von acht Guthaben je 25 Euro

- 100 Euro Shoppingguthaben pro Jahr

- Teilnahme am American Express Membership Rewards® Programm

- Lounge-Zugang dank Priority Pass für den Inhaber und den Zusatzkarteninhaber sowie jeweils einen Gast pro Priority Pass

- Zugang zu zahlreichen weiteren Lounges der Global Lounge Collection (z.B. Lufthansa- oder Delta Lounges)

- Bis zu 200 Euro Rabatt & Priority Vorteile bei Condor Flugbuchungen

- Umfangreiches Versicherungspaket für Reisen

- Kostenfreie Platinum Card als Partnerkarte sowie vier weitere Gold Cards für Familienangehörige oder Freunde

- Teilnahme an Amex Offers mit attraktiven Deals und Rabatten

- Kostenlose Statuslevel von Hilton, Marriott, Radisson, Meliá, SIXT, Avis & Hertz

- Rabatte bei Partnern wie SIXT oder Golfanbietern

- Telefonische Beratung und Reiseservice für Buchungen und bei Problemen

- Inanspruchnahme des Platinum-Service & von Amex Experiences

- Weitere Vorteile, wie beispielsweise Zugang zur Lounge in der Uber Arena oder vergünstigte Golf Fee Card

Ihr seht gut: Wer den Neukundenbonus geschickt nutzt, kann allein so die hohe Investition für diese American Express Karte rechtfertigen.

Üppige Guthaben für Reisen & Restaurant

Doch während Membership Rewards bei jeder anderen American Express Kreditkarte der mitunter wichtigste Faktor ist, spielen bei der Platinum Kreditkarte noch so einige andere Aspekte eine wichtige Rolle.

Darunter etwa das Reiseguthaben. Dieses gilt für alle Buchungen über die Online-Plattform von American Express Reisen, sodass Ihr etwa Hotels oder Flüge ohne jeden Aufpreis buchen könnt.

Liegt der Buchungswert bei mindestens 200 Euro, so könnt Ihr Euer Reiseguthaben ganz einfach und unkompliziert anrechnen lassen und bekommt so direkt einen satten Gegenwert, der die Jahresgebühr gedanklich deutlich schmelzen lässt.

Auch mit dem Restaurant-Guthaben lässt sich die jährliche Gebühr rechtfertigen, denn hier erhaltet Ihr ein Guthaben von 150 Euro im Jahr. Dazu gibt es ein 200 Euro SIXT ride Guthaben, welches für den Limousinenservice angewendet werden kann, sowie ein 100 Euro Shopping-Guthaben bei Lodenfrey, welches einen baren Gegenwert liefert.

Priority Pass Mitgliedschaft

Gerade für Vielreisende ein ganz entscheidender Faktor ist zudem sicherlich die Priority Pass Mitgliedschaft. Kurz zusammengefasst handelt es sich hierbei um die beste Mitgliedschaft, die zahlreiche Lounge-Besuche im Jahr ermöglicht.

Mit der American Express Kreditkarte Platinum bekommt nicht nur Ihr als Hauptkarteninhaber den Priority Pass, sondern auch noch die Person, der Ihr die Partnerkarte zukommen lasst.

Ihr erhaltet also dank der Kreditkarte zwei Mitgliedschaften im Wert von je 459 Euro und könnt zukünftig vor jedem Eurer Flüge den Komfort einer Flughafen-Lounge genießen – selbst dann, wenn Ihr mit Ryanair, EasyJet oder Eurowings unterwegs seid. Das macht die American Express Platinum Card zu einer der besten Kreditkarten mit Lounge-Zugang.

Umfangreiche Versicherungen & Statusvorteile

Fast schon in Vergessenheit geraten bei den vielen anderen Vorteilen die umfangreichen Versicherungsleistungen der Karte:

Versicherungsleistungen der Amex Platinum:

- Auslandsreise-Krankenversicherung

- Reiserücktrittsversicherung

- Reiseabbruch-Versicherung

- Reisegepäck-Versicherung

- Mietwagen-Vollkaskoversicherung

- Reisekomfort-Versicherung (unter anderem Gepäckverspätungsversicherung)

- Reise-Unfallversicherung

- Shopgarant für elektronische Geräte

Diese sind im Prinzip so vollständig, wie sie nur sein können. Die Deckungssummen sind hoch und der Leistungsumfang umfasst wirklich alles, was man auf Reisen benötigen kann.

Bedenken solltet Ihr jedoch, dass immer eine gewisse Selbstbeteiligung anfällt und die meisten Leistungen darüber hinaus immer nur bei Karteneinsatz gelten, also wenn Ihr mit der American Express Platinum Kreditkarte bezahlt habt.

Sehr attraktiv ist allerdings, dass die Versicherungen natürlich auch für den Inhaber der Partnerkarte gelten. Sofern Ihr gemeinsam mit Kindern oder Enkeln verreist, gelten die Versicherungsleistungen zudem auch für diese.

Kostenfreie Vorteile für den Zusatzkarteninhaber

Generell gilt es an dieser Stelle noch einmal darauf hinzuweisen, dass alle Leistungen der American Express Platinum Kreditkarte mit Ausnahme des Reiseguthabens nicht nur für den Hauptkarteninhaber, sondern auch für den Inhaber der Partnerkarte gelten. Ihr merkt schnell selbst, dass die 720 Euro Jahresgebühr damit nur auf den ersten Blick enorm hoch klingen. Teilt Ihr die Gebühr durch zwei und blickt dann noch einmal auf die Vorteile, wird schnell klar, warum alle Mitglieder der reisetopia Redaktion auf die American Express Platinum Card schwören.

American Express Platinum Card

- 200 Euro Online-Reiseguthaben pro Jahr für Flüge, Hotels und mehr

- 200 Euro SIXT ride Guthaben pro Jahr

- 150 Euro Restaurantguthaben pro Jahr

- 100 Euro Shoppingguthaben pro Jahr

- Bis zu 200 Euro Rabatt & Priority Vorteile bei Condor Flugbuchungen

- Exklusive Kreditkarte aus Metall

- Wertvolle Punkte sammeln mit jedem Euro Umsatz

- Kostenfreie Platinum Partnerkarte

- Bestes Versicherungspaket in Deutschland

- Kostenloser Lounge-Zugang inkl. Gast in 1.550 Lounges weltweit

- Upgrades, Frühstück und weitere Statusvorteile in Hotels

- Für Selbstständige und Unternehmer: Amex Business Platinum mit 200.000 Punkten Bonus

Für wen eignen sich die Business Kreditkarten?

Wer Freiberufler oder Selbstständiger ist oder ein Unternehmen hat, sollte sich die American Express Business Kreditkarten im Detail ansehen. Diese haben große Ähnlichkeiten, mit den regulären (privaten) American Express Kreditkarten, unterscheiden sich letztlich aber trotzdem durch einige Details. Dabei kann man folgende Unterschiede ausmachen:

Unterschiede Amex Business Cards vs. Amex Private Cards:

- Größere Anzahl an kostenfreien Zusatzkarten

- Längeres zinsfreies Zahlungsziel

- Versicherungen gelten unabhängig vom Karteneinsatz

- Teilweise abweichende Vorteile mit Business-Fokus

Während sich die Green Card für jedes Unternehmen lohnt, welches einfach nur Meilen sammeln möchte, bieten die Business Gold und Platinum Card wirklich relevante Vorteile.

Für wen lohnt sich die American Express Business Gold Card?

Die American Express Business Gold Card ist dabei besonders attraktiv, da diese im ersten Jahr kostenfrei ist und neben den umfangreichen Versicherungen auch ein 100 Euro Dell Guthaben umfasst. Nach dem ersten Jahr kostet die Karte zwar 175 Euro, allerdings sind auch 99 Zusatzkarten für das Unternehmen inklusive.

American Express Business Gold Card

- Kostenlose Kreditkarte im ersten Jahr

- 100 Euro Dell Guthaben pro Jahr

- Zusätzliche Liquidität durch verlängertes Zahlungsziel

- Wertvolle Membership Rewards Punkte sammeln mit jedem Euro Umsatz

- Reiserücktrittskosten-Versicherung

- Auslandsreise-Krankenversicherung (weltweit)

- Reisekomfort-Versicherung

Für wen lohnt sich die American Express Business Platinum Card?

Als noch attraktiver erweist sich die American Express Business Platinum Card, die mit 850 Euro Kartengebühr zwar einen stolzen Preis hat, aber eine Zusatzkarte sowie zwei private Karten mit allerlei Vorteilen beinhaltet. Darüber hinaus können bis zu 100 weitere, kostenfreie Amex Zusatzkarten für Mitarbeiter beantragt werden.

Im Leistungspaket sind zudem attraktive Guthaben, wie das 200 Euro Reiseguthaben, 440 Euro SIXT Mobilitätsguthaben und der Zugang zu 1.550 Lounges weltweit.

Hinzu kommen erweiterte Versicherungsleistungen unabhängig vom Karteneinsatz sowie ein 200 Euro Dell Technologies Guthaben und GetMyInvoices, eine Softwarelösung, die Prozesse der Rechnungserfassung und -verwaltung für Unternehmen automatisiert. Allerdings fehlt hier das Restaurantguthaben. Auch über das Shoppingguthaben verfügt die Karte nicht.

American Express Business Platinum Card

- 200 Euro Reiseguthaben pro Jahr für Flüge, Hotels und vieles mehr

- 200 Euro Dell Technologies Guthaben pro Jahr

- Bis zu 440 Euro Sixt Mobilitätsguthaben (Ride & Plus) pro Jahr

- Bis zu 600 Euro Co-Working- und Telefonserviceguthaben pro Jahr

- Bis zu 20.000 MR Punkte für die private Zusatzkarte

- Digitales Rechnungs-Management: GetMyInvoices Mitgliedschaft

- Wertvolle Membership Rewards Punkte sammeln mit jedem Euro Umsatz

- Bis zu 99 kostenfreie Business Zusatzkarten inklusive

- Zusätzliche Liquidität durch bis zu 58 Tage verzögerte Abrechnung

- Umfangreiches Versicherungspaket

- Kostenloser Lounge-Zugang für bis zu 4 Personen in 1.550 Lounges weltweit

- Upgrades, Frühstück und weitere Statusvorteile in Hotels

Zusammengefasst lässt sich sagen, dass Unternehmer, die Meilen sammeln und Vorteile genießen wollen, gut mit der American Express Business Gold Card bedient sind. Durch die kostenfreie Nutzung im ersten Jahr ist sie zudem ein super Einstiegsmodell. Wer Komfort auf Reisen und auch in seinem privaten Alltag möchte, der sollte zur Business Platinum Card greifen.

Hinweis zur Pauschalversteuerung: Werden durch den Einsatz einer Firmenkreditkarte Punkte gesammelt, so gehören diese dem Unternehmen und werden als Gewinn verbucht. Möchte man diese Punkte nun für private Zwecke einlösen, dann ist eine Versteuerung als Privatentnahme notwendig, da die Punkte als geldwerter Vorteil gelten. Aufgrund der unzureichenden Festlegung eines konkreten Gegenwerts gestaltet sich die Versteuerung jedoch ziemlich komplex. An dieser Stelle kommt die Pauschalversteuerung ins Spiel: American Express übernimmt die pauschale Versteuerung der geschäftlich gesammelten Punkte. Die Membership Rewards Punkte werden von American Express also automatisch pauschal versteuert, was bedeutet, dass Ihr die Punkte als Privatpersonen ohne Einschränkungen nutzen können.

Für wen eignet sich eine Co-Branding Kreditkarte?

Wer eine etwas andere Art der American Express Kreditkarte beantragen will, kann entweder auf eine der BMW Amex Kreditkarte oder die Amex Payback Kreditkarte zurückgreifen.

Während die American Express BMW Kreditkarten einen Tankrabatt liefern und trotz allem am Membership Rewards Programm teilnehmen, handelt es sich bei der Payback American Express Kreditkarte um eine gänzlich andere Karte im Vergleich zum Rest des Portfolios.

Bei der American Express Payback Kreditkarte sammelt man ausschließlich Punkte im Bonusprogramm Payback. Wer primär bei Miles & More Meilen sammeln möchte und kein Interesse an anderen Airlines hat, sollte zu dieser Kreditkarte greifen.

Denn Payback Punkte können ab einem bestimmten Punktewert zum Vielfliegerprogramm Miles & More transferiert werden, mit welchen man günstige Business- und First Class Flüge mit Lufthansa oder anderen Fluggesellschaften der Lufthansa Group oder Star Alliance realisieren kann.

Payback American Express Kreditkarte

- Kostenlose Kreditkarte ohne Einschränkungen

- Punkte / Miles & More Meilen mit jeder Zahlung sammeln

- Kombination aus Payback-Karte und Kreditkarte

- Amex Offers & Einkaufsschutz enthalten

- Kostenfreie Zusatzkarte

American Express Kreditkarten: Welche Erfahrungen haben wir mit den Karten?

Wie bereits erwähnt, sind wir bei reisetopia zum Großteil im Besitz einer American Express Kreditkarte. Dabei ist sogar jedes Kartenmodell abgedeckt. Am meisten vertreten bei den reisetopia Finanzexperten ist die American Express Platinum Card, da diese den maximalen Komfort bietet und sich perfekt zum Meilen sammeln im Alltag und zur Nutzung auf Reisen eignet.

Auch die unzähligen Guthaben werden Jahr für Jahr eingelöst, sodass man das Maximum aus der Karte herausholt – eine American Express Erfahrung, die zeigt, wie vielseitig und lohnenswert diese Kreditkarten im Alltag und auf Reisen wirklich sein können.

Das Reiseguthaben setzen wir gemeinhin für Mietwagen oder Hotelbuchungen ein, während wir das Dining Guthaben je nach Laune auf der ganzen Welt nutzen. Regelmäßig wird zudem der kostenlose Lounge-Zugang genutzt, denn gerade auf Geschäftsreisen bietet dieser extrem viel Komfort und Rückzug.

Passend dazu haben auch der Großteil der Mitarbeiter eine American Express Business Card, die es möglich macht, einfach und unkompliziert auf Reisen zu bezahlen. Der große Vorteil ergibt sich für uns als Reiseunternehmen in den Versicherungen, die man unabhängig vom Karteneinsatz erhält.

Diejenigen, die über keine der genannten Karten verfügen, haben in der Regel eine Amex Gold, Green oder Blue Card, um Meilen zu sammeln. Hier werden insbesondere die Amex Offers sehr intensiv genutzt, da die Hotelangebote zum Großteil mit reisetopia Hotels kombinierbar sind und damit einmalige Preisspektakel ermöglichen. Bei manchen Personen lässt sich damit ein Gegenwert von etwa 500 Euro pro Person im Jahr generieren.

Insgesamt haben wir zum Großteil sehr positive Erfahrungen mit American Express Kreditkarten gemacht und würden diese jederzeit weiterempfehlen. Trotz allem müssen wir darauf hinweisen, dass die Akzeptanz ein Thema ist, das uns oft vor Herausforderungen stellt, da diese im Vergleich zu Visa und Mastercard deutlich geringer ausfällt. Wir haben deshalb immer eine zweite Kreditkarte im Portemonnaie, die all die negativen Eigenschaften einer American Express Kreditkarte ausgleicht.

Wie gut ist die Akzeptanz von American Express Kreditkarten?

Aus Erfahrung wissen wir, dass die Akzeptanz von American Express Karten in den vergangenen Jahren stark zugenommen hat. Zwar ist die Akzeptanz von Visa und Mastercard Kreditkarten auch weiterhin höher als die von American Express Kreditkarten, jedoch könnt Ihr in Deutschland längst bei größeren Supermärkten, Tankstellen, Möbelhändlern, in Modegeschäften und nicht zuletzt auch im Online-Handel mit einer American Express Kreditkarte bezahlen.

Auch fast alle Fluggesellschaften, Hotels und Reiseanbieter akzeptieren American Express. Auch im Ausland ist die Akzeptanz von American Express Kreditkarten weniger problematisch, als man denken mag, in den USA ist sie sogar fast identisch zu der von Visa und Mastercard. Selbst bei kleineren Händlern stößt man immer mehr auf Akzeptanz, dank Zahlungsdienstleistern wie SumUp.

Auch in der Schweiz und in Österreich ist die Akzeptanz von American Express immer mehr verbreitet. Wer sich für die Kreditkartenprodukte in den beiden Ländern interessiert, kann sich hier informieren:

Welche Voraussetzungen gilt es bei American Express zu erfüllen?

Ähnlich wie bei der Akzeptanz von American Express gibt es auch rund um die Anforderungen eine Menge Spekulationen und Gerüchte. Aus unseren Erfahrungen geht hervor, dass die Beantragung einer Amex Card nicht so kompliziert ist, wie einige vielleicht glauben.

American Express ist neben Visa und Mastercard der dritte große Spieler auf dem deutschen Kreditkartenmarkt. Wenngleich die beiden Konkurrenten deutlich mehr Kreditkarten ausgeben, hat American Express so einige Besonderheiten. So werden die Kreditkarten beispielsweise immer direkt von American Express ausgegeben und nicht über eine Partnerbank. Dadurch gibt es zwar weniger verschiedene Amex Kreditkarten, diese bieten dafür meist eine bessere Leistungsfülle.

Wie bei den meisten Kreditkarten muss man mindestens 18 Jahre alt sein, um eine Amex Card zu beantragen. Anders als weitläufig bekannt, sind die Voraussetzungen für die Beantragung einer American Express Kreditkarte darüber hinaus auch nicht deutlich größer als bei anderen Kreditkarten.

Selbst Studierende der reisetopia Redaktion haben ohne Probleme die Gold und sogar Platinum Card erhalten. Wer sich über die genauen Voraussetzungen der einzelnen Modelle informieren möchte, kann dies auch in unseren individuellen Ratgebern nachlesen.

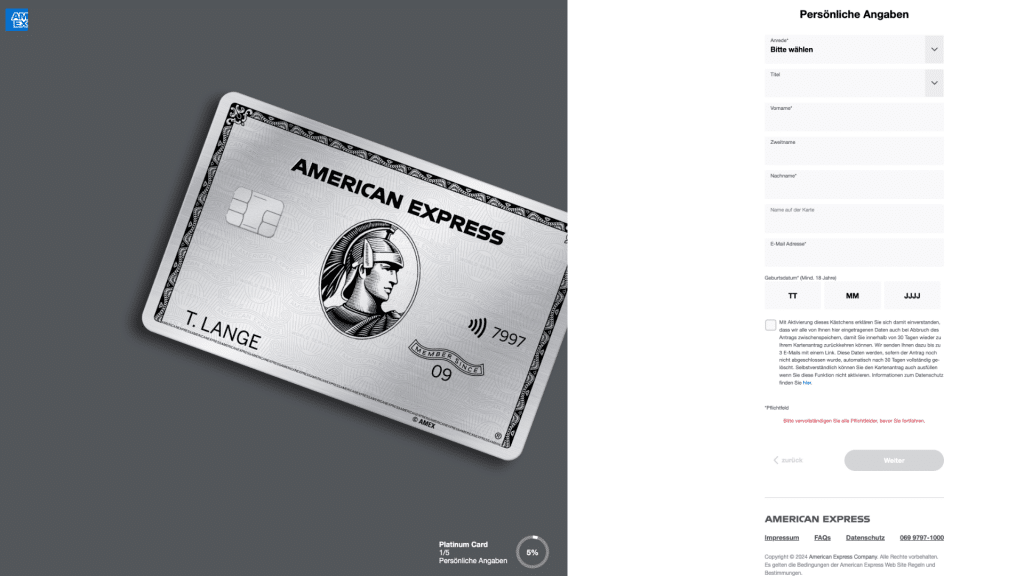

Wie funktioniert der Kreditkartenantrag bei American Express?

Wer sich für eine Kreditkarte von American Express interessiert und diese beantragen möchte, kann dies einfach über die digitale Antragsstrecke von Amex tun. Unserer Erfahrung nach dauert es nur ungefähr 15 Minuten. Zuerst müssen persönliche Angaben und Kontaktdaten vermittelt werden.

Voraussetzungen Amex Kreditkartenantrag:

- Name und Anschrift

- Geburtsdatum

- Postleitzahl

- E-Mail-Adresse

- Telefonnummer

Anschließend werden finanzielle Informationen abgefragt. Diese werden benötigt, um unter anderem den Kreditrahmen zu berechnen. Folgende Informationen müssen hier bereitgestellt werden:

- Bankverbindung (Über das Online-Konto könnt Ihr Eure American Express Bankverbindung anzeigen und bei Bedarf anpassen)

- Aktuelles Beschäftigungsverhältnis (inkl. monatliches Einkommen)

- zusätzliche Einkünfte

Sobald alle Angaben ausgefüllt und final überprüft wurden, muss nur noch die Identifizierung vorgenommen werden. Man benötigt lediglich ein gültiges Ausweisdokument (Reisepass oder Personalausweis) und kann drei verschiedene Wege nutzen:

Der klassische Weg der Legitimierung führt über die Postfiliale. Hier bestätigt ein Mitarbeiter der Post die Identität, neben dem Ausweisdokument wird noch ein Postident Coupon benötigt.

Die deutlich schnellere Variante ist die Videoidentifizierung, hier spart man sich den Weg zur Filiale und benötigt lediglich eine funktionierende Webcam sowie ein Mikrofon. Hier wird die Identität ebenfalls von einem Postmitarbeiter geprüft.

Mithilfe der PostIdent App ist es möglich, das eigene Mobilgerät zum Kartenlesegerät umzufunktionieren. Dies ist über die eID Funktion des Ausweisdokuments möglich.

Wie steht es um die Sicherheit bei American Express?

Sicherheit und Vertrauenswürdigkeit spielen bei Finanzdienstleistern eine besonders große Rolle. Denn sollte eine Kreditkarte mal verloren gehen oder gestohlen werden, sollte man sofort eingreifen können.

Wir bei reisetopia fühlen uns generell recht sicher mit unserer American Express Kreditkarte. Zum einen, schützt American Express via 3-D Secure-Verfahren vor unbefugter Nutzung beim Online-Shopping. Intern “Safekey” genannt, müssen Amex Kunden zum Schutz eine TAN per E-Mail oder SMS oder ein Passwort verwenden, welches neben den allgemeinen Daten beim Kauf angegeben werden muss. Zum anderen sind American Express Kartenbesitzer außerdem für betrügerische Aktivitäten in ihrem Account nicht haftbar.

Sollte eine American Express Card mal abhandenkommen, können Kunden die Karte über die Amex App oder über folgende Telefonnummer sperren lassen:

American Express Kreditkarte sperren lassen:

+49 69 9797-1000

In der Regel kann man anschließend innerhalb von drei Werktagen mit einer kostenlosen Ersatzkarte rechnen. Diese wird nach der Sperrung zugeschickt, die bisherige PIN bleibt ebenfalls bestehen. Wer auf Nummer sicher gehen möchte, kann ebenfalls den Benachrichtigungs-Service verwenden, da hier bei jeder Nutzung der Karte eine SMS oder eine E-Mail versendet wird.

Welche Alternativen gibt es zu einer American Express Karte?

Wenngleich wir eine American Express Kreditkarte jedem ans Herz legen können, der gerne für seine Umsätze Meilen und Punkte sammeln möchte, gibt es auch Argumente gegen die Kreditkarten. Besonders die hohen Gebühren im Ausland und bei Abhebungen sprechen gegen American Express. Zumindest zusätzlich setzt deshalb nicht nur das Team von reisetopia noch auf andere Kreditkarten.

Reisekreditkarten

Um im Ausland ohne Gebühren abheben und bezahlen zu können, raten wir Euch zu einer Kreditkarte ohne Fremdwährungsgebühr und einer Kreditkarte für kostenfreie Abhebungen. Infrage kommen dabei unserer Meinung nach besonders diese beiden Modelle.

Entscheidet man sich für die Amex Blue Card, ist die Barclays Platinum Double eine ideale Ergänzung, da die Premium-Kreditkarte gute Versicherungen für Reisen und dennoch kostenfreie Abhebungen und gebührenfreie Zahlungen im Ausland bietet. So zahlt Ihr im Ausland keine Gebühren, genießt gute Versicherungsleistungen und könnt mit der günstigsten American Express Kreditkarte für Eure Umsätze in Euro wertvolle Membership Rewards Punkte sammeln.

easybank Platinum Double

ehemals Barclays Platinum Double

- Kostenlose Bargeldabhebungen weltweit

- Kostenlose Zahlungen weltweit

- Kostenfreie Platinum-Partnerkarten

- Reiserücktritts-Versicherung

- Auslandsreise-Krankenversicherung

- Mietwagenvollkasko-Versicherung

Eine Alternative wäre die Eurowings Kreditkarte Premium, mit der Ihr auch bei Fremdwährungsumsätzen bei Miles & More Meilen sammeln könnt und somit für wirklich jede Ausgabe etwas zurückbekommt. Das Beste? Die Kreditkarte ist im ersten Jahr beitragsfrei, sodass hier kein Risiko entsteht.

Eurowings Kreditkarte Premium

- Kostenlose Bargeldabhebungen & Zahlungen im Ausland

- Vorteile bei Eurowings (z.B. Fast Lane, Sitzplatzreservierung)

- Umfangreiche Premiumversicherungen

- Miles & More Meilen sammeln

Eine weitere Alternative als Kreditkarten zum Meilensammeln gibt es allerdings nicht, denn die Miles and More Kreditkarte Gold kommt sowohl mit einer ähnlich hohen Gebühr wie die Amex Gold Card daher und verlangt ebenfalls Fremdwährungs- und Abhebegebühren.

Lufthansa Miles & More Gold Credit Card

- Unbegrenzte Gültigkeit der Miles and More Meilen

- Meilen sammeln mit jedem Umsatz

- Reiserücktrittskosten-Versicherung

- Auslandsreise-Krankenversicherung

- Mietwagen-Vollkasko-Versicherung

- Kostenloser Avis Prefered Status

- NEU: Marriott Bonvoy Silver Elite Status

- NEU: Kostenloses Datenvolumen im Ausland

- NEU: Zwei kostenlose Bargeldabhebungen im Ausland pro Jahr

Kostenlose Kreditkarten

Wer zu seiner American Express Kreditkarte keine weitere Reisekreditkarte benötigt, kann von den gängigen kostenlosen Kreditkarten am Markt Gebrauch machen. Die Barclays Visa Kreditkarte sollte in der Kategorie der besten kostenlosen Kreditkarten zum Reisen auf keinen Fall fehlen. Neben kostenlosen Abhebungen und Zahlungen weltweit überzeugt diese auch durch eine einfache Abrechnung über das bestehende Girokonto. Ein zusätzliches Girokonto ist somit nicht notwendig.

easybank Visa

ehemals Barclays Visa

- Kostenlose Kreditkarte ohne Jahresgebühr

- Weltweit kostenfreie Zahlungen – keine Auslandseinsatzgebühr

- Kostenlose Bargeldabhebungen weltweit

- Kostenloser Kredit bis zu 2 Monate

- Flexible Rückzahlung möglich

- Kompatibel mit bestehendem Konto

Wenn ihr nach einer speziellen Kreditkarte sucht, lohnt sich auch ein Blick auf unseren großen Kreditkartenvergleich. Hier könnt Ihr alle Leistungen der Alternativen übersichtlich mit den American Express Kreditkarten vergleichen und somit das beste Modell für Euch finden!

American Express Kreditkarten im Vergleich: Unser Fazit

Eine American Express Karte ist für jeden, der viel verreist, eine gute Wahl. Die Schwächen der Karten liegen in hohen Gebühren für Abhebungen und Zahlungen in Fremdwährungen. Die Stärken ganz klar in den sehr guten Versicherungsleistungen, dem sehr attraktiven Membership Rewards Programm und nicht zuletzt auch den sehr umfangreichen sonstigen Leistungen der exklusiven Platinum Card.

Unserer Meinung nach gehört mindestens eine American Express Kreditkarte zum Punktesammeln im Alltag definitiv ins Portemonnaie. Je nach Eurem Reiseverhalten und der Höhe Eurer jährlichen Umsätze können dabei alle drei Modelle infrage kommen. Generell gilt: Für Abhebungen und Zahlungen in Fremdwährungen solltet Ihr auf eine zusätzliche Kreditkarte setzen.

American Express Platinum Card

- Aktion: Bis zu 85.000 Punkte Bonus

- 150 Euro Restaurantguthaben

- 200 Euro Reiseguthaben

- 200 Euro SIXT Ride Guthaben

- Kostenloser Lounge-Zugang mit Gast

- Bestes Versicherungspaket in Deutschland

American Express Gold Card aus Metall

- Aktion: Bis zu 50.000 Punkte Willkommensbonus

- SIXT Guthaben: 180 Euro SIXT Plus & 50 Euro Rent

- Guthaben: 80 Euro Lodenfrey & 50 Euro Freenow

- Punkte sammeln mit jedem Euro Umsatz

- Umfangreiche Reiseversicherungen inklusive

American Express Green Card

- Aktion: 10.000 Punkte Willkommensbonus

- 5 Euro Monatsgebühr

- Kostenlos ab dem 2. Jahr mit Mindestumsatz

- Membership Rewards sammeln mit jedem Umsatz

- Reise-Versicherungen inklusive

Amex Blue Card

- 25 Euro Startguthaben + 5.000 Bonuspunkte

- 0 Euro Jahresgebühr

- Verkehrsmittel Unfallversicherung inklusive

- Punkte sammeln mit jedem Euro

Payback American Express Kreditkarte

- 5.000 Punkte Willkommensbonus

- 0 Euro Jahresgebühr

- Punkte (Meilen) mit jeder Zahlung

- Kostenfreie Zusatzkarte

Weitere Fragen zu American Express Kreditkarten im Vergleich

Wie unterscheidet sich die American Express Karte von Mastercard oder Visa?

Die American Express Karte unterscheidet sich darin, dass es ein eigenes Zahlungsnetzwerk ist, während Mastercard und Visa als Netzwerke für Bankkarten dienen.

Welche Vorteile bietet eine American Express Karte im Vergleich?

Die American Express Karte bietet häufig Premium-Services, Versicherungen und Membership Rewards, was sie vom Standardkreditkarten-Segment unterscheidet.

Lohnt sich eine American Express Karte gegenüber kostenlosen Kreditkarten?

Die American Express Kreditkarte lohnt sich gegenüber kostenlosen Kreditkarten, wenn man Premium-Vorteile, Versicherungen und Bonuspunkte nutzt.

Eure Einleitung ist faktisch falsch: “American Express® ist neben Visa und Mastercard einer der größten Kreditkartenanbieter weltweit”

Visa und Mastercard sind aber keine Kreditkartenanbieter sondern lediglich Zahlungsnetzwerke. Im Gegensatz zu Amex geben diese selbst keine KK heraus sondern stellen ihr Netzwerk Banken zur Verfügung.

Lieber Christian, vielen Dank für den Hinweis. Du hast natürlich recht, wir haben die Formulierung entsprechend angepasst. Viele Grüße, Jannik.

Hallo Marcus, ja, du würdest den Bonus bekommen. Die Formulierung schließt den Bonus nur dann aus, wenn man genau dasselbe Produkt in den vergangenen 18 Monaten hatte.

Hallo Carla, klar, wenn es dir ums reine Sammeln der Punkte geht dann reicht auch die kostenlose Card. Liebe Grüße