Eine Kreditkarte ist für viele Menschen ein unverzichtbares Zahlungsinstrument geworden. Mit ihr kann man bequem und sicher Einkäufe tätigen, Rechnungen begleichen und Geld abheben. Doch neben der Nutzung der Kreditkarte ist es ebenso wichtig, die Kreditkartenabrechnung zu verstehen. In diesem Artikel beantworten wir alle Fragen rund um das Thema Kreditkartenabrechnung und geben Euch Tipps, was Ihr beachten müsst.

Inhaltsverzeichnis

- Was ist eine Kreditkartenabrechnung?

- Wie erhält man eine Kreditkartenabrechnung?

- Welche Informationen stehen auf einer Kreditkartenabrechnung?

- 7 hilfreiche Tipps zur Verwaltung der Kreditkartenabrechnung

- Wann muss man eine Kreditkartenabrechnung begleichen?

- Was passiert, wenn man die Kreditkartenabrechnung nicht pünktlich bezahlt?

- Unsere persönlichen Erfahrungen mit Kreditkartenabrechnungen

- Unser Fazit zur Kreditkartenabrechnung

- Weitere spannende Ratgeber rund um das Thema Kreditkarten:

- Häufig gestellte Fragen zu Kreditkartenabrechnungen

Was ist eine Kreditkartenabrechnung?

Eine Kreditkartenabrechnung ist eine Zusammenfassung aller Transaktionen, die mit einer Kreditkarte während eines bestimmten Abrechnungszeitraums getätigt wurden. Sie dient dazu, dem Karteninhaber einen Überblick über seine Ausgaben und die damit verbundenen Kosten zu geben.

Wie erhält man eine Kreditkartenabrechnung?

Im Normalfall wird die Abrechnung monatlich erstellt und an den Karteninhaber verschickt. Die genaue Art und Weise des Versands kann je nach Kreditkartenanbieter und den individuellen Präferenzen des Karteninhabers variieren. Zur Auswahl steht je nach Kreditkartenanbieter der Versand per Post oder per Mail.

Zudem kann man die Kreditkartenabrechnung bei vielen Anbietern auch direkt in der App oder im Online-Banking einsehen und ganz einfach im gewünschten Format (PDF, Excel, CSV, usw.) downloaden. Dafür stellt man am besten die Benachrichtigungsfunktion am Handy ein und wird ganz einfach informiert, sobald eine neue monatliche Abrechnung einsehbar ist. Der größte Vorteil der online Kreditkartenabrechnung ist, dass man diese weltweit und zu jeder Zeit abrufen kann.

Kreditkartenabrechnung bei Partnerkarten

Wenn Ihr eine Kreditkarte mit zusätzlicher Partnerkarte, wie beispielsweise die American Express Platinum oder Gold, die easybank Platinum Double (ehemals Barclays) oder die ICS Visa Gold Card, besitzt, dann gibt es zwei Möglichkeiten, wie Eure Kartenabrechnung aussehen kann. Je nach Kartenprodukt erhalten alle Karteninhaber entweder eine einzelne Abrechnung oder es gibt eine kombinierte Abrechnung für Umsätze über alle Haupt- und Partnerkarten. In den meisten Fällen erfolgt die Abrechnung separat, sodass alle Inhaber nachvollziehen können, wer welche Ausgaben getätigt hat. Beachtet jedoch, dass alle Abbuchungen über das Referenzkonto der Hauptkarte laufen.

Welche Informationen stehen auf einer Kreditkartenabrechnung?

Die Kreditkartenabrechnung enthält eine detaillierte Auflistung aller Kontobewegungen des letzten Monats. Dazu gehören Einkäufe, Barabhebungen, Überweisungen, Online-Zahlungen oder andere Transaktionen, die mit der Kreditkarte getätigt wurden. Jede Transaktion wird mit dem Datum, dem Namen des Händlers, der Beschreibung der Transaktion und dem Betrag aufgeführt. In einigen Fällen werden auch zusätzliche Informationen wie die Währung oder der Ort der Transaktion angegeben. Wichtig zu erwähnen ist dabei jedoch, dass die bereitgestellten Informationen je nach Kreditkartenanbieter stark abweichen können.

Die Abrechnung enthält also verschiedene Informationen, die es dem Karteninhaber ermöglichen, seine Ausgaben nachzuvollziehen und die finanzielle Situation im Blick zu behalten. Zu den üblichen Bestandteilen einer Kreditkartenabrechnung gehören:

- Übersicht der Transaktionen: Die Abrechnung listet alle Transaktionen auf, die im Abrechnungszeitraum mit der Kreditkarte getätigt wurden. Dazu gehören Einkäufe im Einzelhandel, Online-Käufe, Restaurantbesuche, Reisekosten und alle anderen Zahlungen, die über die Kreditkarte abgewickelt wurden.

- Transaktionsdetails: Neben dem Datum und dem Namen des Händlers oder der Dienstleistung, bei dem die Transaktion stattfand, enthält die Abrechnung auch Angaben zur Höhe des Betrags, der für jede einzelne Transaktion belastet wurde.

- Kreditkartensaldo: Die Abrechnung zeigt den aktuellen Saldo der Kreditkarte an, der sich aus den noch nicht beglichenen Beträgen der vorherigen Abrechnungen und den aktuellen Transaktionen ergibt. Es ist wichtig, diesen Saldo zu überprüfen, um sicherzustellen, dass er mit den eigenen Aufzeichnungen übereinstimmt und keine unberechtigten Belastungen vorliegen.

- Zahlungsfrist: Die Kreditkartenabrechnung enthält auch eine Frist, bis zu der der offene Saldo beglichen werden muss. In der Regel liegt diese Frist etwa 20 bis 25 Tage nach Erhalt der Abrechnung. Bei einigen kartenherausgebenden Banken ist die Frist aber deutlich kürzer, teilweise nur fünf Tage nach Erhalt der Abrechnung. Es ist wichtig, die Zahlungsfrist einzuhalten, um Verzugszinsen und eventuelle Sanktionen zu vermeiden.

- Zinsen und Gebühren: Falls der Kreditkartensaldo nicht rechtzeitig beglichen wird, fallen Zinsen auf den ausstehenden Betrag an. Diese Zinsen sind in der Abrechnung aufgeführt, ebenso wie etwaige weitere Gebühren, die durch verspätete Zahlungen oder andere Dienstleistungen der Kreditkartenfirma entstehen können. Darunter fallen auch Auslandseinsatz- und Fremdwährungsgebühren.

- Kreditlimit: Die Kreditkartenabrechnung zeigt auch den Verfügungsrahmen der Kreditkarte an. Es ist wichtig, dieses Limit im Auge zu behalten, um zu vermeiden, dass es während des Abrechnungszeitraums überschritten wird, da dies zusätzliche Gebühren und Einschränkungen nach sich ziehen kann.

- Kundenservice-Kontaktinformationen: Die Abrechnung enthält in der Regel auch die Kontaktinformationen des Kundenservice der Kreditkartenfirma. Bei Fragen, Unklarheiten oder Unstimmigkeiten kann der Karteninhaber den Kundenservice kontaktieren, um Unterstützung zu erhalten oder Fragen zu klären.

Tagesaktuelle Kreditkartenumsätze per App kontrollieren

Im Gegensatz zu früher ist es heutzutage aber natürlich auch möglich, Kreditkartenumsätze in Echtzeit zu verfolgen. Eine praktische Möglichkeit, Kreditkartenumsätze einzusehen, besteht darin, das Online-Banking oder die entsprechende App der Bank oder des Kreditkartenunternehmens zu nutzen. Durch den Zugriff auf das Konto über das Internet oder die App können Ihr bequem und jederzeit auf Eure aktuellen Umsätze zugreifen.

Dabei erhaltet Ihr im Grunde dieselben Informationen zu den Transaktionen wie schlussendlich auch auf der monatlichen Abrechnung, also beispielsweise Informationen zum Händler, Betrag, Datum und Standort. Diese Funktion ermöglicht es Euch, Eure Ausgaben im Blick zu behalten, Überprüfungen durchzuführen und gegebenenfalls Unstimmigkeiten frühzeitig zu erkennen.

Zudem bieten viele Online-Banking-Plattformen und Apps auch praktische Funktionen wie Umsatzkategorisierung, Benachrichtigungen über Transaktionen oder individuell einstellbare Ausgabenlimits, um die finanzielle Kontrolle zu erleichtern. Die Kreditkartenabrechnung dient also im Grunde nur zur Feststellung des ausstehenden Saldos und zur Übermittlung der Zahlungsfrist oder Mindestzahlung.

7 hilfreiche Tipps zur Verwaltung der Kreditkartenabrechnung

Nachfolgend wollen wir Euch ein paar Tipps an die Hand geben, die Euch dabei helfen können, Eure Kreditkartenabrechnung effektiv zu verwalten.

1. Regelmäßige Überprüfung: Nehmt Euch Zeit, um Eure Kreditkartenabrechnung gründlich zu prüfen. Vergleicht die aufgeführten Transaktionen mit Euren eigenen Aufzeichnungen, um sicherzustellen, dass alle Ausgaben korrekt erfasst wurden und keine unberechtigten Belastungen vorliegen.

2. Belege aufheben: Es ist ratsam, alle Belege und Quittungen für Eure Kreditkartentransaktionen aufzubewahren. Dadurch könnt Ihr bei eventuellen Unstimmigkeiten oder Streitigkeiten einen Nachweis erbringen und die Angelegenheit schneller klären.

3. Gebührenstruktur verstehen: Informiert Euch über die Gebühren, die mit Eurer Kreditkarte verbunden sind. Dies können Jahresgebühren, Transaktionsgebühren, Auslandseinsatzgebühren oder Zinsen für verspätete Zahlungen sein. Wenn Ihr die Gebührenstruktur kennt, könnt Ihr fundierte Entscheidungen treffen und potenzielle Kosten minimieren.

4. Vollständige Begleichung des Saldos: Es ist empfehlenswert, den Gesamtbetrag der Kreditkartenabrechnung vollständig zu begleichen, wenn möglich. Dadurch vermeidet Ihr Zinsen und finanzielle Belastungen. Wenn eine Teilzahlungsoption gewählt wird, sollte man sich bewusst sein, dass Zinsen auf den ausstehenden Betrag anfallen können.

5. Zahlungsfristen einhalten: Markiert Euch das Zahlungsdatum und haltet Euch an die Zahlungsfrist Eurer Kreditkartenabrechnung. Wenn Ihr den ausstehenden Betrag nicht rechtzeitig begleicht, können ebenfalls Zinsen oder sogar Säumnisgebühren anfallen. Automatische Zahlungen oder Erinnerungen können Euch dabei helfen, die Frist einzuhalten.

6. Kreditkartensaldo prüfen: Überprüft regelmäßig den aktuellen Kreditkartensaldo, um sicherzustellen, dass er mit Euren eigenen Aufzeichnungen übereinstimmt. Dies hilft Euch dabei, Ausgaben im Blick zu behalten und mögliche Überschreitungen des Kreditlimits zu vermeiden.

7. Vorteile der Kreditkarte nutzen: Informiert Euch über die Belohnungsprogramme, Bonuspunkte oder Cashback-Angebote, die mit Eurer Kreditkarte verbunden sind. Nutzt diese Vorteile, um zusätzliche Vergünstigungen oder Ersparnisse zu erzielen. Ein gutes Beispiel für eine Kreditkarte mit vielen Vorteilen ist die American Express Platinum Card. Karteninhaber profitieren unter anderem von einem üppigen Reiseguthaben, einem umfangreichen Versicherungspaket, kostenlosem Lounge-Zugang sowie der Möglichkeit wertvolle Meilen zu sammeln und diese gegen attraktive Reiseerlebnisse einzutauschen.

American Express Platinum Card

- 200 Euro Online-Reiseguthaben pro Jahr für Flüge, Hotels und mehr

- 200 Euro SIXT ride Fahrtguthaben pro Jahr

- 150 Euro Restaurantguthaben pro Jahr

- 100 Euro Shoppingguthaben pro Jahr

- Bis zu 200 Euro Rabatt & Priority Vorteile bei Condor Flugbuchungen

- Kostenloser Lounge-Zugang inkl. Gast in 1.550 Lounges weltweit

- Bestes Versicherungspaket in Deutschland

- Exklusive Kreditkarte aus Metall

- Wertvolle Punkte sammeln mit jedem Euro Umsatz

- Kostenfreie Platinum Partnerkarte inkl. aller Vorteile

- Upgrades, Frühstück und weitere Statusvorteile in Hotels

- Für Selbstständige und Unternehmer: American Express Business Platinum mit 200.000 Punkten Bonus

Die Auswahl an Kreditkarten mit Vorteilen ist groß. In unseren ausführlichen Guides findet Ihr eine Übersicht der besten Kreditkarten mit besonderen Vorteilen.

Wann muss man eine Kreditkartenabrechnung begleichen?

Die Kreditkartenabrechnung und damit auch die Zahlungsfrist können je nach Kreditkartenmodell und den damit verbundenen Bedingungen leicht variieren. Dabei spielt es allerdings keine Rolle, ob Ihr eine kostenlose, eine Premium oder sogar eine Luxus-Kreditkarte besitzt. Im Normalfall habt Ihr die Wahl zwischen Überweisung oder Lastschrifteinzug. Bei letzterem wird der ausstehende Betrag zum Stichtag vom Referenzkonto (z.B. dem Girokonto) abgehoben.

Obwohl die Rechnungsbegleichung bei den allermeisten Kreditkarten ziemlich ähnlich funktioniert, gibt es doch erwähnenswerte Unterschiede bei den Zahlungsfristen je nach Kreditkartenmodell. Nachfolgend findet Ihr eine Auflistung der unterschiedlichen Kreditkartentypen und deren Auswirkungen auf die Zahlungsfrist.

Kreditkartenabrechnung bei klassischen Kreditkarten – Teilzahlungsfunktion

Bei klassischen Kreditkarten haben Karteninhaber die Möglichkeit, den Rechnungsbetrag entweder in voller Höhe oder in Raten zu begleichen. Wenn eine Teilzahlungsoption gewählt wird, wird der ausstehende Betrag bis zum nächsten Abrechnungszeitraum als Kredit aufgenommen, für welchen Zinsen anfallen. Dies bedeutet, dass der Karteninhaber den ausstehenden Betrag in mehreren Raten über einen längeren Zeitraum zurückzahlen kann, jedoch zusätzliche Kosten in Form von Zinsen auf den offenen Betrag entstehen. Die genauen Konditionen und Zinssätze für Teilzahlungen können je nach Kreditkartenanbieter variieren. Bei virtuellen Kreditkarten erfolgt die Abrechnung übrigens ähnlich.

TF Bank Mastercard Gold

- 0 Euro Jahresgebühr

- Weltweit gebührenfrei bezahlen

- Reiserücktrittkostenversicherung inkl.

- Auslandskrankenversicherung inkl.

easybank Visa

- Aktion: 50 Euro Startguthaben

- 0 Euro Jahresgebühr (Bei Aktivierung des Lastschriftverfahrens 2 Euro im Monat)

- Kostenlose Bargeldabhebungen weltweit

- Kostenlose Zahlungen weltweit

- Kostenloser Kredit bis zu 2 Monate

Kreditkartenabrechnung bei Charge Kreditkarten – Monatliche Abrechnung

Eine Charge Kreditkarte fordert, dass der gesamte ausstehende Betrag zum Fälligkeitsdatum bezahlt wird. Es gibt keine Option, den Saldo über einen längeren Zeitraum hinwegzutragen. Die Kreditkartenabrechnung für eine Charge Kreditkarte zeigt den vollen Betrag aller getätigten Transaktionen innerhalb des Abrechnungszeitraums an und dieser Betrag muss in der Regel bis zum Fälligkeitsdatum beglichen werden. Die Rückzahlungsintervalle können je nach Anbieter variieren und sowohl täglich als auch wöchentlich oder monatlich erfolgen.

American Express Platinum Card

- Aktion: Bis zu 85.000 Punkte Bonus

- 150 Euro Restaurantguthaben

- 200 Euro Reiseguthaben

- 200 Euro SIXT Ride Guthaben

- Kostenloser Lounge-Zugang mit Gast

- Bestes Versicherungspaket in Deutschland

American Express Gold Card aus Metall

- Aktion: Bis zu 50.000 Punkte Willkommensbonus

- SIXT Guthaben: 180 Euro SIXT Plus & 50 Euro Rent

- Guthaben: 80 Euro Lodenfrey & 50 Euro Freenow

- Punkte sammeln mit jedem Euro Umsatz

- Umfangreiche Reiseversicherungen inklusive

Payback American Express Kreditkarte

- 5.000 Punkte Willkommensbonus

- 0 Euro Jahresgebühr

- Punkte (Meilen) mit jeder Zahlung

- Kostenfreie Zusatzkarte

Kreditkartenabrechnung bei Debitkarten – Sofortiger Geldeinzug

Bei Verwendung einer Debitkarte werden die Ausgaben direkt von einem verknüpften Bankkonto abgebucht, also im Prinzip so wie bei einer Giro– bzw. EC-Karte. Der Betrag einer Transaktion wird sofort von dem Referenzkonto abgezogen, und es entsteht kein ausstehender Betrag, der auf eine spätere Zahlung wartet.

DKB Visa Karte

- Aktion: 100 Euro Bonus

- Kostenlose Abhebungen weltweit

- Keine Gebühren im Ausland

- Kostenlose Zahlungen weltweit

- Apple Pay und Google Pay fähig

N26 Mastercard

- 0 Euro Jahresgebühr

- Kostenfreie Zahlungen weltweit

- Kostenfreie Bargeldabhebungen im Euro-Raum

- Kostenloses Girokonto inklusive

C24 Mastercard

- Aktion: 75 Euro Startguthaben

- 0 Euro Jahresgebühr

- Kostenlose Zahlungen weltweit möglich

- Kostenloses Girokonto mit Zinsen inklusive

- Tagesgeldfunktion mit extra Zinsen inklusive

SumUp Pay Mastercard

- 0 Euro Jahresgebühr

- 1 % Cashback weltweit – auf alle Einkäufe

- Drei kostenlose Abhebungen im Inland inklusive

- Weltweit gebührenfrei bezahlen

- Keine SCHUFA-Prüfung

Kreditkartenabrechnung bei Prepaid-Kreditkarten – Einzug über Guthaben

Prepaid-Kreditkarten bilden in gewisser Weise einen Sonderfall, denn man muss im Voraus Geld auf die Karte laden, um sie verwenden zu können. Da es sich um eine “aufladbare” Karte handelt, gibt es keine Kreditkartenabrechnung im herkömmlichen Sinne. Stattdessen werden die Ausgaben von dem vorab geladenen Betrag abgezogen und man kann den verbleibenden Saldo jederzeit überprüfen.

Unabhängig vom Kreditkartenmodell ist es wichtig, die spezifischen Bedingungen und Zahlungsanforderungen Eurer Kreditkarte zu verstehen. Prüft daher regelmäßig Eure Kreditkartenabrechnung, um sicherzustellen, dass alle Transaktionen korrekt erfasst wurden und beachtet die jeweilige Zahlungsfrist, um zusätzliche Kosten und negative Auswirkungen zu vermeiden.

Wer noch auf der Suche nach einer passenden Kreditkarte ist, sollte ebenfalls in unserem Kreditkarten Vergleich vorbeischauen. Denn hier könnt Ihr nach Belieben Funktionen auswählen, die Euch wichtig sind und somit schnell und einfach das richtige Modell für Eure Wünsche und Anforderungen finden.

Was passiert, wenn man die Kreditkartenabrechnung nicht pünktlich bezahlt?

Wenn die Kreditkartenabrechnung nicht pünktlich bezahlt wird, können verschiedene Konsequenzen eintreten. Hier sind einige mögliche Auswirkungen:

- Zinsen und Finanzierungskosten: Wenn Ihr den ausstehenden Betrag nicht rechtzeitig begleicht, fallen Zinsen auf den offenen Saldo an. Dadurch erhöht sich der Gesamtbetrag, den ihr zurückzahlen müsst.

- Säumnisgebühren: Einige Kreditkartenanbieter erheben zusätzliche Gebühren, wenn Ihr die Zahlungsfrist verpasst. Diese Säumnisgebühren können je nach Anbieter und Vertragskonditionen variieren und den offenen Betrag erhöhen, was zu zusätzlichen finanziellen Belastungen führt.

- Schlechter Kredit-Score: Wenn Ihr Eure Kreditkartenabrechnung konsequent verspätet zahlt oder Zahlungen ausbleiben, kann dies Euren Kredit-Score negativ beeinflussen. Ein schlechter Kredit-Score kann sich auf Eure zukünftige Kreditwürdigkeit auswirken und es schwieriger machen, Kredite oder andere Finanzprodukte zu erhalten.

- Einschränkungen oder Kündigung der Kreditkarte: Wenn Ihr wiederholt Zahlungen versäumt, kann dies dazu führen, dass Euer Kreditlimit reduziert oder sogar Eure Kreditkarte gekündigt wird. Dies hat Auswirkungen auf Eure finanzielle Flexibilität und kann sich negativ auf Eure Bonität auswirken.

- Inkasso und rechtliche Schritte: Wenn Ihr über einen längeren Zeitraum hinweg nicht in der Lage seid, Eure Kreditkartenabrechnung zu begleichen, kann es passieren, dass der offene Betrag an ein Inkassounternehmen weitergeben wird oder rechtliche Schritte eingeleitet werden, um das Geld einzutreiben. Dies kann zu weiteren Kosten und Unannehmlichkeiten führen.

Um diese unangenehmen Auswirkungen zu vermeiden, ist es ratsam die Zahlungsfristen der Kreditkartenabrechnung einzuhalten und den offenen Betrag rechtzeitig zu begleichen. Sollte man Schwierigkeiten haben, den fälligen Betrag zu begleichen, ist es wichtig, sich mit dem Kreditkartenanbieter in Verbindung zu setzen und mögliche Lösungen wie Ratenzahlungen oder alternative Vereinbarungen zu besprechen.

Unsere persönlichen Erfahrungen mit Kreditkartenabrechnungen

In diesem Abschnitt möchten wir gerne einige unserer persönlichen Erfahrungen mit Kreditkartenabrechnungen unterschiedlicher Anbieter teilen. Dabei gehen wir vor allem auf den Kreditkartenversand, die Struktur sowie Übersichtlichkeit der unterschiedlichen Abrechnungen ein und zeigen Euch ein paar Beispiele.

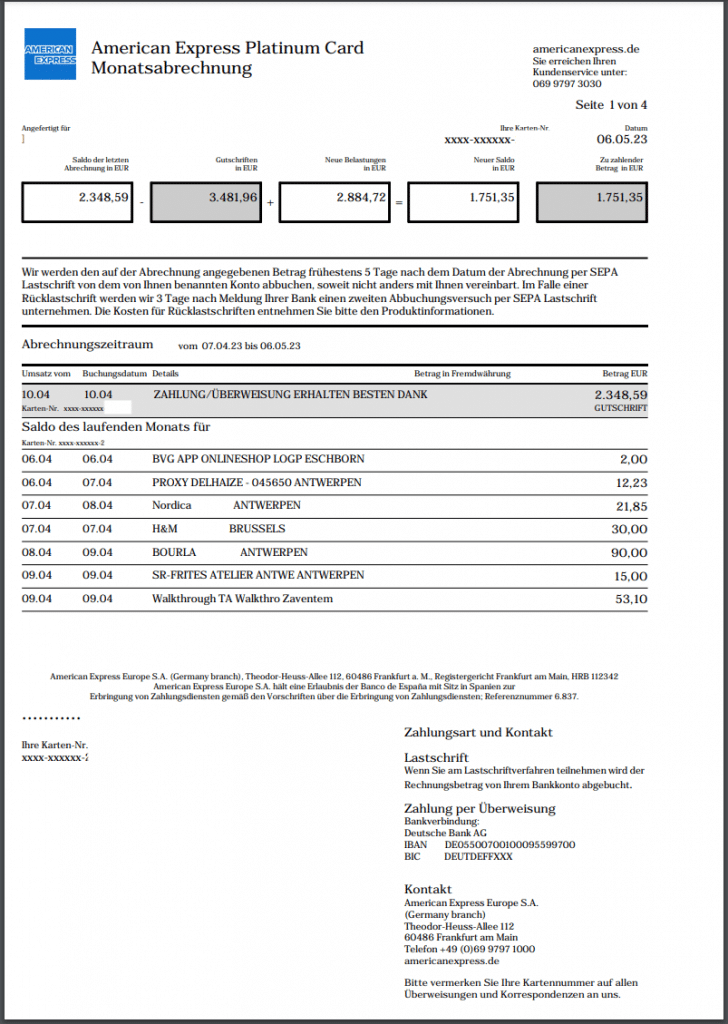

Kreditkartenabrechnung bei American Express

Wir bei reisetopia besitzen fast alle eine American Express Kreditkarte und können daher ein paar Erfahrungen mit Euch teilen. Die American Express Abrechnung erhält man immer monatlich im Online-Kartenkonto, aufgeschlüsselt nach Karteninhaber und mit der Möglichkeit diese in verschiedenen Formaten zu downloaden.

Um die Kreditkartenrechnung zu begleichen, bietet American Express sowohl Überweisungen als auch Lastschrifteinzüge an. Der offene Betrag wird dann fünf Tage nach Rechnungsstellung eingezogen oder muss innerhalb dieses Zeitraums überwiesen werden. Bei vielen anderen Anbietern ist der zeitliche Abstand zwischen Rechnungsstellung und Begleichung etwas größer.

Zudem haben wir die Erfahrung mit der Amex Kreditkartenabrechnung gemacht, dass manche Angaben teilweise etwas schwer nachzuvollziehen sind, da Informationen zum Händler fehlen und es im Nachgang schwierig zurückzuverfolgen ist. Hier gibt es also noch Verbesserungsbedarf.

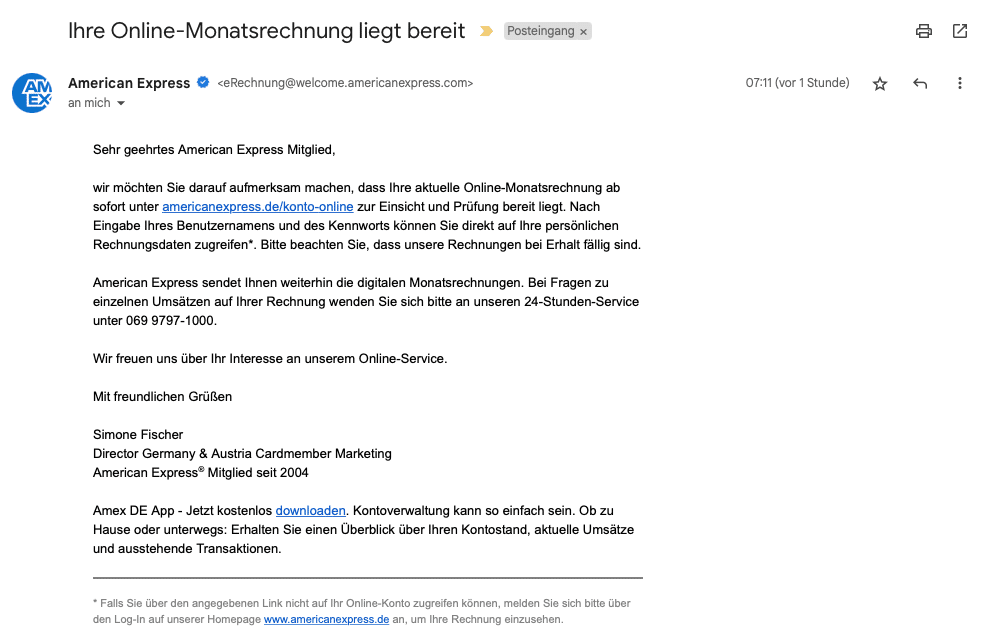

Positive Erfahrungen haben wir mit dem eRechnungs-Service von Amex gemacht. Dieser ermöglicht eine bequeme, schnelle und sichere Übermittlung der monatlichen Amex Kreditkartenabrechnung. Diese kann man dann ganz nach Belieben drucken, downloaden oder abspeichern. Zudem bekommt man eine Erinnerung per E-Mail, sobald eine neue Online-Monatsabrechnung verfügbar ist.

American Express Platinum Card

- 200 Euro Reiseguthaben pro Jahr für Flüge, Hotels und mehr

- 200 Euro SIXT Ride Guthaben pro Jahr

- Bis zu 200 Euro Rabatt & Priority Vorteile bei Condor Flugbuchungen

- Exklusive Kreditkarte aus Metall

- Wertvolle Punkte sammeln mit jedem Euro Umsatz

- Kostenfreie Platinum Partnerkarte inkl. aller Vorteile

- Bestes Versicherungspaket in Deutschland

- Kostenloser Lounge-Zugang inkl. Gast in 1.550 Lounges weltweit

- Upgrades, Frühstück und weitere Statusvorteile in Hotels

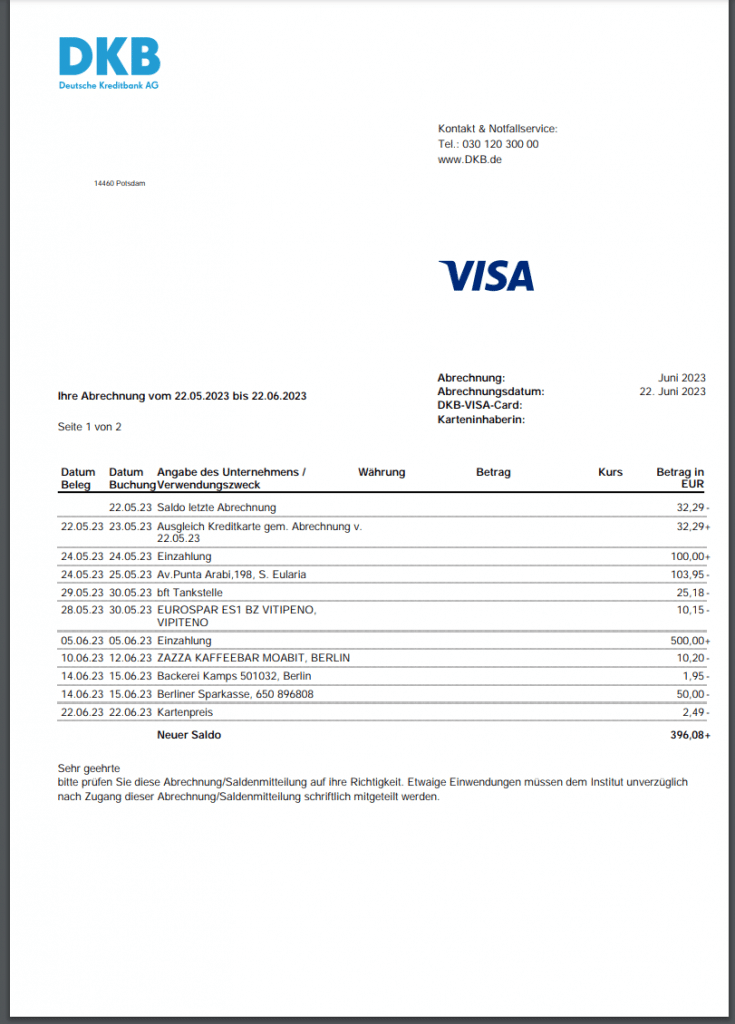

Kreditkartenabrechnung bei der DKB Kreditkarte

Die Kreditkartenabrechnung der DKB Kreditkarte wird ebenfalls monatlich versendet und Karteninhaber erhalten eine E-Mail, sobald diese einsehbar ist. Die Abrechnung erfolgt immer zum 22. eines Monats und der anstehende Betrag wird wenige Tage später vom Referenzkonto abgebucht.

Die Abrechnung ist bei der DKB üblicherweise nur online einsehbar. Für einen zusätzlichen Versand per Post zahlen Karteninhaber eine Gebühr von einem Euro pro Abrechnung. Grundsätzlich haben wir nur gute Erfahrungen mit der DKB Abrechnung gemacht. Zudem ist die App sehr praktisch für unterwegs.

DKB Kreditkarte

- Kostenlos Geld abheben (weltweit)

- Gebührenfrei weltweit bezahlen

- Kostenloses Girokonto bei Aktivnutzung

- Notfallpaket im Ausland

- Wohnsitz in Österreich? Dann hier beantragen

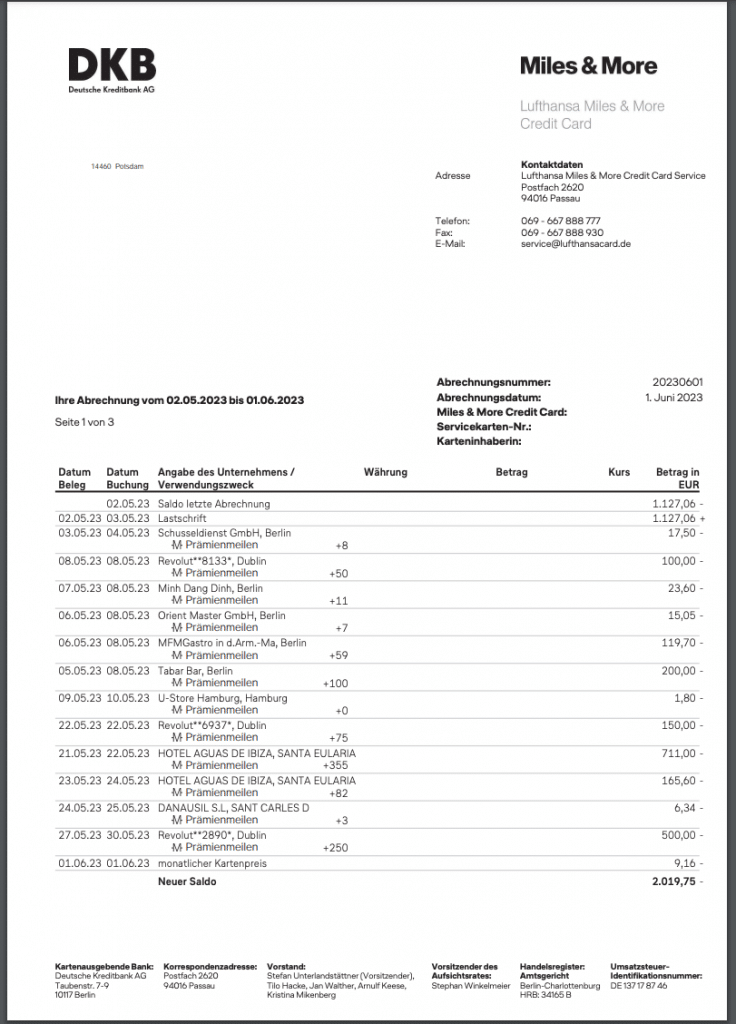

Kreditkartenabrechnung bei Miles & More

Da die Miles & More Kreditkarten in Kooperation mit der DKB ausgegeben werden, ist es naheliegend, dass die beiden Kreditkartenabrechnungen sich nicht allzu sehr unterscheiden. Eine Besonderheit bei den Miles & More Kreditkarten gibt es jedoch: Neben den üblichen Details zum Händler, Betrag und Standort, sind auf den Miles & More Kreditkartenabrechnungen zudem die gesammelten Prämienmeilen neben jeder Transaktion zu finden. So können Karteninhaber, die mit ihrer Kreditkarte Miles & More Meilen sammeln, leicht den Überblick behalten.

Ansonsten ist der Prozess ziemlich ähnlich: Auch bei Miles & More bekommen Karteninhaber eine E-Mail, sobald eine neue Abrechnung einsehbar ist. Zudem wird der Abrechnungsstichtag bei den Miles & More Kreditkarten bei der ersten Kreditkartenabrechnung festgelegt – kann aber jederzeit im Online-Kreditkartenkonto angepasst werden. Generell haben wir die Erfahrung gemacht, dass die Miles & More Kreditkartenabrechnung sehr übersichtlich gestaltet ist und man alle Transaktion einfach nachvollziehen kann.

Lufthansa Miles and More Kreditkarte Gold

- Unbegrenzte Gültigkeit der Miles and More Meilen

- Meilen sammeln mit jedem Umsatz

- Reiserücktrittskosten-Versicherung

- Auslandsreise-Krankenversicherung

- Marriott Bonvoy Silver Elite Status

- NEU: Kostenloses Datenvolumen im Ausland

- NEU: Zwei kostenlose Bargeldabhebungen im Ausland pro Jahr

Unser Fazit zur Kreditkartenabrechnung

Insgesamt ist die Kreditkartenabrechnung ein wichtiges Instrument, um die eigene finanzielle Situation und die Ausgaben zu überwachen. Indem man die Abrechnungen regelmäßig prüft, den offenen Betrag rechtzeitig begleicht und mögliche Unstimmigkeiten oder betrügerische Aktivitäten meldet, ist es möglich, die Vorteile einer Kreditkarte nutzen und gleichzeitig eine gesunde finanzielle Situation aufrechterhalten.

Unser Kreditkarten Vergleich hilft dabei, das passende Modell herauszusuchen, da man nach verschiedenen Verwendungszwecken und Konditionen filtern kann. Außerdem könnt Ihr oft von attraktiven Angeboten profitieren, denn einige Anbieter bieten oft eine Prämie, zum Beispiel in Form eines Startguthabens, beim Kreditkarte beantragen für Neukunden an.

Welche Kreditkarte nun die beste ist, hängt allerdings stark vom eigenen Nutzerverhalten ab. In allen Fällen lohnt es sich, mehrere Modelle zu vergleichen, denn nur anhand der eigenen finanziellen Bedürfnisse kann man feststellen, welche Kreditkarte am besten geeignet ist. Über unsere Empfehlungen hinaus haben wir außerdem weitere Ratgeber zu Kreditkarten in anderen Ländern und Sprachen:

- Die besten Kreditkarten in Österreich finden

- Die besten Kreditkarten in der Schweiz finden

Weitere spannende Ratgeber rund um das Thema Kreditkarten:

- Cashback Kreditkarten

- Mastercard und Visa Kreditkarten

- Kreditkarten mit Apple Pay

- Kreditkarten mit Google Pay

- Kreditkarten ohne Girokonto

- Kreditkarten mit Kreditrahmen

- Payback Kreditkarten

- Kreditkarte mit Tankrabatt

- Kreditkarte mit Startguthaben

- Kreditkarte für Jugendliche

- Schwarze Kreditkarten

- Premium Kreditkarten

- Reisekreditkarten

- Kreditkarten für Reisen im Ausland

- Kreditkarten ohne Fremdwährungsgebühr

- Kreditkarten für Reisen in den USA

- Kreditkarten für Reisen in Europa

- Kreditkarte mit Reiserücktrittversicherung

- Kreditkarte mit Auslandskrankenversicherung

- Kreditkarte zum kostenlosen Geld abheben

- Kreditkarte mit Airport-Lounge Zugang

Häufig gestellte Fragen zu Kreditkartenabrechnungen

Eine Kreditkartenabrechnung ist eine Zusammenfassung aller Transaktionen, die mit einer Kreditkarte während eines bestimmten Abrechnungszeitraums getätigt wurden. Sie dient dazu, dem Karteninhaber einen Überblick über seine Ausgaben und die damit verbundenen Kosten zu geben.

Im Normalfall wird die Abrechnung monatlich erstellt und an den Karteninhaber verschickt. Die genaue Art und Weise des Versands kann je nach Kreditkartenanbieter und den individuellen Präferenzen des Karteninhabers variieren. Üblicherweise erfolgt der Versand aber postalisch, per Mail oder als PDF im Online-Banking-Postfach.

Die Kreditkartenabrechnung und damit auch die Zahlungsfrist können je nach Kreditkartenmodell und den damit verbundenen Bedingungen leicht variieren. Bei klassischen Kreditkarten haben Karteninhaber die Möglichkeit, den Rechnungsbetrag entweder in voller Höhe oder in Raten zu begleichen. In der Regel bitten die Banken um eine Zahlung innerhalb von einer Woche. Bei manchen Banken ist die Frist aber deutlich länger.

Ja, bei vielen Anbietern kann man die Kreditkartenabrechnung direkt in der App oder im Online-Banking einsehen und ganz einfach im gewünschten Format (PDF, Excel, usw.) downloaden. Dafür stellt man am besten die Benachrichtigungsfunktion am Handy ein und wird ganz einfach informiert, sobald es eine neue monatliche Abrechnung gibt. Der größte Vorteil der digitalen Kreditkartenabrechnung ist, dass man diese weltweit und zu jeder Zeit abrufen kann.

Es gibt vier verschiedene Typen von Kreditkarten: Die Prepaid, Charge, Credit und Debit Kreditkarte. Bei der Prepaid Kreditkarte handelt es sich um ein Modell, welches vor der Nutzung mit Guthaben aufgeladen werden muss. Es wird also kein Kredit gewährt, sondern nur zuvor eingezahlte Mittel können verwendet werden. Die Charge Karte wird wie der englische Begriff Charge (=aufladen) über einen längeren Zeitraum mit Zahlungen aufgeladen, also die ausgegebenen Beträge von der Bank vorgestreckt und in einem Kreditkartenkonto gesammelt. Zu einem meist monatlichen Stichtag wird der Betrag dann komplett abgebucht. Ähnlich läuft es auch bei der Credit-Variante der Kreditkarte, deren einziger Unterschied ist, dass nicht der gesamte ausgegebene Betrag am Stichtag zurückbezahlt werden muss. Der nicht getilgte Kredit wird über eine längere Zeit gewährt und verzinst. Die Debit Karte ist zwar auch von einem der großen Anbieter Visa und Mastercard, funktioniert aber dennoch vom Prinzip wie eine Girocard. Bezahlte Beträge werden also nicht gesammelt und per Kredit vorgestreckt, sondern direkt vom Girokonto abgebucht.

Wenn die Kreditkartenabrechnung nicht pünktlich bezahlt wird, können verschiedene Konsequenzen eintreten. Zum Beispiel können zusätzliche Zinsen und Säumnisgebühren auf den Karteninhaber zukommen. Bei wiederholten Nichtzahlungen kann die Bank die Kreditkarte kündigen und sich die Schulden durch ein Inkassounternehmen eintreiben. Auch rechtliche Schritte können drohen.