Tagesgeldkonten ermöglichen Euch, Euer Erspartes zu einem attraktiven Zinssatz, risikoarm und vollkommen flexibel anzulegen. Doch wie lässt sich dank der richtigen Strategie bei der Tagesgeld Zinsauszahlung im Februar 2026 noch mehr herausholen und was sind aktuell die attraktivsten Angebote?

Top 5 Tagesgeld-Angebote mit besonders schneller Zinsauszahlung

Raisin StartZins Tagesgeld

- Zinssatz: 3,2 Prozent p.a.

- Zinsgarantie: 3 Monate

- Anlagebetrag: bis 50.000 Euro

- Einlagensicherung: 100.000 Euro

- Zinsausschüttung: monatlich

Unitplus ZinsPlus

- Zinssatz: 2,3 Prozent p.a. (nach Kosten)

- Zinsgarantie: keine (variabel)

- Anlagebetrag: unbegrenzt

- Einlagensicherung: unbegrenzt

- Zinsausschüttung: täglich

Openbank Tagesgeld

- Zinssatz 2,5 Prozent p.a.

- Zinsgarantie: 3 Monate

- Anlagebetrag: bis 1.000.000 Euro

- Einlagensicherung: 100.000 Euro

- Zinsausschüttung: monatlich

Suresse Tagesgeld

- Zinssatz: 3,0 Prozent p.a.

- Zinsgarantie: 4 Monate

- Anlagebetrag: bis 999.999 Euro

- Einlagensicherung: 100.000 Euro

- Zinsausschüttung: monatlich

Distingo Bank Tagesgeld

- Zinssatz: 3,2 Prozent p.a.

- Zinsgarantie: 3 Monate

- Anlagebetrag: bis 150.000 Euro

- Einlagensicherung: 100.000 Euro

- Zinsausschüttung: monatlich

Unser Tagesgeld-Vergleich mit besonders schneller Zinsauszahlung zeigt nur Angebote, bei denen die Zinsen entweder täglich, wöchentlich oder monatlich gutgeschrieben werden. Sortiert sind die Tagesgeld Angebote dabei nach durchschnittlicher Verzinsung innerhalb eines Zeitraums von zwölf Monaten.

Von Neukundenzinsen über Zinsgarantien hin zu monatlichen Zinsgutschriften gibt es viele Möglichkeiten, ein Tagesgeldkonto optimal zu nutzen. Worauf man achten sollte, wenn man die Tagesgeld Zinsauszahlung optimieren möchte, zeigen wir Euch in diesem Ratgeber!

Inhaltsverzeichnis

- Top 5 Tagesgeld-Angebote mit besonders schneller Zinsauszahlung

- Was ist ein Tagesgeldkonto und warum ist es so beliebt?

- Was sind die Grundlagen der Tagesgeld Zinsauszahlung?

- Welche Arten der Tagesgeld Zinsauszahlung gibt es?

- Was sind die besten Angebote mit optimierter Tagesgeld Zinsauszahlung im Februar 2026?

- Was gilt es bei der Tagesgeld Zinsauszahlung zu beachten?

- Wie kann man die Tagesgeld Zinsauszahlungen maximieren?

- Wie vergleicht man Tagesgeldkonten richtig?

- Wie entwickelt sich der Markt für Tagesgeldkonten in Deutschland?

- Unser Fazit zum Thema Zinsauszahlungen bei Tagesgeldkonten

💡 Tagesgeld kurz erklärt

- Ein Sparkonto, bei dem man Geld anlegt und dafür Zinsen erhält

- Das Geld kann jederzeit abgehoben oder eingezahlt werden

- Es findet kein Zahlungsverkehr statt

- In der Regel immer kostenfrei

- Zinsen können (täglich) variieren

- Keine Kündigungsfristen

Was ist ein Tagesgeldkonto und warum ist es so beliebt?

Tagesgeldkonten sind eine Art flexibles Sparkonto, das mittlerweile von vielen Filialbanken, aber auch Online- und Direktbanken angeboten wird. Tagesgeldkonten bieten in der Regel einen deutlich höheren Zinssatz als das Girokonto und insbesondere für Neukunden häufig eine Zinsgarantie.

Ein weiterer Grund für die große Beliebtheit von Tagesgeldkonten ist, dass sie im Gegensatz zu Festgeldkonten und vielen Sparbüchern keine feste Laufzeit haben. Somit kann bei Bedarf jederzeit auf das Ersparte zugegriffen werden, ohne dass Gebühren oder Strafen anfallen.

Gleichzeitig ist diese Anlageform im Vergleich zu anderen Anlagemöglichkeiten sehr risikoarm und in der Regel bis zu Beträgen von 100.000 Euro und oft auch darüber hinaus durch entsprechende Einlagensicherungen abgesichert.

💡 Hinweis: Anders als oft angenommen, gibt es keine europäische Einlagensicherung. Stattdessen ist die Einlagensicherung jeweils national organisiert, richtet sich allerdings nach denselben Regeln. Das bedeutet, dass in allen Ländern der EU und des EWR Guthaben bis 100.000 Euro durch die jeweilige nationale Einlagensicherung geschützt sind. Zu beachten ist, dass die Einlagensicherung jeweils durch das entsprechende Mitgliedsland bereitgestellt wird, sodass die tatsächliche Sicherheit auch von der Bonität der nationalen Finanzen eines jedes Mitgliedsstaates abhängt.

Durch diese Kombination sind Tagesgeldkonten hauptsächlich bei risikoscheuen Anlegern, die eine flexible Anlagemöglichkeit suchen, sehr beliebt. Wenn auch Ihr noch auf der Suche nach einem Tagesgeldkonto seid, dann kann sich ein Blick auf unseren Tagesgeldvergleich der besten Anbieter von Tagesgeldkonten lohnen.

Dort findet Ihr die besten Angebote für Neu- und Bestandskunden auf einen Blick und könnt Euch eine zeitraubende Recherche ersparen.

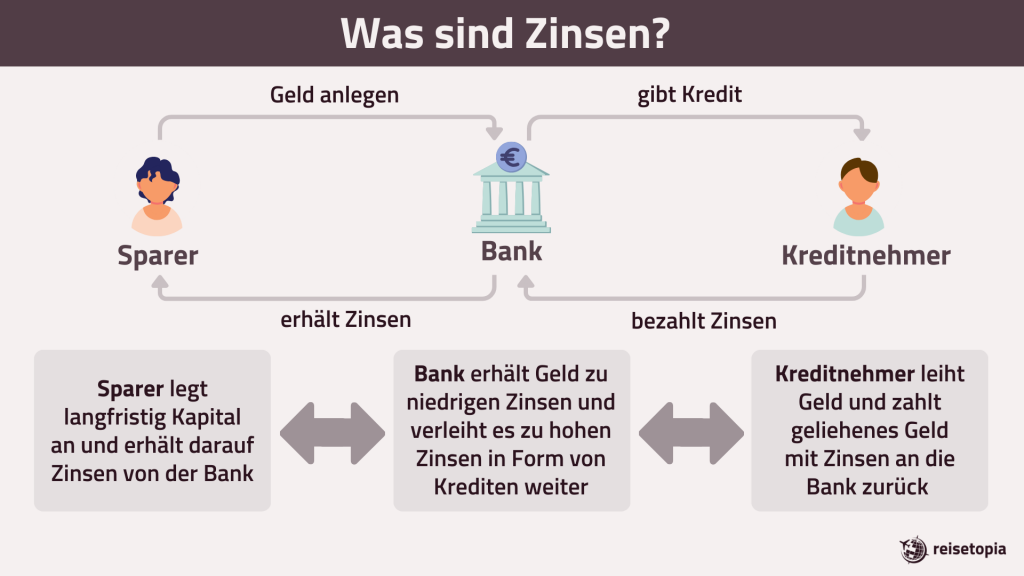

Was sind die Grundlagen der Tagesgeld Zinsauszahlung?

Tagesgeldkonten bieten in der Regel einen variablen Zinssatz. Das heißt, er ist nicht in Stein gemeißelt und kann von der Bank je nach Marktlage jederzeit nach oben oder unten korrigiert werden.

Einige Banken bieten Neukunden jedoch einen Aktionszins und eine Zinsgarantie an. Damit wird der Zinssatz für einen bestimmten Zeitraum, meist zwischen drei und sechs Monaten, zugesichert.

Die reisetopia Finanz-Experten weisen in den umfassenden Analysen der Produkte auf Sonderbedingungen wie einen Aktionszins oder eine Mindestanlage hin. Die Auswahl der besten Angebote erfolgt dabei immer nach transparenten Kriterien, die auf der durchschnittlichen Verzinsung über zwölf Monate basieren.

Danach sinkt der Zinssatz auf den in der Regel deutlich niedrigeren Bestandskundenzinssatz. Ebenso kann der Zinssatz auch je nach Höhe der Einlage variieren. So bieten einige Banken ihren Top-Zins nur für Beträge bis zu 100.000 Euro an. Am Ende der jeweiligen Zinsperiode werden die Zinsen in der Regel direkt auf das jeweilige Tagesgeldkonto gutgeschrieben.

Wie funktioniert die Zinsberechnung bei Tagesgeldkonten?

Unabhängig davon, ob die Zinsen auf dem Tagesgeldkonto täglich, wöchentlich, monatlich, vierteljährlich oder jährlich ausgezahlt werden, erfolgt die Berechnung nach dem gleichen Schema. Die Zinsen werden täglich berechnet, wobei die Schwankungen des Guthabens berücksichtigt werden.

Auch der angewandte Zinssatz kann sich je nach Konditionen zwischen zwei Auszahlungen ändern und wird ebenfalls täglich berücksichtigt.

Die Tageszinsen werden berechnet, indem der Jahreszinssatz durch 365 (oder 360, je nach Bank) geteilt und dann auf den Tagessaldo angewendet wird.

Die reguläre Formel für den Tageszins lautet:

- Tageszinsen = (Jahreszinssatz / 365) x Saldo.

Die auf diese Weise täglich berechneten Zinsen werden über den betreffenden Zeitraum addiert und am Ende auf dem Konto gutgeschrieben.

Ein Beispiel: Angenommen, das Guthaben beträgt 10.000 Euro und der jährliche Zinssatz 2 Prozent. Die täglichen Zinsen wären dann:

Tageszins = (2 Prozent/ 365 Tage) x 10.000 Euro ≈ 0,55 Euro

Die Zinsgutschrift wäre dann der tägliche Zinsbetrag multipliziert mit der Anzahl der Tage in der Woche, dem Monat, Quartal oder Jahr.

Warum variieren die Zinssätze bei verschiedenen Banken?

Sobald Ihr einen Blick auf die Angebote verschiedener Banken werft, werdet Ihr schnell feststellen, dass die Zinsen, die Euch angeboten werden, stark variieren. Grundsätzlich orientieren sich die Zinsen, die Euch die Banken bieten, am Leitzins, der von der Europäischen Zentralbank (EZB) festgelegt wird. Ist dieser hoch, werden Euch mehr Zinsen geboten. Sinkt er, sinken auch die Zinsen für Euer Tagesgeld.

Neben den Marktbedingungen spielen wie überall auch Wettbewerbsfaktoren eine große Rolle. So bieten viele Banken Neukunden einen besonders hohen Aktionszins, der für einen bestimmten Zeitraum garantiert wird. So binden sie diese an das Angebot. In diesem Fall sollte man aber immer darauf achten, welchen Bestandskundenzinssatz man nach dem Aktionszeitraum angeboten bekommt.

Eine Rolle spielt auch das jeweilige Marktumfeld. Ende 2025 hat sich beispielsweise gezeigt, dass die Zinsen bei vielen Anbietern trotz stagnierendem Leitzins stark gestiegen sind. Hintergrund war eine Art Wettbieten zahlreicher Anbieter, die um neue Kunden warben.

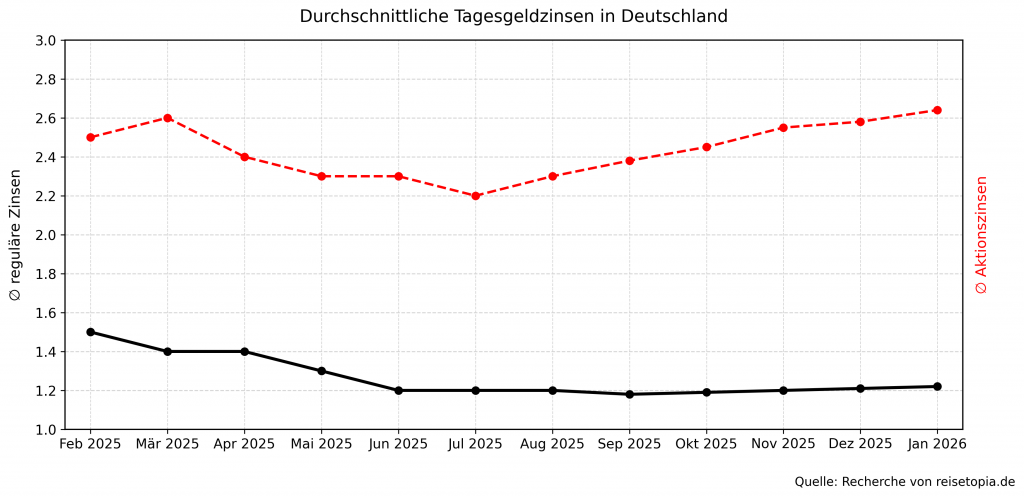

Wie hoch sind die aktuellen Tagesgeld Zinsen im Februar 2026?

Die durchschnittlichen Zinsen für Tagesgeldkonten sowie Festgeldkonten richten sich grob nach der Entwicklung der EZB-Leitzinsen, die bis ins Jahr 2022 für eine lange Zeit negativ oder auf der Nulllinie lagen. Zum Jahreswechsel 2023/2024 stieg der Leitzins und damit auch das Zinsniveau teilweise auf bis zu 4,5 Prozent. Seitdem ist das Zinsniveau rückläufig. Seit dem 5. Juni 2025 liegt der Leitzins bei 2 Prozent.

Nach Analyse der reisetopia Finanzexperten liegt der Zinssatz vieler Tagesgeldanbieter unterhalb des EZB-Leitzinses, die besten Angebote überschreiten diesen Zinssatz mittlerweile aber vielfach deutlich. Dieser Trend setzt sich nach unserer Experteneinschätzung auch 2026 fort. Hintergrund ist ein starker Wettbewerb zwischen den Banken in Deutschland.

Folgend findet Ihr eine Übersicht der Tagesgeldzinsen inklusive Aktionszinsen (reguläre Zinsen) der Anbieter im reisetopia Tagesgeldvergleich in den vergangenen sechs Monaten:

- Juli 2025: 2,2 Prozent (1,2 Prozent)

- August 2025: 2,3 Prozent (1,2 Prozent)

- September 2025: 2,38 Prozent (1,18 Prozent)

- Oktober 2025: 2,45 Prozent (1,19 Prozent)

- November 2025: 2,55 Prozent (1,21 Prozent)

- Dezember 2025: 2,58 Prozent (1,21 Prozent)

Im Februar 2026 liegt der Durchschnittszins für Tagesgeldkonten bei Angeboten mit zeitlich befristeten Aktionszinsen bei 2,64 Prozent. Der reguläre Zinssatz nach Ablauf der Zinsbindung liegt dagegen aktuell bei nur 1,22 Prozent. Während die Aktionszinsen erneut relevant gestiegen sind, gab es bei der regulären Verzinsung nur wenig Bewegung.

Welche Arten der Tagesgeld Zinsauszahlung gibt es?

Dass die Tagesgeld Zinsauszahlung eine relevante Rolle spielt, liegt am sogenannten Zinseszinseffekt. Üblich sind die folgenden Arten der Zinsauszahlung beim Tagesgeld:

- Tagesgeld mit täglicher Zinsauszahlung

- Tagesgeld mit wöchentlicher Zinsauszahlung

- Tagesgeld mit monatlicher Zinsauszahlung

- Tagesgeld mit quartalsweiser Zinsauszahlung

- Tagesgeld mit jährlicher Zinsauszahlung

Auch die Art der Zinsgutschrift kann von Bank zu Bank variieren. In der Regel werden die Zinsen jedoch direkt auf dem jeweiligen Tagesgeldkonto gutgeschrieben und können von dort auf Wunsch auf das Referenzkonto überwiesen werden.

Welche Art der Tagesgeld Zinsauszahlung ist attraktiver?

Besonders häufig findet man in Deutschland Angebote für Tagesgeld mit jährlicher Zinsgutschrift oder auch Tagesgeld mit monatlicher Zinsgutschrift. Doch welche dieser beiden Arten der Tagesgeld Zinsauszahlung ist für Verbraucher attraktiver?

Kurz gesagt: Das Tagesgeld mit monatlicher Zinsauszahlung ist lukrativer, insofern man die gutgeschriebenen Zinsen auf dem Tagesgeldkonto belässt und so schneller von den Zinseszinsen profitiert. Zur besseren Veranschaulichung hier ein Beispiel:

Bei einer monatlichen Zinsgutschrift wird der Zinssatz von 2 Prozent auf 12 Monate aufgeteilt, was effektiv 0,167 Prozent pro Monat entspricht. Die Berechnung sähe dann so aus:

- Monat 1: 10.000 × 0,00167 = 16,67 Euro Zinsen, neuer Betrag: 10.016,67 Euro

- Monat 2: 10.016,67 × 0,00167 = 16,73 Euro Zinsen, neuer Betrag: 10.033,40 Euro

- …

Am Ende des Jahres hättet Ihr somit 10.201,84 Euro an Zinsen erhalten.

Bei jährlicher Zinsgutschrift würden die vollen 2 Prozent am Ende des Jahres auf den Anfangsbetrag aufgerechnet:

- 10.000 × 0,02 = 200 Euro Zinsen

Am Ende des Jahres hättet Ihr somit 10.200 Euro

Wie man sieht, ist der Unterschied bei diesem Betrag und einer Laufzeit von nur einem Jahr relativ gering. Betrachtet man das Ganze jedoch in einem größeren Rahmen und über mehrere Jahre hinweg, so kann das Intervall der Zinsgutschrift einen großen Unterschied ausmachen.

In den vergangenen Monaten sind immer mehr Anbieter auf den deutschen Markt gekommen, die nicht nur eine monatliche, sondern sogar eine wöchentliche oder tägliche Zinsauszahlung bieten. Dies ist aus Kundensicht noch attraktiver, da der Zinseszinseffekt so noch schneller greift.

Warum ist der Zeitpunkt der Zinsausschüttung relevant?

Bei einem Tagesgeldkonto spielt der Zeitpunkt der Zinsgutschrift eine entscheidende Rolle. In der Regel erfolgt die Gutschrift der Zinsen beim Tagesgeld oder Festgeld entweder monatlich, quartalsweise oder sogar nur jährlich. Ausgewählte Anbieter setzen mittlerweile zudem sogar auf eine wöchentliche oder gar tägliche Zinsgutschrift!

Dabei gilt die Regel, dass ein Konto umso attraktiver ist, je öfter Zinsen gutgeschrieben werden. Das liegt am sogenannten Zinseszinseffekt, denn die gutgeschriebenen Zinsbeträge werden so direkt wieder verzinst.

Konkret zeigt sich dieser Effekt an einem Beispiel mit einer Anlage von 10.000 Euro mit einem Zinssatz von 2 Prozent über einen Zeitraum von einem sowie zehn Jahren mit unterschiedlichen Zinsintervallen:

Zinsintervall Zinsertrag (1 Jahr) Zinsertrag (10 Jahre) monatlich 201,84 Euro 2.212 Euro quartalsweise 201,51 Euro 2.208 Euro jährlich 200 Euro 2.190 Euro Dabei zeigt sich, dass bei einer Anlage über zehn Jahre durch die unterschiedlichen Zinsintervalle ein Unterschied von insgesamt 22 Euro entsteht. Je länger der Anlagehorizont und je höher die Summe, desto größer wird wegen des Zinseszinses auch der positive Effekt eines möglichst kurzen Zinsintervalls.

Was sind die besten Angebote mit optimierter Tagesgeld Zinsauszahlung im Februar 2026?

Damit Ihr die Tagesgeld Zinsauszahlung besonders optimieren könnt, haben wir im folgenden Vergleich die besten Angebote im Februar 2026 mit einer täglichen, wöchentlichen oder monatlichen Zinsauszahlung zusammengestellt.

Sortiert sind diese nach der durchschnittlichen Zinsrendite, die Euch bei einer Anlage von zwölf Monaten zu aktuellen Marktkonditionen erwarten würde:

Raisin StartZins Tagesgeld

- Zinssatz: 3,2 Prozent p.a.

- Zinsgarantie: 3 Monate

- Anlagebetrag: bis 50.000 Euro

- Einlagensicherung: 100.000 Euro

- Zinsausschüttung: monatlich

Unitplus ZinsPlus

- Zinssatz: 2,3 Prozent p.a. (nach Kosten)

- Zinsgarantie: keine (variabel)

- Anlagebetrag: unbegrenzt

- Einlagensicherung: unbegrenzt

- Zinsausschüttung: täglich

Openbank Tagesgeld

- Zinssatz 2,5 Prozent p.a.

- Zinsgarantie: 3 Monate

- Anlagebetrag: bis 1.000.000 Euro

- Einlagensicherung: 100.000 Euro

- Zinsausschüttung: monatlich

Suresse Tagesgeld

- Zinssatz: 3,0 Prozent p.a.

- Zinsgarantie: 4 Monate

- Anlagebetrag: bis 999.999 Euro

- Einlagensicherung: 100.000 Euro

- Zinsausschüttung: monatlich

Distingo Bank Tagesgeld

- Zinssatz: 3,2 Prozent p.a.

- Zinsgarantie: 3 Monate

- Anlagebetrag: bis 150.000 Euro

- Einlagensicherung: 100.000 Euro

- Zinsausschüttung: monatlich

Unsere komparative Analyse aller Tagesgeld-Produkte basiert auf einem umfangreichen Test von Dutzenden Produkten. Aktuell geprüft haben die reisetopia Finanzexperten die folgenden Produkte:

Tagesgeld ohne Girokonto

🇩🇪 DE Einlagensicherung:

- Bank11 Tagesgeld

- Bank of Scotland Tagesgeld

- Barclays Tagesgeld

- BMW Bank Tagesgeld

- Commerzbank Tagesgeld

- Consorsbank Tagesgeld

- Deutsche Bank Tagesgeld

- Hanseatic Bank Tagesgeld

- ING Tagesgeld

- IKB Tagesgeld

- pbb direkt Tagesgeld

- Postbank Tagesgeld

- quirion Tagesgeld

- Santander Tagesgeld

- Umweltbank Tagesgeld

- VW Bank Tagesgeld

- Wüstenrot Tagesgeld

🇪🇺 EU Einlagensicherung:

- Advanzia Bank Tagesgeld

- Bigbank Tagesgeld

- Distingo Tagesgeld

- Ikano Bank Tagesgeld

- Nexent Bank Tagesgeld

- Opel Bank Tagesgeld

- Renault Bank Tagesgeld

- Stellantis Tagesgeld

- Suresse Direkt Tagesgeld

- TF Bank Tagesgeld

- wiLLBe Tagesgeld

⭐️ Sonderfälle:

Tagesgeld mit Girokonto

🇩🇪 DE Einlagensicherung:

- 1822direkt Tagesgeld

- C24 Tagesgeld

- comdirect Tagesgeld

- DKB Tagesgeld

- Gefa Bank Tagesgeld

- N26 Tagesgeld

- norisbank Tagesgeld

- Scalable Tagesgeld

- Sparkasse Tagesgeld

- Targobank Tagesgeld

- Tomorrow Tagesgeld

- Trade Republic Tagesgeld

🇪🇺 EU Einlagensicherung:

Was gilt es bei der Tagesgeld Zinsauszahlung zu beachten?

Während Tagesgeldkonten aufgrund ihrer Flexibilität und Sicherheit bei vielen Sparern sehr beliebt sind, gibt es auch einige Nachteile und Risiken, die es bei der Verzinsung zu beachten gilt. Der offensichtlichste ist die vergleichsweise niedrige Rendite.

Andere Anlageformen bieten in der Regel eine deutlich höhere Rendite, allerdings ist dort auch das Risiko höher und das Geld nicht tagesaktuell verfügbar. Hier geht Ihr als Sparer sozusagen einen Kompromiss zwischen Rendite, Flexibilität und Sicherheit ein.

Außerdem muss bei der Zinsgutschrift auf Tagesgeldkonten immer die Inflation berücksichtigt werden. Ist die Inflation höher als der angebotene Zinssatz, nimmt die Kaufkraft der Ersparnisse trotz Zinsen ab. Ein weiteres Risiko geht von den häufig variablen Zinssätzen aus. Diese können von den Banken je nach Marktlage angepasst werden, wodurch die Rendite geringer ausfallen kann als ursprünglich erwartet.

Der letzte Fallstrick offenbart sich erst nach der Zinsgutschrift auf dem Tagesgeldkonto, nämlich die Kapitalertragsteuer. In Deutschland werden Zinsen auf Tagesgeldkonten mit 25 Prozent zuzüglich Solidaritätszuschlag und eventuell Kirchensteuer besteuert. Bei deutschen Banken erfolgt die Abführung meist automatisch, bei internationalen Banken müssen sich Verbraucher selbst um diese kümmern.

Bei der Wahl eines Tagesgeld-Angebots solltet Ihr darauf achten, ob eine Bank eine automatische Steuerabführung und damit auch Freistellungsaufträge anbietet. Dies ist gerade bei ausländischen Anbietern nicht immer der Fall.

Um den Steuerabzug zu vermeiden oder zu verringern, kann man als Kontoinhaber bei seiner Bank einen Freistellungsauftrag einreichen. Der Freibetrag für Kapitalerträge beträgt für Einzelpersonen 1.000 Euro pro Jahr, für Lebenspartner 2.000 Euro.

Bis zu diesen Beträgen sind die Zinsen steuerfrei. Aber Achtung: Dieser Freibetrag gilt für alle Kapitalerträge aus Sparbüchern, Tagesgeldkonten, Aktien und Fonds. Auf alle Erträge, die diesen Freibetrag übersteigen, ist Kapitalertragssteuer zu zahlen.

Expertentipp: Wenn Ihr Geld auf einem Tages- oder Festgeldkonto anlegt, erwirtschaftet Ihr Kapitalerträge in Form von Zinsen. Diese Erträge unterliegen grundsätzlich der Steuerpflicht, weswegen eine Abgeltungssteuer an das Finanzamt abgeführt werden muss.Indem Ihr einen Freistellungsauftrag bei Eurer Bank einreicht, erhaltet Ihr den sogenannten Sparerpauschbetrag steuerfrei. Für das Jahr 2026 liegt dieser Betrag bei 1.000 Euro für ledige Personen und 2.000 Euro für Eheleute, die gemeinsam veranlagt sind. Alle Kapitalerträge, die darüber hinausgehen, müssen nach den normalen Abgeltungssteuersätzen versteuert werden.

Wichtig dabei ist, dass Ihr den Freistellungsauftrag selbst einreichen müsst, was meist im Online-Banking möglich ist. So spart Ihr Euch Arbeit bei der Steuererklärung, über die Ihr zu viel gezahlte Kapitalertragssteuer ansonsten zurückholen könnt.

Übrigens: Bei inländischen Konten werden die Steuern automatisch von der Bank, bei der Ihr das Konto führt, als Quellsteuer abgeführt. Bei ausländischen Banken, die ihren Sitz nicht in Deutschland haben, müsst Ihr die Zinseinkünfte meist eigenständig versteuern.

Wie kann man die Tagesgeld Zinsauszahlungen maximieren?

Tagesgeldkonten bieten Sparern eine attraktive Möglichkeit, mit relativ geringem Risiko von soliden Zinsen zu profitieren. Mit der richtigen Optimierung, Strategie und dem Verständnis für die Feinheiten von Tagesgeldkonten lassen sich diese Zinsen und Renditen noch deutlich steigern.

Der wohl wichtigste Punkt, um langfristig zu profitieren, ist das Reinvestieren der Zinsen. Das heißt, die Zinsen werden auf dem Tagesgeldkonto belassen und nicht abgehoben, wodurch man schnell vom Zinseszinseffekt profitieren kann.

In Bezug auf den Zinseszinseffekt solltet Ihr, wenn möglich, auch auf ein Tagesgeldkonto mit mindestens monatlicher Zinsgutschrift und nicht mit jährlicher Zinsgutschrift setzen. Der zweite wichtige Punkt ist die regelmäßige Überprüfung der Zinssätze. Je nach Marktlage können Banken die Zinsen nach oben oder unten korrigieren, wodurch sich auch die Zinsgutschrift auf das Tagesgeldkonto ändert.

Gleichzeitig kann es sich lohnen, gezielt Bonuszinsen und Neukundenaktionen zu nutzen, die viele Banken anbieten. Diese liegen in der Regel deutlich über den regulären Zinssätzen. Hier kann sich ein häufiger Wechsel des Anbieters lohnen. Auch wenn dieses Bank-Hopping oder Tagesgeld-Hopping in der Regel mit etwas Aufwand verbunden ist, können die Aktionszinsen diesen schnell wieder wettmachen.

Empfehlenswert ist in diesem Fall ein Blick auf die besten Tagesgeldangebote mit besonders hoher Zinsgutschrift mit einem Anlagehorizont von drei Monaten, die wir Euch im folgenden Vergleich nach dem höchsten Ertrag sortiert haben:

Norisbank Tagesgeld

- Zinssatz: 3,33 Prozent p.a. + 120 Euro Bonus

- Zinsgarantie: bis 30. Juni 2026

- Anlagebetrag: bis 250.000 Euro

- Einlagensicherung: 100.000 Euro

- Zinsausschüttung: quartalsweise

Raisin StartZins Tagesgeld

- Zinssatz: 3,2 Prozent p.a.

- Zinsgarantie: 3 Monate

- Anlagebetrag: bis 50.000 Euro

- Einlagensicherung: 100.000 Euro

- Zinsausschüttung: monatlich

Distingo Bank Tagesgeld

- Zinssatz: 3,2 Prozent p.a.

- Zinsgarantie: 3 Monate

- Anlagebetrag: bis 150.000 Euro

- Einlagensicherung: 100.000 Euro

- Zinsausschüttung: monatlich

Consorsbank Tagesgeld

- Aktion: Bis zu 100 Euro Prämie

- Zinssatz: 3,1 Prozent p.a.

- Zinsgarantie: 3 Monate

- Anlagebetrag: bis 1.000.000 Euro

- Einlagensicherung: bis 3.000.000 Euro

- Zinsausschüttung: quartalsweise

Advanzia Tagesgeld

- Zinssatz: 3,09 Prozent p.a.

- Zinsgarantie: 3 Monate

- Anlagebetrag: ab 5.000 Euro

- Einlagensicherung: 100.000 Euro

- Zinsausschüttung: monatlich

Da die meisten Tagesgeldkonten komplett kostenlos sind, entstehen für Euch als Sparer bei einem Wechsel in der Regel keine Kosten und Ihr könnt so stetig von den Neukundenangeboten verschiedener Banken profitieren. Einen negativen Schufa-Effekt gibt es ebenfalls nicht, sofern es sich um Angebote ohne zusätzliches Girokonto handelt.

Nicht zuletzt könnt Ihr Eure Zinseinnahmen maximieren, indem Ihr den Sparerfreibetrag von derzeit 1.000 Euro pro Jahr nutzt. Wenn Ihr diese verschiedenen Möglichkeiten und Strategien kennt, könnt Ihr als Sparer Eure Zinserträge steigern und Eure finanziellen Ziele effizienter und schneller erreichen.

Wie vergleicht man Tagesgeldkonten richtig?

Bei der Wahl eines Tagesgeldkontos sind neben dem Zinssatz eine Reihe weiterer Faktoren von Bedeutung, bevor es zur Eröffnung eines Tagesgeldkontos kommt. Neben dem eigentlichen Zinssatz spielt, wie bereits erwähnt, die Zinsgarantie eine wichtige Rolle. Der höchste Zinssatz nützt wenig oder nichts, wenn er von der Bank jederzeit nach unten korrigiert werden kann.

Um von den Zinsen bestmöglich zu profitieren, lohnt es sich zudem, nach einem Tagesgeldkonto mit monatlicher Zinsausschüttung Ausschau zu halten. Gleichzeitig sollten Mindest– und Höchsteinlagen sowie mögliche Zinsabschläge bei höheren Einlagen in die Kalkulation einbezogen werden.

Neben all diesen finanziellen Details sollte aber auch das Drumherum nicht vernachlässigt werden. So lohnt es sich immer, einen Blick auf die Höhe der Einlagensicherung der Bank, die Komplexität und Dauer des Eröffnungsprozesses, die angebotenen Kontotypen und nicht zuletzt die Qualität des Kundensupports zu werfen.

Unter Berücksichtigung und Vergleich all dieser Punkte könnt Ihr problemlos das für Euch passende Tagesgeldkonto finden.

Wie entwickelt sich der Markt für Tagesgeldkonten in Deutschland?

Trotz eines gleichbleibenden EZB-Leitzinses hat sich der durchschnittliche Zinssatz beim Tagesgeld in den vergangenen Monaten stark nach oben orientiert. Hintergrund sind relevante Bewegungen am Markt und eine wachsende Konkurrenz unter den deutschen Banken.

Im Jahr 2025 sind mit dem BBVA Tagesgeld und dem bforbank Tagesgeld beispielsweise zwei europäische Großbanken in Deutschland gestartet und werben seitdem mit attraktiven Zinsen. In der Folge ist auch unter den deutschen Banken ein echter Zinswettbewerb ausgebrochen.

Die Dynamik am Tagesgeldmarkt in Deutschland war in den vergangenen Wochen und Monaten so groß wie seit Jahren nicht mehr. Wie Analysen der reisetopia Finanzexperten zeigen, gab es allein bei den 50 besten Anbietern im Schnitt drei Zinsänderungen pro Woche.

Wurden über Monate nur Zinssätze von knapp über zwei Prozent angeboten, sind die Zinsen besonders im vierten Quartal 2025 massiv gestiegen. Nachdem erste Banken begonnen hatten, einen Zinssatz von mehr als 3 Prozent zu bieten, gibt es im Februar 2026 mittlerweile sogar fast zehn Anbieter, die einen Zinssatz im Bereich von 3 Prozent bieten. Für einen neuen Rekord hat zuletzt etwa das Distingo Tagesgeld mit einem Zinssatz von 3,2 Prozent im Aktionszeitraum gesorgt.

Distingo Bank Tagesgeld

- 3,2 Prozent Zinsen für drei Monate

- 1,95 Prozent Zinsen für Bestandskunden

- Solider Anlagebetrag bis 150.000 Euro

- Monatliche Zinsausschüttung

- Gute Einlagensicherung

Durch den geplanten Marktstart der US-Großbank JPMorgan Chase dürfte sich der Zinswettbewerb im Jahr 2026 noch weiter verschärfen. Denkbar erscheint zudem, dass auch weitere internationale Banken auf dem deutschen Markt mit einem Geldanlageprodukt starten.

Ein weiter moderat steigendes Zinsniveau in den kommenden Monaten erscheint aus Sicht der reisetopia Finanzexperten entsprechend realistisch, auch weil keine relevanten Veränderungen der EZB-Leitzinsen zu erwarten sind.

Unser Fazit zum Thema Zinsauszahlungen bei Tagesgeldkonten

Ein Tagesgeldkonto mit optimierter Zinsauszahlung kann entscheidend sein, um besonders bei größeren und höheren Anlagen besonders vom Zinseszinseffekt profitieren zu können. Wir haben deshalb in diesem Ratgeber nicht nur alle Hintergründe recherchiert, sondern auch die besten aktuellen Angebote für eine geschickte Maximierung der Zinsauszahlung für Euch herausgesucht. Folgend findet Ihr die im Februar 2026 attraktivsten Tagesgeldangebote mit täglicher, wöchentlicher oder monatlicher Auszahlung der Zinsen!

Raisin StartZins Tagesgeld

- Zinssatz: 3,2 Prozent p.a.

- Zinsgarantie: 3 Monate

- Anlagebetrag: bis 50.000 Euro

- Einlagensicherung: 100.000 Euro

- Zinsausschüttung: monatlich

Unitplus ZinsPlus

- Zinssatz: 2,3 Prozent p.a. (nach Kosten)

- Zinsgarantie: keine (variabel)

- Anlagebetrag: unbegrenzt

- Einlagensicherung: unbegrenzt

- Zinsausschüttung: täglich

Openbank Tagesgeld

- Zinssatz 2,5 Prozent p.a.

- Zinsgarantie: 3 Monate

- Anlagebetrag: bis 1.000.000 Euro

- Einlagensicherung: 100.000 Euro

- Zinsausschüttung: monatlich

Suresse Tagesgeld

- Zinssatz: 3,0 Prozent p.a.

- Zinsgarantie: 4 Monate

- Anlagebetrag: bis 999.999 Euro

- Einlagensicherung: 100.000 Euro

- Zinsausschüttung: monatlich

Distingo Bank Tagesgeld

- Zinssatz: 3,2 Prozent p.a.

- Zinsgarantie: 3 Monate

- Anlagebetrag: bis 150.000 Euro

- Einlagensicherung: 100.000 Euro

- Zinsausschüttung: monatlich