Bei einer großen Auswahl an Kreditkarten heutzutage kann man leicht den Überblick verlieren. Denn die individuellen Kartenmodelle unterscheiden sich teils relevant in ihren Konditionen und Vorteilen. So gibt es auch viele Kreditkarten mit Bonusprogramm, die für unterschiedliche Zwecke vorteilhaft sind.

Top Kreditkarten mit Bonusprogramm im Vergleich

Payback American Express Kreditkarte

- Promo: 5.000 Punkte Willkommensbonus

- Dauerhaft ohne Jahresgebühr

- Punkte (Meilen) mit jeder Zahlung

- Kostenfreie Zusatzkarte

American Express Platinum Card

- Aktion: Bis zu 85.000 Punkte Bonus

- 150 Euro Restaurantguthaben

- 200 Euro Reiseguthaben

- 200 Euro SIXT Ride Guthaben

- Kostenloser Lounge-Zugang mit Gast

- Bestes Versicherungspaket in Deutschland

Eurowings Kreditkarte Premium

- 3.000 Willkommensmeilen

- Nur 49,50 Euro Jahresgebühr im ersten Jahr

- Kostenlose Abhebungen & Zahlungen im Ausland

- Miles & More Meilen sammeln

Revolut Ultra

- Aktion: 10 Euro Willkommensbonus

- 1 RevPoint für jeden Euro Umsatz sammeln

- Unbegrenzter Lounge-Zugang inklusive

- Kostenlose Abhebungen & Zahlungen im Ausland

- Premiumabos im Wert von über 1000 Euro

American Express Business Platinum Card

- Aktion: 200.000 Punkte Willkommensbonus

- 1.440 Euro Guthaben bei Partnern

- Kostenloser Lounge-Zugang mit Gast

- Verlängertes Zahlungsziel von 58 Tagen

- Upgrades, Status, Frühstück & mehr in Hotels

Eine Kreditkarte kann den Alltag durch verschiedene Leistungen deutlich erleichtern. Doch die Funktionen sind oft nicht der einzige Vorteil: Um vor der Konkurrenz herauszustechen, implementieren manche Anbieter attraktive Bonusprogramme, bei denen Karteninhaber auf zusätzliche Vorteile zugreifen können. Besonders vorteilhaft sind dabei Kreditkarten zum Meilen und Punkte sammeln, bei denen Ihr langfristig einiges an Geld sparen könnt.

Ob Payback Punkte beim Einkaufen oder Meilen sammeln für Vorteile auf Reisen – wir werfen einen Blick auf die Kreditkarten mit vielversprechenden Bonusprogrammen und zeigen Euch, welche sich besonders lohnen!

Inhaltsverzeichnis

Was macht eine Bonusprogramm Kreditkarte aus?

Bei zunehmend starker Konkurrenz auf dem Finanzmarkt versuchen sich Kreditkartenanbieter zunehmend von der Masse abzuheben. Es gibt verschiedene Wege, die Aufmerksamkeit zu generieren, sei es mit günstigen Gebühren, vorteilhaften Zusatzleistungen oder Programmen, die verschiedene Prämien und Leistungen versprechen.

Normalerweise bieten Kreditkartenanbieter günstige Konditionen an und versuchen, diese mit einer Jahresgebühr zu rechtfertigen. Allerdings gibt es auch kostenlose Kreditkarten, die oft die gleichen (wenn nicht sogar bessere) Leistungen bieten.

Einige Kreditkartenanbieter setzen aber eher auf attraktive Programme, mit denen Verbraucher sich weitere Zusatzleistungen verdienen können. Dies spornt natürlich besonders zur Nutzung der Kreditkarte an und kann ein ausschlaggebender Faktor für die Beantragung sein.

Diese Art von Kreditkarten wird in der Regel im Zusammenhang mit größeren Marken verschiedenster Dienste ausgestellt. Populäre Beispiele sind zum Beispiel Payback und Lufthansa.

Damit erhoffen sich die Anbieter, bestimmte Kundengruppen anzusprechen und eventuell durch Sollzinsen dazuzuverdienen.

Viele dieser Bonusprogramm Kreditkarten erheben aber auch eine höhere Jahresgebühr. Daher lohnt sich ein solches Kreditkartenmodell auch nur, wenn die Vorteile wirklich verwendet werden und das eingesparte Geld die Gebühren rechtfertigt.

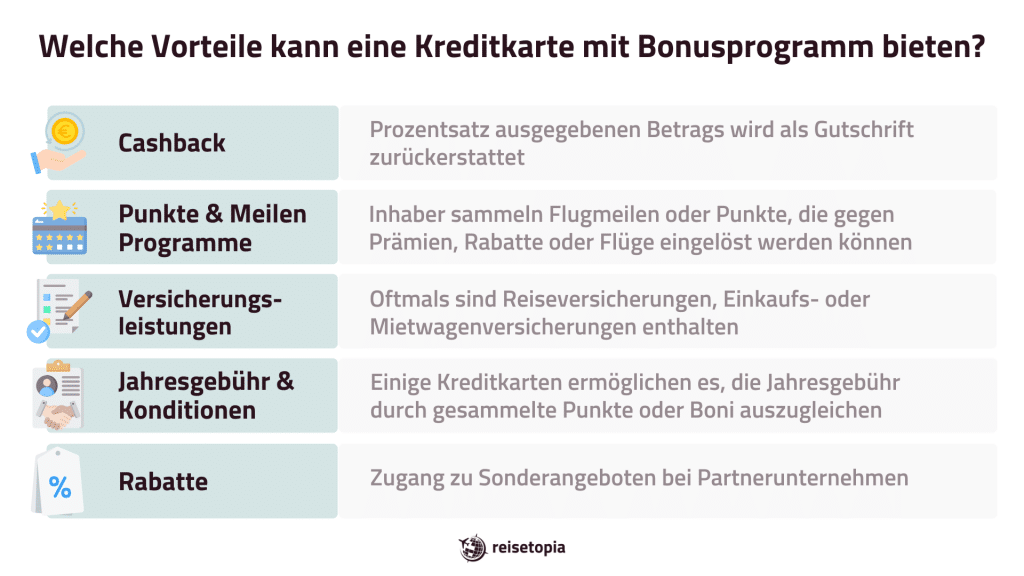

Welche Bonusprogramme gibt es?

Mittlerweile gibt es auch viele verschiedene Arten von Bonusprogrammen. Dies bedeutet konkret, dass Ihr bei unterschiedlichen Anbietern andere Zusatzleistungen bei richtiger Nutzung der Kreditkarte erhaltet.

Demnach müsst Ihr Euch bei der Suche nach der richtigen Kreditkarte auch fragen, welches Bonusprogramm sich am besten an Euer individuelles Finanzverhalten anpasst.

Eine Kreditkarte mit Bonusprogramm nützt nämlich wenig, wenn Ihr die Vorteile selten oder gar nicht verwenden könnt. Im schlimmsten Fall zahlt Ihr eine recht hohe Jahresgebühr, ohne von den Leistungen zu profitieren.

Es gibt verschiedene Bereiche, in denen Bonusprogramme angeboten werden. So kann man zum Beispiel beim Einkauf im Einzelhandel oder online sparen oder sich diverse Vorteile beim Reisen sichern.

Prämien stellen sich aus den folgenden Leistungen, die bei den einzelnen Programmen in Anspruch genommen werden können:

- Cashback

- Prämienpunkte

- Meilen

- Versicherungen

- Rabatte

In Deutschland ist vor allem Cashback ein bekanntes Bonusprogramm, denn hier erhält man Gutschriften für Online-Einkäufe. Im Gegensatz zu Payback müssen nicht erst eine bestimmte Anzahl von Punkten gesammelt werden, um die Vergütung zu erhalten, denn diese erhalten Verbraucher in der Regel direkt.

Viele Kreditkarten stellen auch diverse Rabatte aus, die Ihr bei teilnehmenden Partnern einlösen könnt. Ein Beispiel hierfür sind die unterschiedlichen Kreditkarten mit Tankrabatt.

Andere Kreditkartenmodelle locken mit diversen Versicherungspaketen, wie es beispielsweise bei der TF Bank Mastercard Gold der Fall ist. Bei dieser Kreditkarte könnt Ihr nämlich auf folgende Versicherungen zählen:

- Auslandsreise-Krankenversicherung

- Reiserücktrittskosten-Versicherung

- Reiseabbruchversicherung

- Flugverspätungs- und Reisegepäckversicherung

- Privathaftpflichtversicherung

- Unfallversicherung

Allerdings müsst Ihr, um die Vorteile bei der Kreditkarte in Anspruch zu nehmen, mindestens 50 Prozent der Transportleistungen mit der TF Bank Mastercard Gold selbst bezahlt haben.

Andere Premium-Kreditkarten hingegen haben Versicherungsleistungen bedingungslos inkludiert und eignen sich daher besonders als Kreditkarte für das Ausland.

Kreditkarten mit Bonusprogramm: Punkte und Meilen

Ein weiterer Aspekt der Bonusprogramme sind Meilen und Punkte, die besonders Vielreisenden zugutekommen. Denn mit Meilen können diverse Prämien, wie etwa First Class Flüge, gesichert werden.

In Deutschland gibt es drei relevante Anbieter für diese Art von Kreditkarten, darunter zum Beispiel die Eurowings Kreditkarte Premium. Diese erlauben Euch, pro Umsatz eine gewisse Menge an Meilen zu sammeln, die anschließend auf Euer Meilenkonto gutgeschrieben werden.

Der dritte Anbieter ist American Express®. Mit einer solchen Kreditkarte könnt Ihr zwar nicht direkt Meilen sammeln, allerdings erhaltet Ihr Punkte, die in Meilen umgewandelt werden können.

Hier findet Ihr eine Übersicht aller aktuell laufenden American Express Aktionen:

🇩🇪 American Express Payback Card mit 5.000 Punkten Bonus

🇩🇪 American Express Blue Card mit 5.000 Punkten Bonus + 25 Euro Startguthaben

🇩🇪 American Express BMW Card mit 22 Euro Startguthaben

🇩🇪 American Express Green Card mit 10.000 Punkten Bonus🇩🇪 American Express Gold Card oder Gold Card Rosé mit bis zu 55.000 Punkten Bonus

🇩🇪 American Express Platinum Card mit bis zu 85.000 Punkten Bonus

🇩🇪 American Express Business Gold Card mit 75.000 Punkten Bonus

🇩🇪 American Express Business Platinum Card mit 200.000 Punkten Bonus

🇩🇪 Upgrade auf die American Express Gold Card mit bis zu 55.000 Punkten Bonus

🇩🇪 Upgrade auf die American Express Platinum Card mit bis zu 95.000 Punkten Bonus🇨🇭 American Express Gold Card Schweiz mit 40.000 Punkten Bonus

🇨🇭 American Express Platinum Card Schweiz mit 60.000 Punkten Bonus

Die Punkte im Membership Rewards® Programm, wie sich das Bonusprogramm des Anbieters nennt, können aber auch für verschiedene Leistungen eingesetzt werden:

- Bezahlung einzelner Belastungen der Kreditkarte mit Punkten

- Sachprämien wie Kochgeräte oder Unterhaltungselektronik

- Reisen mit Punkten buchen

- Punktetransfer

- Bezahlung der Kartengebühr

- Spenden für karitative Zwecke

Bei dieser Art von Kreditkarten mit Bonusprogramm erhaltet Ihr in der Regel nicht nur Meilen oder Punkte pro Umsatz, sondern auch eine bestimmte Anzahl als Willkommensbonus. Je nach Kreditkartenmodell kann dieser höher oder niedriger ausfallen.

Welche Voraussetzungen muss man für ein Bonusprogramm erfüllen?

Für die erfolgreiche Beantragung einer Kreditkarte müssen in der Regel bestimmte Voraussetzungen erfüllt werden. Die Beantragung von Kreditkarten, die nur auf Guthabenbasis funktionieren, ist meist schnell und unkompliziert abgeschlossen.

Im Gegensatz zu Prepaid Kreditkarten benötigen die herausgebenden Banken von Kreditkarten mit Kreditrahmen jedoch Informationen über die Kreditwürdigkeit des Antragsstellers.

Anders als bei Kreditkarten ohne Schufa müsst Ihr hier also eine gute Bonität vorweisen können. Mit negativen Schufa-Einträgen sind die Chancen geringer, einen Kredit zu bekommen. Außerdem muss man in den meisten Fällen über 18 Jahre alt sein, um eine Kreditkarte zu erhalten.

Einige Kreditkartenanbieter wie American Express erlassen die Kartengebühr bei einigen Kreditkartenmodellen auch unter Umständen. Die Amex Gold Card bietet verschiedene Vorteile, die sich besonders im Ausland sehr gut für Euch eignen können. Ein Blick auf die Karte lohnt sich also auf jeden Fall!

American Express Gold Card

- 180 Euro SIXT Plus und 50 Euro SIXT Rent Guthaben

- 80 Euro Lodenfrey Guthaben

- 60 Euro Freenow Taxiguthaben

- Wertvolle Punkte sammeln mit jedem Euro Umsatz

- Vielseitige Rabatte dank Amex Offers

- Farbauswahl zwischen Gold und Roségold

- Umfangreiche Reiseversicherungen inklusive

- Hotelstatus und Reisevorteile inklusive

Welche ist die beste Kreditkarte mit Bonusprogramm?

Wenn man die einzelnen Kreditkarten miteinander vergleicht, stellt man schnell fest, dass die einzelnen Bonusprogramme unterschiedliche Vorteile haben können.

Daher muss man zwischen den einzelnen Programmen auch differenzieren, da nicht alle Vorteile für jeden relevant sind. So sollte man eine Kreditkarte mit Bonusprogramm nur beantragen, wenn die Leistungen auf individueller Ebene nützlich sind und die Kreditkarte an sich günstige Konditionen bietet.

Cashback

Diese Art von Bonusprogramm ist besonders beliebt, da man im Gegensatz zu anderen Programmen meist direkt eine Gutschrift erhält. So muss man nicht erst eine bestimmte Anzahl von Umsätzen machen, um eine Vergütung zu erhalten. Zu den besten Cashback Kreditkarten gehört vor allem die Targobank Kreditkarte Gold, da diese 1 Prozent Rückvergütung auf alle Umsätze bietet.

Targobank Kreditkarte Gold

- Kostenfreie Bargeldabhebungen weltweit

- 1 Prozent Rückvergütung auf alle Umsätze

- Einkaufsschutz-Versicherung für alle Einkäufe

- 5 Prozent Rabatt bei der Urlaubsplus GmbH

Allerdings ist auch die Amazon Kreditkarte an dieser Stelle hervorzuheben, da sie mit Prime-Mitgliedschaft kostenlos ist und ebenfalls ein attraktives Bonusprogramm bereitstellt.

Amazon Visa Kreditkarte

- Kostenlose Kreditkarte – dauerhaft ohne Jahresgebühr

- Amazon Punkte sammeln mit jedem Einkauf bei Amazon

- Cashback von 0,5 % auf alle Ausgaben und 1 % bei Amazon

- 0% Zinsen für Amazon Ratenkäufe bei 3 Monaten Laufzeit

- Reiseversicherungen optional zu buchbar

Die Trade Republic Kreditkarte eignet sich ebenfalls sehr, wenn Ihr nach einer Kreditkarte mit Cashback Programm sucht. Ihr profitiert ebenfalls von kostenfreien Zahlungen und Bargeldabhebungen weltweit.

Trade Republic Classic Card

- Kostenlose Debitkarte – dauerhaft ohne Jahresgebühr

- Weltweit kostenfreie Zahlungen – keine Auslandseinsatzgebühr

- Kostenlose Bargeldabhebungen weltweit (ab 100 Euro)

- 1 Prozent Rückvergütung mit der Saveback-Funktion

- Zinsen auf nicht investiertes Guthaben

- Günstige Trades mit dem verbundenen Depot

Payback Punkte sammeln

Diese Art von Bonusprogramm ist vielleicht die bisher bekannteste Art, Vorteile durch eine Kreditkarte zu sichern. Denn mit einer Payback Kreditkarte kann man mit jedem Einkauf wertvolle Punkte sammeln.

Neben der Visa Flex+ gibt es außerdem die American Express Payback Kreditkarte – beide Modelle sind komplett kostenlos. Letztere ist jedoch im Aspekt der Sammelrate deutlich vorteilhafter.

Payback American Express Kreditkarte

- Kostenlose Kreditkarte ohne Einschränkungen

- Punkte / Miles & More Meilen mit jeder Zahlung sammeln

- Kombination aus Payback-Karte und Kreditkarte

- Amex Offers & Einkaufsschutz enthalten

- Kostenfreie Zusatzkarte

Die Amex Payback Kreditkarte bietet außerdem noch die Möglichkeit, Payback Punkte im Membership Rewards Programm von American Express umzuwandeln, um wertvolle Meilen zu sammeln.

Meilen und Punkte sammeln

Auch in Deutschland gibt es einige Kreditkartenmodelle, die das Sammeln von Punkten und Meilen ermöglichen. Die relevantesten Angebote sind die Eurowings Kreditkarte, die Kreditkartenmodelle von American Express sowie die Miles & More Kreditkarte. Welche sich letztlich mehr lohnt, kann nur am individuellen Reiseverhalten abgeschätzt werden.

Die Eurowings Kreditkarte Premium sticht vor der Konkurrenz vorwiegend durch die günstigen Konditionen im Ausland heraus. Denn mit der Eurowings Kreditkarten könnt Ihr nicht nur Meilen sammeln, sondern ebenfalls kostenlos im Ausland bezahlen und Bargeld abheben. Als Kreditkarte auf Reisen ist dieses Modell deshalb ein wertvoller Begleiter.

Eurowings Kreditkarte Premium

- Kostenlose Bargeldabhebungen & Zahlungen im Ausland

- Vorteile bei Eurowings (z.B. Fast Lane, Sitzplatzreservierung)

- Umfangreiche Premiumversicherungen

- Miles & More Meilen sammeln

Genauso eignet sich selbstverständlich die Lufthansa Miles & More Kreditkarte zum Meilen sammeln, vor allem da die Meilen unbegrenzt gültig sind. Allerdings fallen für die Nutzung im Ausland höhere Gebühren an, weswegen sie für diesen Zweck nicht zu empfehlen ist.

Lufthansa Miles and More Kreditkarte Gold

- Unbegrenzte Gültigkeit der Miles and More Meilen

- Meilen sammeln mit jedem Umsatz

- Reiserücktrittskosten-Versicherung

- Auslandsreise-Krankenversicherung

- Marriott Bonvoy Silver Elite Status

- NEU: Kostenloses Datenvolumen im Ausland

- NEU: Zwei kostenlose Bargeldabhebungen im Ausland pro Jahr

Die Kreditkarten von American Express eignen sich durch das Turbo Programm jedoch am ehesten für das Sammeln von Meilen. Denn die Punkte, die Ihr mit den Kreditkartenumsätzen erhaltet, können in Meilen umgewandelt werden und bei zahlreichen Vielfliegerprogrammen eingesetzt werden. Außerdem bietet vor allem die American Express Platinum Kreditkarte ein umfangreiches Versicherungspaket, welches mit zahlreichen Rabatten abgerundet wird.

American Express Platinum Card

- 200 Euro Reiseguthaben pro Jahr für Flüge, Hotels und mehr

- 200 Euro SIXT Ride Guthaben pro Jahr

- Bis zu 200 Euro Rabatt & Priority Vorteile bei Condor Flugbuchungen

- Exklusive Kreditkarte aus Metall

- Wertvolle Punkte sammeln mit jedem Euro Umsatz

- Kostenfreie Platinum Partnerkarte inkl. aller Vorteile

- Bestes Versicherungspaket in Deutschland

- Kostenloser Lounge-Zugang inkl. Gast in 1.550 Lounges weltweit

- Upgrades, Frühstück und weitere Statusvorteile in Hotels

Aufgrund der Vorteile lohnt sich keine Kreditkarte mehr zum Meilen sammeln als ein Modell von Amex. Allein die American Express Business Kreditkarten ermöglichen es, noch mehr Punkte je Umsatz zu sammeln. Allerdings sollten vor der Beantragung jeglicher Kreditkarten immer die Vor- und Nachteile beleuchtet werden, um festzustellen, ob sie sich lohnt.

Lohnt sich eine Kreditkarte mit Bonusprogramm?

Selbstverständlich klingt eine Kreditkarte mit Bonusprogramm im ersten Moment sehr verlockend. Denn wer würde nicht gern nebenbei wertvolle Punkte verdienen wollen?

Allerdings sollte man sich vor der Beantragung einer solchen Kreditkarte über einige Aspekte aufklären. Denn klar ist, dass die herausgebenden Banken ebenfalls an ihrem Produkt verdienen wollen.

Denn eine gute Kreditkarte wird nicht nur über ein gutes Bonusprogramm definiert, da viele facettenreiche Aspekte mit zur Kenntnis genommen werden müssen. An erster Stelle spielt die Jahresgebühr eine Rolle. Denn eine hohe Jahresgebühr sollte verschiedene Leistungen mit sich bringen, wie umfangreiche Versicherungspakete bei Premium Kreditkarten.

Sollte die jeweilige Kreditkarte keine besonderen Vorteile bringen, sollte man sich eher für eine kostenlose Kreditkarte entscheiden, da es Modelle gibt, die die gleichen Leistungen ohne Jahresgebühr erbringen. Allerdings sollte man bei diesen Modellen aufpassen, denn die fehlende Grundgebühr wird eventuell an anderen Stellen kompensiert. Folgende Gebühren sollten bei der Wahl für eine ideale Kreditkarte immer beachtet werden:

- Jahresgebühr

- Gebühr für Bargeldabhebungen/Einzahlungen

- Fremdwährungsgebühr

- ggf. Sollzinsen

Die jeweiligen Gebühren sind natürlich nicht für jeden gleich relevant, da verschiedene Anforderungen auch unterschiedliche Leistungen erfordern. Wer zum Beispiel viel mit Bargeld umgeht, sollte sich eine Kreditkarte zum kostenlos Bargeld abheben aussuchen.

Wer viel im Ausland unterwegs ist, trifft mit einer Kreditkarte ohne Fremdwährungsgebühr die richtige Wahl. Auch, wer auf einen Kreditrahmen zugreifen will, sollte sich die Zinsen genau anschauen, da bei der Teilzahlungsoption eventuell hohe Kosten anfallen können.

Tipp: Um an einer Kreditkarte mit Bonusprogramm zu verdienen, setzen herausgebende Banken oft verschiedene Strategien ein. Zum einen kann bei einer kostenlosen Kreditkarte eine Jahresgebühr nach dem ersten Jahr anfallen oder falls ein gewisser Jahresumsatz nicht erzielt wird. Außerdem können bei der Teilzahlungsoption von Kreditkarten hohe Zinsen anfallen, wenn die Ausgaben der Kreditkarte nicht vollständig zurückgezahlt werden. Deshalb sollte man die Konditionen vor der Beantragung genau beleuchten, um zusätzliche Kosten zu vermeiden.

Unser Expertenfazit zur Kreditkarte mit Bonusprogramm

Eine Kreditkarte mit Bonusprogramm kann je nach Leistungen sehr attraktiv wirken und auf Dauer eine Menge Geld einsparen. Je nach Verwendungszweck ist man mit einer solchen Kreditkarte auch bestens aufgehoben. Allerdings gibt es noch andere Aspekte, die für die richtige Kreditkarte wichtig sind.

So sollte nicht nur ein Blick auf das Bonusprogramm, sondern auch unbedingt auf Konditionen wie Gebühren und Zinsen geworfen werden. Erst wenn diese Leistungen stimmen, handelt es sich auch wirklich um eine vorteilhafte Kreditkarte. Es kann deshalb auch empfehlenswert sein, mehr als eine Kreditkarte im Portemonnaie zu haben, denn eine bestimmte Anzahl, wie viele Kreditkarten man haben darf, gibt es tatsächlich nicht.

Payback American Express Kreditkarte

- Promo: 5.000 Punkte Willkommensbonus

- Dauerhaft ohne Jahresgebühr

- Punkte (Meilen) mit jeder Zahlung

- Kostenfreie Zusatzkarte

American Express Platinum Card

- Aktion: Bis zu 85.000 Punkte Bonus

- 150 Euro Restaurantguthaben

- 200 Euro Reiseguthaben

- 200 Euro SIXT Ride Guthaben

- Kostenloser Lounge-Zugang mit Gast

- Bestes Versicherungspaket in Deutschland

Eurowings Kreditkarte Premium

- 3.000 Willkommensmeilen

- Nur 49,50 Euro Jahresgebühr im ersten Jahr

- Kostenlose Abhebungen & Zahlungen im Ausland

- Miles & More Meilen sammeln

Revolut Ultra

- Aktion: 10 Euro Willkommensbonus

- 1 RevPoint für jeden Euro Umsatz sammeln

- Unbegrenzter Lounge-Zugang inklusive

- Kostenlose Abhebungen & Zahlungen im Ausland

- Premiumabos im Wert von über 1000 Euro

American Express Business Platinum Card

- Aktion: 200.000 Punkte Willkommensbonus

- 1.440 Euro Guthaben bei Partnern

- Kostenloser Lounge-Zugang mit Gast

- Verlängertes Zahlungsziel von 58 Tagen

- Upgrades, Status, Frühstück & mehr in Hotels