Ähnlich wie viele andere Banken bietet N26 mit der N26 You Kreditkarte eine Premium-Version des eigenen Basisproduktes an, welche sich vorwiegend durch die verbesserten Leistungen der Kreditkarte auszeichnet. Ob sich der Aufpreis lohnt und welche Vor- und Nachteile die Karte bietet, erfahrt Ihr in diesem Ratgeber.

N26 You Girokonto

- 9,90 Euro Kontoführungsgebühr pro Monat

- Kostenlose Mastercard Debit inklusive

- Fünf kostenfreie Abhebungen in Deutschland pro Monat

- Unbegrenzt kostenfreie Abhebungen außerhalb Deutschlands

- Keine Gebühren bei Zahlungen & Abhebungen in Fremdwährungen

- Umfangreiche Versicherungsleistungen

Bei der N26 You Kreditkarte handelt es sich um eine bunte Mastercard, bei der Ihr aus fünf Farben wählen könnt. Definitiv beachten solltet Ihr allerdings, dass es sich wie bei dem Basismodell um eine Debitkarte handelt. Was die Karte sonst noch zu bieten hat, welche Unterschiede es zu dem anderen Modell gibt sowie eventuelle Schwächen der N26 You, schauen wir uns im Folgenden an.

Inhaltsverzeichnis

- Was steckt hinter der N26 Bank?

- Was sind die Vorteile der N26 You Kreditkarte?

- Was sind die Nachteile der N26 You Kreditkarte?

- Was sind die Voraussetzungen zur Beantragung einer N26 You Kreditkarte?

- Für wen lohnt sich die N26 You Kreditkarte?

- Was sind die Alternativen zur N26 You Kreditkarte?

- Unser Fazit zur N26 You Kreditkarte

Was steckt hinter der N26 Bank?

Im Jahr 2013 in Berlin gegründet, hat sich die N26 Bank auf die Bereitstellung von Banking-Dienstleistungen über mobile Apps spezialisiert. Es handelt sich somit hierbei um eine Neobank ohne ein Filialnetzwerk.

Die Bank wird von der Bundesanstalt für Finanzdienstleistungsaufsicht reguliert, sodass sie strenge Richtlinien im Bezug auf die Sicherheit der Einlagen und der Finanzgesetze erfüllen muss. Durch die digitalisierten Angebote soll das Banking für die Nutzer vor allem einfacher, schneller und moderner gestaltet werden.

Die N26 Bank bietet dabei neben Kreditkarten auch Girokonten, Debitkarten, Sparprodukte und internationale Geldüberweisungen. Besonders hervorzuheben ist hierbei neben den Kreditkarten auch das N26 Business Konto für Selbstständige und Freiberufler.

N26 Business Konto

- Dauerhaft kostenloses Geschäftskonto

- Nur für Selbstständige und Freiberufler

- Kostenlose Mastercard inkl.

- 0,1 % Cashback auf alle geschäftlichen Einkäufe

- Kostenlose Bargeldabhebungen in Europa

Was sind die Vorteile der N26 You Kreditkarte?

In einem anderen Ratgeber haben wir Euch bereits die N26 Kreditkarte vorgestellt. Bei der N26 You handelt es sich nicht wirklich um ein anderes Girokonto. Lediglich das Leistungspaket der zugehörigen Mastercard Kreditkarte bietet einige Unterschiede.

Hinweis: Den Aufpreis von knapp zehn Euro pro Monat bezahlt Ihr ausschließlich für die Mehrleistungen der bunten Mastercard im Vergleich zur normalen N26 Kreditkarte. Verglichen mit den Kosten anderer Premium-Modelle und mit Blick auf die inkludierten Leistungen ist die N26 You Kreditkarte definitiv ein attraktives Produkt.

Die Vorteile der normalen N26 Kreditkarte auf einen Blick:

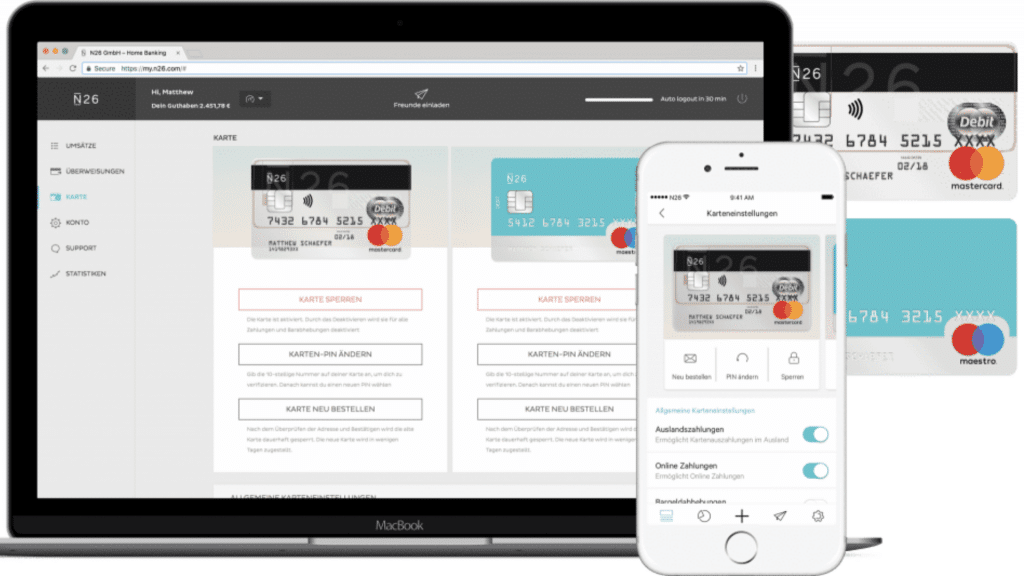

- App-Banking: Sperrung der Kreditkarte über das Smartphone, Überweisungen, Übersicht über alle Transaktionen

- Abhebelimit innerhalb Deutschlands: drei Abhebungen, Ausnahme: unter 27-jährige und alle Kunden mit mehr als 1.000 Euro Kontoeingang pro Monat haben insgesamt fünf kostenfreie Abhebungen pro Monat

- Unbegrenzt kostenfreie Abhebungen im Ausland

N26 MasterCard Kreditkarte

- Kostenlose Kreditkarte – dauerhaft ohne Jahresgebühr

- Kostenfreie Zahlungen weltweit

- Kostenfreie Bargeldabhebungen in Deutschland und Europa

- Girokonto inklusive

- Abrechnung über modernes Online-Konto

All diese Vorteile sind auch in der erweiterten Premium-Version enthalten. Welche Vorteile die N26 You zusätzlich mit sich bringt, lest Ihr im Folgenden.

Reiseversicherungen der N26 You Kreditkarte

Der wohl wichtigste Vorteil sind die Reiseversicherungen, die Ihr als Teil des Kreditkartenpakets erhaltet.

Die Versicherungsleistungen des N26 You im Überblick:

- Auslandsreise-Krankenversicherung

- Reiserücktrittskosten-Versicherung und Reiseabbruchversicherung

- Entschädigung bei Flug- oder Gepäckverspätung

- Smartphone & Bargeld Diebstahl-Versicherung

- Entschädigung für Abhebungen mit gestohlener Kreditkarte

Die einzige Leistung, die fehlt, ist eine Mietwagenversicherung, jedenfalls im klassischen Sinne. Die einzige Leistung, die die Kreditkarte in dieser Hinsicht bietet, ist eine Reduzierung der Selbstbeteiligung bei einer Mietwagen-Buchung. Mietet Ihr etwa ein Auto und habt eine Vollkaskoversicherung mit 500 Euro Selbstbeteiligung und seid in einen Unfall verwickelt, kommt die Versicherung für die Kosten dieser Selbstbeteiligung bis zur Summe von 750 Euro auf.

Achtung: Die Versicherungsleistungen greifen nur, wenn die gesamte Reise mit der N26 You Kreditkarte bezahlt wurde.

Die Leistungen sind insgesamt zwar recht gut, kommen aber nicht an die Konkurrenz unter den besten Kreditkarten mit Reiseversicherungen heran. Dazu gehören unter anderem die American Express® Platinum Card oder das Barclays Platinum Double, die beide mit deutlich umfangreicheren Leistungen Punkten können und dabei sogar im Fall des Platinum Doubles sogar noch günstiger sind.

Kostenfreie Abhebungen und Transaktionen im Ausland

Während die normale N26 Kreditkarte Abhebungen im Ausland mit einer Gebühr von 1,7 Prozent belastet, entfallen diese Gebühren bei der N26 You Kreditkarte. Das Premium-Modell bietet sowohl kostenfreie Bargeldabhebungen als auch kostenfreie Transaktionen im Ausland. Die kostenfreien Abhebungen stehen hierbei sogar ohne eine monatlich begrenzte Anzahl zur Verfügung.

Bunte Farbwahl und eine mögliche Zusatzkarte

Relevant ist möglicherweise ansonsten noch, dass Ihr bei N26 You zwischen vier verschiedenen Kartenfarben wählen könnt. Gegen Aufpreis gibt es zudem noch eine Zusatzkarte, sodass Ihr auch zwei verschiedenfarbige Kreditkarten wählen könnt – auch wenn es sich hierbei vielleicht nicht direkt um einen Vorteil im herkömmlichen Sinne handelt, kann es für den ein oder anderen trotzdem eine entscheidende Rolle spielen.

Interessant ist dieser “Vorteil” der N26 Kreditkarte auch insofern, dass es im Kreditkarten Vergleich keinen anderen Anbieter gibt, bei dem es eine Kreditkarte in fünf verschiedenen Farben gibt. Kunden von N26 You können zwischen Aqua, Rhabarber, Sand, Schiefer und Ozean wählen, wenn es um die Farbe der Kreditkarte geht. Kreativ ist das Angebot allemal.

Die Vorteile der N26 You Kreditkarte im Überblick:

- App-Banking: Sperrung der Kreditkarte über das Smartphone, Überweisungen, Übersicht über alle Transaktionen

- Abhebelimit innerhalb Deutschlands: drei Abhebungen, Ausnahme: unter 27-jährige und alle Kunden mit mehr als 1.000 Euro Kontoeingang pro Monat haben insgesamt fünf kostenfreie Abhebungen pro Monat

- Unbegrenzt kostenfreie Abhebungen im Ausland

Erweiterungen:

- Reiseversicherungen

- Unbegrenzt kostenfreie Transaktionen und Abhebungen im Ausland

- Bunte Farbwahl und eine mögliche Zusatzkarte

Was sind die Nachteile der N26 You Kreditkarte?

Neben den verschiedenen Vorteilen und Erweiterungen kommt auch die N26 You Kreditkarte nicht ohne einige Nachteile daher. Vor allem im Bereich der Premium Kreditkarten gibt es viele Produkte mit besseren Leistungen. Damit Ihr besser abwägen könnt, ob sich die Karte trotzdem lohnt, haben wir auch die Nachteile für Euch zusammengefasst.

Keine echte Kreditkarte

Zunächst handelt es sich um keine echte Kreditkarte, sondern um eine Debitkarte, sodass Ihr nicht wie bei anderen Modellen einen gewissen Verfügungsrahmen habt, über den Ihr verfügen könnt. Jede Zahlung wird direkt belastet und Eurem Girokonto abgezogen. Finanzielle Flexibilität durch verzögertes Zahlungsziel schafft die N26 You Kreditkarte somit also nicht.

Verpflichtende Laufzeit

Darüber hinaus gibt es noch einen weiteren Aspekt, der der N26 Kreditkarte negativ anzulasten ist, nämlich die Laufzeit. So müsst Ihr die You Version des Girokontos für mindestens zwölf Monate abschließen und darüber hinaus pünktlich kündigen, damit Ihr nicht weitere zwölf Monate gebunden seid. Selbst die teuersten Kreditkarte-Produkte wie die American Express® Platinum Card bieten eine monatliche Kündigungsfrist mit entsprechender Rückerstattung der Jahresgebühr an.

Was sind die Voraussetzungen zur Beantragung einer N26 You Kreditkarte?

Falls Ihr Euch für die N26 You Kreditkarte entscheidet, gibt es einige Voraussetzungen, die für eine erfolgreiche Beantragung erfüllt sein müssen. Damit Ihr im Vorfeld überprüfen könnt, ob Ihr die Kriterien erfüllt, haben wir diese für Euch aufgelistet.

- Mindestalter: Die N26 You Kreditkarte kann erst ab einem Alter von 18 Jahren beantragt werden.

- Der Wohnsitz muss sich in einem Land befinden, in dem N26 seine Dienstleistungen anbietet.

- Ein Identitätsnachweis (Beispiel über das E-Ident, oder das Post-Ident Verfahren) sowie ein Einkommensnachweis müssen erbracht werden.

- Die Kreditwürdigkeit wird durch die N26 überprüft. Ihr könnt Euren Score im Vorfeld über Bonify oder die SCHUFA abfragen.

Ungefähr nach diesem Schema läuft auch die Beantragung der Karte ab. Nachdem Ihr einen Antrag über die Website gestellt habt, werden Eure Angaben und Nachweise durch die Bank geprüft. Nach erfolgreicher Genehmigung wird Euch die Karte dann zugeschickt.

N26 You Girokonto

- 9,90 Euro Kontoführungsgebühr pro Monat

- Kostenlose Mastercard Debit inklusive

- Fünf kostenfreie Abhebungen in Deutschland pro Monat

- Unbegrenzt kostenfreie Abhebungen außerhalb Deutschlands

- Keine Gebühren bei Zahlungen & Abhebungen in Fremdwährungen

- Umfangreiche Versicherungsleistungen

Für wen lohnt sich die N26 You Kreditkarte?

Um das N26 You Konto nutzen zu können, zahlt Ihr monatlich eine Gebühr von 9,90 Euro – allerdings mit einer Mindestlaufzeit von einem Jahr. Somit habt Ihr eine reale Gebühr von knapp 120 Euro pro Jahr. Die Karte lohnt sich somit vor allem dann, wenn Ihr die inkludierten Versicherungen nutzt. Ansonsten bringt die bunte Kreditkarte im Vergleich zu der kostenlosen Variante wenig Vorteile.

Neben den inkludierten Versicherungen bietet die Kreditkarte aber auch auf Reisen wenig Vorteile. Wollt Ihr also zudem Meilen sammeln oder von weiteren Vorteilen oder Bonusprogrammen profitieren, lohnt sich vielleicht eher eine unserer Reisekreditkarten.

Unsere top Reisekreditkarten auf einen Blick

TF Bank Mastercard Gold

- Kostenlose Kreditkarte

- Weltweit gebührenfrei bezahlen

- Reiserücktrittkostenversicherung inkl.

- Auslandskrankenversicherung inkl.

Barclays Visa

- Kostenlose Kreditkarte (Bei Aktivierung des Lastschriftverfahrens 2 Euro im Monat)

- Kostenlose Bargeldabhebungen weltweit

- Kostenlose Zahlungen weltweit

- Kostenloser Kredit bis zu 2 Monate

awa7 Visa Kreditkarte

- Rückzahlung in kleinen, flexiblen Raten

- Bis zu 2.000 Euro Sofortauszahlung möglich

- 0 Euro Jahresgebühr

- Weltweit gebührenfrei bezahlen*

- Gebührenfrei Bargeld abheben im Ausland**

N26 Mastercard

- Kostenlose Debit-Karte – dauerhaft ohne Jahresgebühr

- Kostenfreie Zahlungen weltweit

- Kostenfreie Bargeldabhebungen im Euro-Raum

- Kostenloses Girokonto inklusive

DKB Visa Karte

- Kostenlose Abhebungen weltweit

- Keine Gebühren im Ausland

- Kostenlose Zahlungen weltweit

- Apple Pay und Google Pay fähig

Was sind die Alternativen zur N26 You Kreditkarte?

Wie eben bereits erwähnt, bietet die N26 You Kreditkarte wenig attraktive Erweiterungen zu dem kostenlosen Modell. Je nach Euren Wünschen und Anforderungen an eine Kreditkarte lohnt es sich somit auf mögliche Alternativen zu schauen.

Neben den oben genannten Reisekreditkarten kann sich für Vielreisende auch eine Kreditkarte zum Meilen sammeln lohnen. Unsere Favoriten seht Ihr in dem folgenden Vergleich:

American Express Platinum Card

- Exklusiv: 30.000 Punkte Willkommensbonus

- 150 Euro Restaurantguthaben

- 120 Euro Entertainment-Guthaben

- 200 Euro Reiseguthaben

- 200 Euro Sixt Ride Guthaben

- Kostenloser Lounge-Zugang mit Gast

- Bestes Versicherungspaket in Deutschland

American Express Business Platinum Card

- Bis zu 65.000 Punkte Willkommensbonus + 200 Euro Cashback

- 200 Euro Reise- & 200 Euro Dell-Guthaben

- Kostenloser Lounge-Zugang mit Gast

- 60 Tage Zahlungsziel für mehr Liquidität

- Upgrades, Status, Frühstück & mehr in Hotels

Payback American Express Kreditkarte

- 1.000 Punkte Willkommensbonus

- Dauerhaft ohne Jahresgebühr

- Punkte (Meilen) mit jeder Zahlung

- Kostenfreie Zusatzkarte

American Express Gold Card

- 20.000 Punkte Willkommensbonus

- Wertvolle Punkte sammeln

- Reiseversicherungen inklusive

- Kostenlose Zusatzkarte

- Umfangreiche Rabatte dank Amex Offers

Eurowings Kreditkarte Premium

- 3.000 Willkommensmeilen

- Kostenlose Kreditkarte im ersten Jahr

- Kostenlose Bargeldabhebungen & Zahlungen im Ausland

- Miles & More Meilen sammeln

In unseren Reise- und Meilenkreditkarten gibt es einige Modelle, die wir gerne besonders hervorheben möchten.

Das Barclays Platinum Double bietet wie zuvor schon erwähnt das wohl beste Versicherungspaket für Reisen und verzichtet darüber hinaus komplett auf Gebühren für Zahlungen und Abhebungen im Ausland. Darüber hinaus gelten alle Versicherungsleistungen komplett ohne Karteneinsatz und Ihr erhaltet zwei Kreditkarten, eine Visa und eine Mastercard, sodass Ihr immer bestens vorbereitet seid.

Barclays Platinum Double

- Kostenlose Bargeldabhebungen weltweit

- Kostenlose Zahlungen weltweit

- Kostenfreie Platinum-Partnerkarten

- Reiserücktritts-Versicherung

- Auslandsreise-Krankenversicherung

- Mietwagenvollkasko-Versicherung

Die American Express® Platinum Card ist so etwas wie das Nonplusultra im Bereich Reisekreditkarten. Hier bekommt Ihr neben starken Versicherungen auch noch zwei Priority Pass Mitgliedschaften für unbegrenzten Zugang zu Airport-Lounges sowie Statusvorteile in mehreren Hotelketten. Neben diesen Vorteilen sammelt Ihr für jeden Umsatz wertvolle Punkte. Wer die Vorteile der Kreditkarte ausreichend nutzen kann, macht mit der Amex Platinum Card also auf jeden Fall den besten Deal.

American Express Platinum Card

- 200 Euro Reiseguthaben pro Jahr für Flüge, Hotels und mehr

- 200 Euro SIXT Ride Guthaben pro Jahr

- Bis zu 200 Euro Rabatt & Priority Vorteile bei Condor Flugbuchungen

- Exklusive Kreditkarte aus Metall

- Wertvolle Punkte sammeln mit jedem Euro Umsatz

- Kostenfreie Platinum Partnerkarte inkl. aller Vorteile

- Bestes Versicherungspaket in Deutschland

- Kostenloser Lounge-Zugang inkl. Gast an über 1.500 Flughäfen

- Upgrades, Frühstück und weitere Statusvorteile in Hotels

Zuletzt kann auch noch die Eurowings Kreditkarte Premium interessant sein, da diese ebenfalls gute Versicherungsleistungen bietet und darüber hinaus wertvolle Miles & More Meilen sammelt. Erwähnenswert ist die Eurowings Kreditkarte Premium auch deshalb, weil sie ebenfalls mit kostenlosen Zahlungen und Abhebungen im Ausland daherkommt und Euch zusätzlich weitere Reisevorteile verschafft.

Eurowings Kreditkarte Premium

- Kostenlose Kreditkarte im ersten Jahr

- Kostenlose Bargeldabhebungen & Zahlungen im Ausland

- Vorteile bei Eurowings (z.B. Fast Lane, Sitzplatzreservierung)

- Umfangreiche Versicherungen

- Miles & More Meilen sammeln

Oft kann sich auch eine Kombination aus mehreren Kreditkarten lohnen. Für einige Zwecke kann sich beispielsweise eine zusätzliche kostenlose Kreditkarte lohnen. Auch hierfür bietet unser Vergleich einige attraktive Modelle.

Wer auf der Suche nach weiteren interessanten Kreditkartenmodellen ist, sollte in jedem Fall einen Blick auf unseren Vergleich werfen. Hier könnt Ihr individuell filtern und somit das passende Modell für Euch finden!

Unser Fazit zur N26 You Kreditkarte

Durch die Jahresgebühr und die wenigen Erweiterungen ist die N26 You Kreditkarte garantiert nicht für jeden die richtige Wahl. Doch wem der Versicherungsschutz des N26 You Kontos ausreicht und wer auf Reisen keine weiteren Vorteile benötigt, für den kann die N26 You Kreditkarte die richtige Wahl sein. Falls Ihr allerdings mehr von einer Kreditkarte erwartet, kann auch eine Alternative wie beispielsweise eine Reisekreditkarte die richtige Wahl sein!

N26 You Girokonto

- 9,90 Euro Kontoführungsgebühr pro Monat

- Kostenlose Mastercard Debit inklusive

- Fünf kostenfreie Abhebungen in Deutschland pro Monat

- Unbegrenzt kostenfreie Abhebungen außerhalb Deutschlands

- Keine Gebühren bei Zahlungen & Abhebungen in Fremdwährungen

- Umfangreiche Versicherungsleistungen

Vielen Dank für diese Zusammenfassung mit Detail-Informationen zu den Reise-Versicherungen, die man bei N26 selbst lange suchen muss…

Was mich allerdings wundert ist, dass als mögliche Alternative die komplett kostenlose Advanzia Mastercard Gebührenfrei Gold nicht erwähnt wird. Die habe ich seit vielen Jahren und bin sehr zufrieden. Man bekommt einen Verfügungsrahmen, deren Höhe der persönlichen Bonität entsprechend ist und muss nur mindestens 50 % der Reisekosten mit der Karte bezahlen, um eine komplette Reise-Rücktritt- und -Abbruch-Versicherung mit einer geringen Selbstbeteiligung (10%, maximal 250€) zu haben. Diese funktioniert auch, wenn ein anderer Reiseteilnehmer zum Beispiel erkrankt, der nicht Karten Inhaber ist. Ich habe schon mal ganz problemlos über 3000 € für eine Reise die ich nicht antreten konnte, weil ein Mitreisender erkrankt war von der Versicherung der gebührenfreien Advanzia Karte erstattet bekommen. Außerdem hat man bis zu 60 Tage zinslose Zahlungsfrist und auch keine Gebühren für Zahlungen in Fremdwährung.

Super Artikel, vielen Dank. Was mich noch interessieren würde, ist ein Vergleich der N26 Black mit der American Express Gold (nicht Platinum), die ja auch einiges an Reiseextras bietet. Wie ist da eure Meinung?

Hallo Tye, die N26 Black ist mit beiden Karten nicht wirklich vergleichbar. Wenn es eine Premium-Kreditkarte sein soll, würde ich mich ganz klar für Amex Gold / Platinum entscheiden, da die Leistungen besser sind und man zudem attraktive Punkte sammelt.

Der wichtigste Unterschied zu anderen Kreditkarten: Dies ist KEINE Kreditkarte, sondern eine Debitkarte. Gerade auf Reisen ist das nicht unerheblich, könnte man also ruhig mal erwähnen.

Hallo isso, das ist richtig, sollte normalerweise aber nur in Ausnahmefällen (Autovermietungen etc.) zu Problemen führen. Ich habe das noch einmal konkret im Artikel ergänzt.