Ein Großteil der Menschen, der in Besitz eines Girokontos ist, hat auch einen Dispokredit bei seiner Bank. Doch was bedeutet das überhaupt und wie viele Zinsen kostet der Dispokredit? Alles rund ums Thema Dispokredit und welche Vor- und Nachteile dieser mit sich bringt, erfahrt Ihr in unserem Ratgeber.

Dispokredit Checkliste

- Sind die Voraussetzungen für die Vergabe eines Dispokredits erfüllt?

- Wie hoch sind die Zinsen des Dispokredits?

- Ist eine Alternative zum Dispokredit in der Situation kostengünstiger?

- Wie hoch ist die Dispogrenze?

- Fallen zusätzlich Überziehungszinsen an?

Der Dispokredit ist wohl einer der teuersten Kredite einer Bank. Und trotzdem nehmen einige Deutsche den Dispokredit mehrmals im Jahr in Anspruch. Ist dieser einmal eingerichtet, kann das Konto bis zur vereinbarten Summe überzogen werden. Diese Flexibilität macht den Dispokredit sehr attraktiv.

Inhaltsverzeichnis

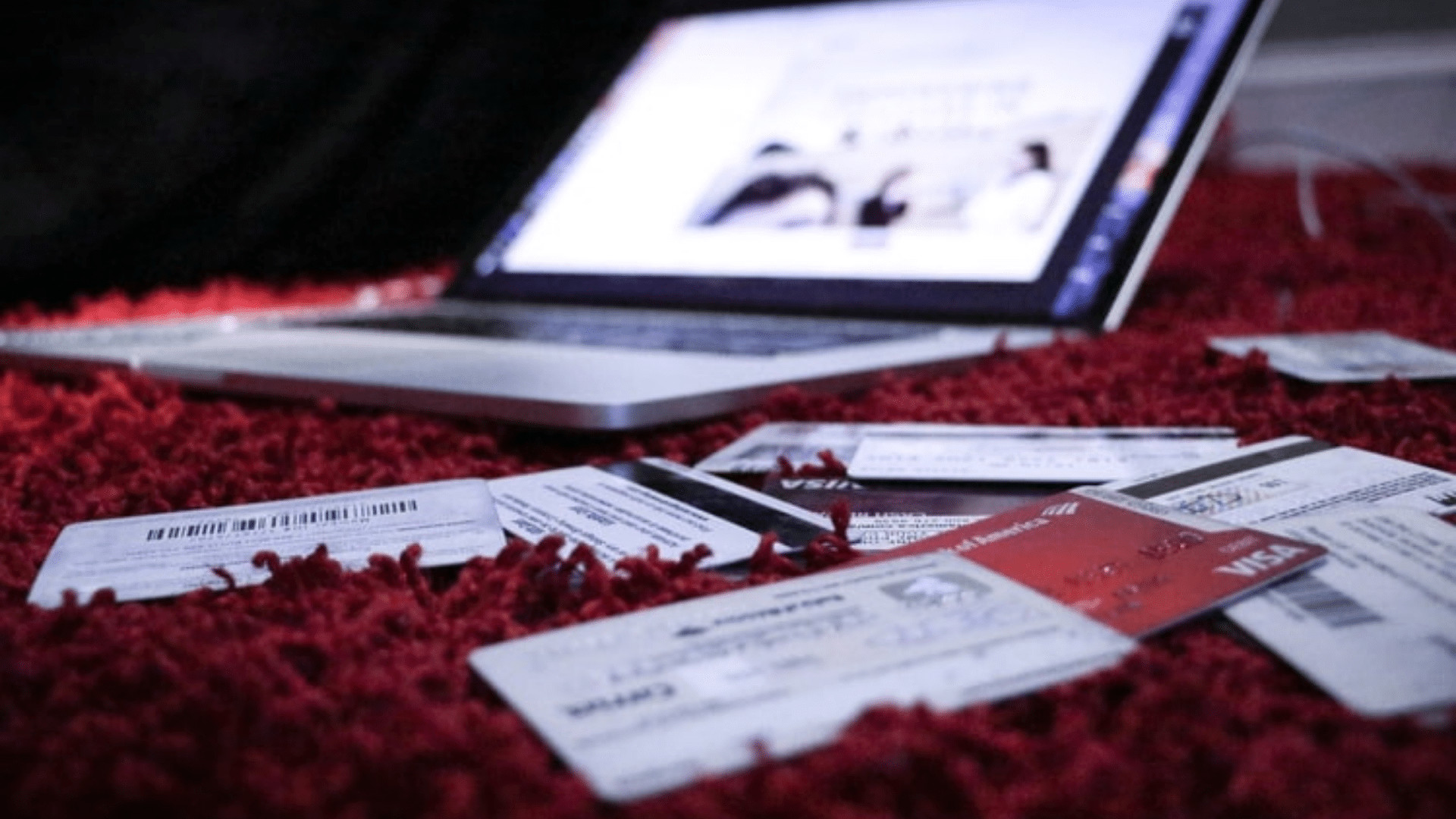

Was ist ein Dispokredit?

Der Dispositionskredit – auch genannt Dispo oder Dispokredit – erlaubt die Kontoüberziehung. Der Verbraucher kann also mit seinem Girokonto bis zu einer vorgegebenen Grenze ins Minus rutschen. Eine Zahlung mit der EC-Karte funktioniert also auch dann noch, wenn kein Geld mehr auf dem Konto vorhanden ist. Dabei wird ein Kredit bei der Bank aufgenommen, der nach Geldeingang beim belasteten Konto wieder ausgeglichen wird.

Je nach Bank variiert die Höhe des erlaubten Dispokredits. Diese ist auch vom Einkommen abhängig. Bei der Eröffnung eines Girokontos wird daher sowohl die Höhe als auch der Überziehungszins vertraglich festgelegt. Das Alleinstellungsmerkmal des Dispokredits besteht darin, dass die Rückzahlung in eigener Verantwortung erfolgt. Es sind keine festen Rückzahlungsraten vorgeschrieben. Deshalb variieren auch die Kosten bei einem Dispokredit enorm, denn diese sind abhängig von der Leihdauer.

Voraussetzungen für einen Dispokredit

Um einen Dispokredit von einer Bank zu erhalten, müssen einige Kriterien erfüllt werden. Diese umfassen:

- Volljährigkeit

- Besitz eines Girokontos bei einer Deutschen Bank

- regelmäßiges Einkommen

- fester Wohnsitz in Deutschland

- Schufa-Auskunft

Vor Vergabe eines Dispokredits überprüft die Bank die Kreditwürdigkeit des Kunden. Dies erfolgt meist über die Schufa-Auskunft. Einige wenige Kreditinstitute erlauben ein Konto mit Dispo zu eröffnen, obwohl ein negativer Schufa-Eintrag vorliegt. Allerdings werden dabei die Schufa-Einträge durch die Bank überprüft und nur bei weichen Fälle, besteht die Möglichkeit ein Konto mit Dispokredit zu eröffnen. Über die Allgemeinen Geschäftsbedingungen räumt sich die Bank ein Pfandrecht gegenüber des Verbrauchers ein, sodass bei fehlender Rückzahlung ein Zugriff auf andere Konten des Verbrauchers bei der Bank erfolgt.

Was sind die Kosten eines Dispokredits?

Zu einem großen Teil verdienen die Banken ihr Geld mit der Vergabe von Krediten und deren Zinsen. Je höher die Zinsen, desto mehr Geld für die Bank. Der Dispokredit ist an sich kostenlos, solange er zumindest nicht genutzt wird. Gerät das Konto jedoch ins Minus, dann kostet der Kredit die vorher vereinbarten Zinsen. Dieser ist so lange fällig, bis das Konto wieder ausgeglichen ist. Die Gebühren werden quartalsweise abgebucht.

Der Sollzins eines Dispokredits ist höher als bei anderen klassischen Krediten. Der Dispokredit ist ein Überziehungskredit. Allerdings ist die Überziehungsgrenze vertraglich festgelegt. Bei Überziehung dieser Grenze kommen Überziehungszinsen hinzu, die bei manchen Banken noch höher sind als die Dispozinsen. Mehr als die vorher vertraglich festgelegten Zinsen darf der Kredit jedoch nicht kosten. Ende 2024 lag der Durchschnittszins für einen Dispokredit bei knapp zwölf Prozent. Hingegen liegen die Zinsen bei einem Ratenkredit bei circa sieben Prozent und damit viel weiter unten.

Was sind die Vorteile eines Dispokredits?

Der Dispokredit ist auf den ersten Blick attraktiv, da es keines formellen Kreditantrags bedarf. Zudem lässt er sich flexibel nutzen, um kurzfristig eine Lücke im Konto zu decken. Des Weiteren ist der Kredit frei verwendbar für persönliche Zwecke. Auch die Rückzahlung unterliegt der persönlichen Verantwortung, deshalb sind keine festen Raten von der Bank vorgeschrieben. Wurde der Kredit erst einmal genehmigt, erfolgt durch die Bank auch keine Bonitätsprüfung mehr. Der N26 Dispositionskredit bietet beispielsweise bereits attraktive Konditionen, wie einen Überziehungsrahmen von bis zu 10.000 Euro sowie eine schnelle und unkomplizierte Beantragung in der App.

Was sind die Nachteile eines Dispokredits?

Die Banken haben das Recht den Dispokredit jederzeit zu kürzen oder sogar zu kündigen, beispielsweise bei ständiger Überziehung ohne Kontoausgleich. Die Schulden, die danach bleiben, müssen vom Verbraucher zurückgezahlt werden. Zum einen ist die Flexibilität, die der Kredit mit sich bringt attraktiv, auf der anderen Seite wird diese mit sehr hohen Zinssätzen bezahlt. Vor allem die Überziehungszinsen sind enorm teuer. Auch birgt der Kredit das Risiko der dauerhaften Verschuldung, denn man verliert schnell den Überblick über die Kosten. Dadurch, dass der Kredit für ständige Liquidität sorgt, besteht die Gefahr, mit dem Konto ins Minus zu rutschen, ohne es zu merken.

Welche Alternativen zum Dispokredit gibt es?

Da der Dispokredit sehr kostspielig ist, lohnt sich ein Blick auf mögliche Alternativen:

ING Ratenkredit

- Schnelle digitale Beantragung und Auszahlung

- Kostenlose Sondertilgungen

- Bis zu 75.000 Euro Wunschbetrag (abhängig von der Bonität)

auxmoney Kredit

- Onlinekredit bis zu 50.000 Euro Nettodarlehen (je nach Bonität)

- 12 bis 84 Monate flexible Laufzeit

- 24 Stunden bis zur Auszahlung des Kredits mit Sofortzusage möglich

Creditplus Sofortkredit

- Bis zu 100.000 Euro Kreditbetrag je nach Bonität

- Schnelle Auszahlung und Laufzeit bis zu 120 Monaten

- Kostenlose Sondertilgungen jederzeit

- Ratenpause möglich

Postbank Privatkredit direkt

- Bis zu 50.000 Euro Nettodarlehen, bonitätsabhängig

- Kostenfreie Rückzahlung jederzeit möglich

- Vereinfachte Beantragung für Postbank Girokonto-Kunden

1822direkt Ratenkredit

- Schnelle Beantragung und Auszahlung möglich

- Bis zu 50.000 Euro (abhängig von der Bontität)

- 12 bis 120 Monate Laufzeit

Es wird schnell klar, dass es jede Menge verschiedene Kreditarten gibt, die auf die Bedürfnisse unterschiedlicher Verbraucher zugeschnitten sind. Braucht man kurzfristig mehr finanziellen Spielraum oder plant man eher eine langfristige Investition? Dies sind Fragen, die für die Wahl des passenden Kredits wichtig sind. Wir haben einen Überblick über die besten Anbieter der gängigen Kreditformen erstellt.

Ratenkredit

Statt das Konto für eine Anschaffung zu überziehen, sollte das Geld vorher angespart werden. Allerdings ist das bei großen Anschaffungen oft nicht möglich. In diesem Fall empfiehlt sich eine 0-Prozent-Finanzierung. Da viele Händler mit großen Banken kooperieren, können diese eine Händlerfinanzierung für 0 Prozent Zinsen anbieten. Aber auch ohne solch ein Spezialangebot ist ein Ratenkredit weitaus günstiger als ein Dispokredit. Denn insgesamt sind die Zinsen für einen Ratenkredit deutlich niedriger als für einen Dispo. Die Rückzahlung erfolgt in regelmäßigen Raten, bis der Kredit vollständig abbezahlt ist. Für einen Ratenkredit haben folgende Anbieter attraktive Konditionen:

ING Ratenkredit

- Schnelle digitale Beantragung und Auszahlung

- Kostenlose Sondertilgungen

- Bis zu 75.000 Euro Wunschbetrag (abhängig von der Bonität)

1822direkt Ratenkredit

- Schnelle Beantragung und Auszahlung möglich

- Bis zu 50.000 Euro (abhängig von der Bontität)

- 12 bis 120 Monate Laufzeit

SWK Ratenkredit

- Bis zu 100.000 Euro bonitätsabhängig leihen

- In 12 bis 12o Monatsraten zurückzahlen

- Kostenlose Sondertilgungen

Im Gegensatz zum Dispo ist der Verbraucher auch gezwungen seinen Kredit abzubezahlen und landet nicht in einer Dispofalle, bei der das Konto konstant im Minus bleibt. Im Endeffekt muss der Verbraucher selbst entscheiden, welche Finanzierung sich für ihn mehr lohnt. Ein Dispo, der bereits mit dem nächsten Monatsgehalt beglichen werden kann, lohnt sich in manchen Fällen vielleicht doch mehr, als ein Ratenkredit.

Rahmenkredit

Eine weitere Alternative besteht im Rahmenkredit. Wie auch beim Dispo gewährt die Bank eine vorher festgelegte Summe, über die Ihr unkompliziert verfügen könnt. Diese liegt meist zwischen 5.000 und 25.000 Euro und eignet sich daher im Gegensatz zum Dispokredit auch für größere Anschaffungen beziehungsweise kurzfristige Überziehungen. Der letztlich bereitgestellte Kreditrahmen variiert von Bank zu Bank. Die Zinsen werden auf die beanspruchte Summe gezahlt. Diese sind teilweise niedriger als beim Dispositionskredit. Im Unterschied zum Dispo ist der Rahmenkredit unabhängig vom Girokonto. Dadurch kann man aber auch schnell den Überblick verlieren. Ob der Rahmenkredit in Raten oder in eigener Verantwortung zurückgezahlt werden muss, ist von der Bank abhängig. In dieser Kategorie lohnt sich beispielsweise ein Blick auf den ING Rahmenkredit.

Kreditkarte

Die Bezahlung mit Kreditkarten wird in Deutschland auch immer beliebter. Alle Zahlungen, die mit der Kreditkarte erfolgen, werden erst Ende des Monats von dem Konto abgebucht. Auf diese Weise erhält der Kunde sozusagen einen Kredit für kurze Zeit, denn er wird erst mit der nächsten Monatsabrechnung eingefordert. Allerdings verliert man schnell den Überblick, wenn man oft und gerne mit der Karte zahlt, sodass die Kreditkartenabrechnung am Ende des Monats eine böse Überraschung sein kann.

Eine Kreditkarte lohnt sich also dann mehr als der Dispo, wenn die Zahlungen der Kreditkarte am Ende des Monats ausgeglichen sind. Folglich werden die Zinsen des Dispos gespart. Ist eine Deckung zum Ende des Monats nicht möglich, dann sollte trotzdem die Kreditkartenabrechnung beglichen werden, notfalls eben mit einem Dispokredit. Denn häufig liegen Kreditkartenzinsen noch höher als Dispozinsen und du sparst dir immerhin noch während des Monats die Dispozinsen.

Die besten Banken für den Dispokredit

Der Dispozins ist bei jeder Bank unterschiedlich hoch. Im Regelfall liegt der Sollzinssatz zwischen knapp über 4 Prozent bis hin zu 14 Prozent. Bei manchen Banken kommen auch noch die Gebühren des Überziehungszins hinzu. Im Folgenden haben wir einige Banken zusammengestellt, die eine relativ günstige Verzinsung für den Dispokredit anbieten.

Das comdirect Girokonto stellt ein interessantes Angebot einer Direktbank dar. Als Tochtergesellschaft der Commerzbank bietet sie verglichen mit anderen Banken relativ günstige Zinssätze auf den Dispokredit. Der Dispozins liegt momentan bei 9,90 Prozent und gehört zu den aktuell günstigsten im Marktvergleich.

comdirect Girokonto

- Kostenloses Girokonto für 6 Monate oder mit Aktivstatus

- Dauerhaft kostenlos für unter 28-Jährige

- Wahl aus drei Kontomodellen

- Unterstützung moderner Technologien

- Kostenlose Visa-Debitkarte inklusive

- Kostenlose Bargeldabhebungen

- Apple Pay & Google Pay möglich

Eine andere Direktbank mit günstigem Dispozins ist die DKB. Mit dem kostenlosen Girokonto bietet die DKB einen Dispozins von 9,28 Prozent. Der Vorteil ist dabei, dass auch für den Überziehungszins der gleiche Zinssatz gilt. Als AktivKunde erhaltet Ihr sogar einen vergünstigten Dispozins von aktuell 8,68 Prozent.

DKB Girokonto

- Kostenlose Kontoführung möglich

- Kostenlose Visa Debitkarte inklusive

- Weltweit kostenlos bezahlen

- Weltweit kostenlos Bargeld abheben

- Niedriger Dispo-Zins

- Einfache Beantragung auch ohne Post-Ident

Zu den besten Banken gehört auch das ING Girokonto. Wie die beiden Banken zuvor auch ist die ING eine beliebte Direktbank in Deutschland. Der Zinssatz für den Dispositionskredit liegt bei 10,99 Prozent. Auch hier liegt der Überziehungszins bei dem gleichen Prozentsatz.

ING Girokonto

- Kostenloses Girokonto bei aktiver Nutzung

- Kostenlose Visa Card [Debitkarte] inklusive

- Kostenlos Bargeld abheben in Eurowährungen möglich

- Hoch verzinstes Tagesgeldkonto inklusive

- Einfache Beantragung auch per Video-Chat möglich

Welche nun die beste Bank für den Gebrauch eines Dispokredits ist, muss jeder für sich entscheiden. Für persönliche Zwecke eignet sich vielleicht auch eine Filialbank besser als eine Direktbank.

Wer noch auf der Suche nach einer geeigneten Kreditkarte ist, sollte ebenfalls in unserem Kreditkarten Vergleich vorbeischauen. Durch verschiedene Filtermöglichkeiten findet Ihr hier schnell und unkompliziert das richtige Modell für Eure Wünsche und Anforderungen.

Fazit zum Dispokredit

Ein Dispokredit sollte, wenn möglich nur in Ausnahmefällen und nur für kurze Zeit genutzt werden. Bevor der Dispo aufgenommen wird, sollte überprüft werden, ob sich ein Raten- oder Rahmenkredit oder die Zahlung per Kreditkarte nicht eher lohnt. Allerdings gibt es einen Grund, dass die Banken diesen Kredit anbieten. Der Kredit eignet sich ideal für dringende kurzfristige Zahlungen, wie beispielsweise Reparaturen oder Rechnungen. Denn die Mahngebühren würden die Zinsen bei Weitem übersteigen. Trotzdem sollte das Konto so schnell wie möglich wieder ausgeglichen werden.