Nicht nur Finanzprodukte wie Girokonten, Tagesgeld und Kreditkarten sind interessant – auch Geldanlagen sind ein relevantes und viel diskutiertes Thema. Wer weltweit an der Börse mit Wertpapieren handeln möchte, benötigt dafür ein Depot beziehungsweise einen Broker.

Inzwischen bieten immer mehr Banken entsprechende Depots an, mit denen sich an globalen Finanzmärkten investieren und handeln lässt.

Die besten Depots im Vergleich im Februar 2026:

Trade Republic Depot

- Kostenlose Depotführung

- Ordergebühren nur 1 Euro je Order

- Schnelle Depoteröffnung über die App

- Kostenfreie Sparpläne

- Attraktive Sparzinsen auf nicht investierte Einlagen

Scalable Capital

- Aktion: 25 Euro Bonus

- Kostenfreie Depotführung möglich

- Trades zum Festpreis für 0,99 Euro

- Sparpläne ab 1 Euro

- Zinsen auf nicht investiertes Guthaben

Traders Place Depot

- Aktion: 60 Euro Bonus

- Kostenlose Depotführung

- Ordergebühren nur 1 Euro je Order

- Schnelle Depoteröffnung über die App

- Kostenfreie Sparpläne

- Attraktive Sparzinsen auf nicht investierte Einlagen

justTrade Depot

- Aktion: 50 Euro Startguthaben

- Kostenlose Depotführung

- Kostenfreies Handeln mit 0 Euro Orderprovision

- Breite Auswahl an Aktien und ETFs verfügbar

- Handel an verschiedenen Börsenplätzen möglich

Freedom24 Depot

- Aktion: Gratis Aktien im Wert von bis zu 800 US-Dollar

- Kostenlose Depotführung

- Umfangreiches Produktangebot mit über 40.000 Aktien und 3.600 ETFs

- Orderkosten ab 2 Euro plus 0,02 Euro pro Aktie/ETF

Viele Depots sind komplett kostenlos und bieten attraktive Konditionen fürs Handeln an. Wir haben die wichtigsten Depots miteinander verglichen und zeigen Euch in diesem Ratgeber, worauf es beim idealen Anbieter ankommt.

Inhaltsverzeichnis

Was ist ein Depot?

Bevor man in den Aktienhandel einsteigt, ist es wichtig zu verstehen, was ein Broker und ein Depot genau sind. Grundsätzlich kann nämlich jeder am internationalen Finanzgeschehen teilnehmen, solange die Volljährigkeit erreicht ist und eine Internetverbindung besteht.

Ein Broker bildet die Schnittstelle zwischen Euch als Privatanleger und der Börse und übernimmt die Durchführung von Wertpapierordern, auch als Brokerage bekannt.

Anschließend fehlt nur noch ein geeignetes Wertpapierdepot, um das Startkapital einzuzahlen und mit dem Traden zu beginnen.

Im Grunde handelt es sich bei einem Depot um ein Bankkonto, auf dem Privatanleger Wertpapiere verwalten lassen können, um damit an der Börse zu handeln. Der Handel an der Börse ist nämlich nicht für Privatpersonen zugelassen, sodass ein Broker notwendig ist.

Ein guter Broker stellt unter anderem auch viele Handelsmöglichkeiten zur Verfügung. Dabei gibt es eine große Auswahl an verschiedenen Finanzprodukten, mit denen man handeln kann. Ein bekanntes Beispiel sind Aktien und Anleihen, oder Fonds wie ETFs (Exchange Traded Funds). Bei letzteren handelt es sich auch um sogenannte Indexfonds, auch börsengehandelte Fonds genannt, die einen bestimmten Index wie beispielsweise den DAX nachbilden und somit weniger aktiv gemanagt werden müssen.

Viele Banken bieten auch Sparpläne an, die besonders für Kleinanleger attraktiv sind, da so mit regelmäßigen kleineren Kapitalanlagen in ETFs investiert werden kann. Etwas fortgeschrittenere Anleger partizipieren im außerbörslichen Handel, auch Over-the-Counter (OTC-Handel) genannt. Dies ist mit Produkten wie Finanzderivaten (zum Beispiel CFDs, Futures, Forex) möglich, die ihren Wert von anderen Finanzprodukten ableiten und somit hohe Rendite in besonders kurzer Zeit ermöglichen können.

Dementsprechend muss man vor der Eröffnung eines Depots bestimmte Konditionen beachten, denn die Kosten für Order von Wertpapieren können je nach Anbieter stark variieren. Außerdem können zusätzliche Kosten anfallen, die je nach Aktivität genauer zu beachten sind.

Fintech oder Filialbank?

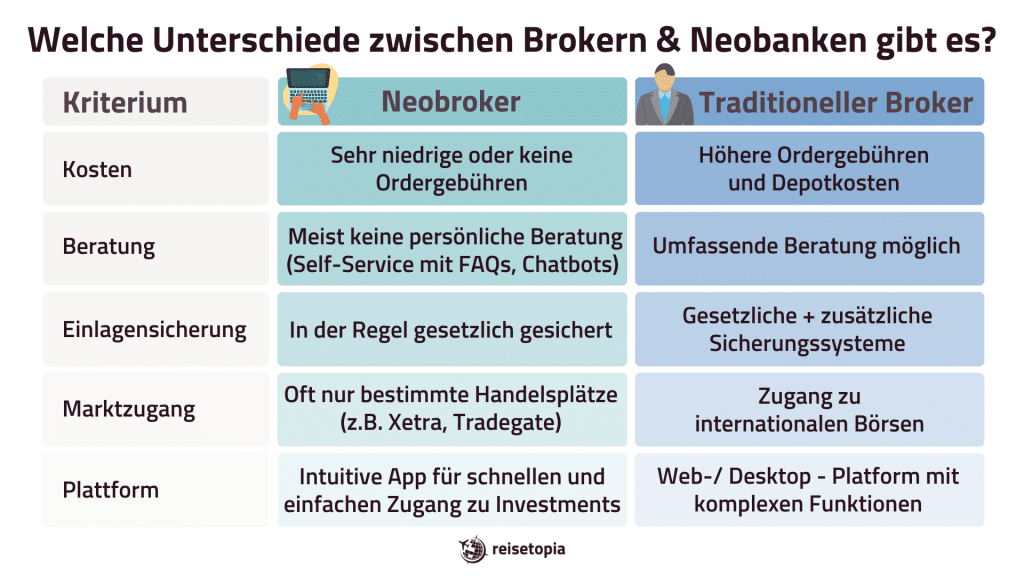

Ähnlich wie bei Geschäftskonten und Girokonten stellt sich auch beim Depot Vergleich die Frage, ob sich eine klassische Filialbank oder eher eine Online-Bank für die Eröffnung eignet. Mittlerweile läuft der Handel mit Wertpapieren größtenteils digital ab, sodass die verschiedenen Anbieter auch moderne Softwares für das Trading zur Verfügung stellen.

Verschiedene Hausbanken wie Sparkasse und Deutsche Bank bieten selbstverständlich eigene Depots an, jedoch erfreuen sich auch neuere Depots von sogenannten Direktbanken und Fintechs immer größerer Beliebtheit. Beide Varianten haben Ihre Vorzüge und Nachteile.

Online-Banken stellen im Wesentlichen aber günstigere Depots zur Verfügung, da zum Beispiel oft keine Kosten für die Eröffnung und Nutzung des Depots anfallen. Außerdem spezialisieren sich viele Direktbanken auf bestimmte Bereiche und können somit bessere Konditionen für das gewünschte Finanzprodukt bereitstellen.

Ein Depot bei einer Hausbank hingegen erweist sich als vorteilhaft, wenn man besonders auf individuelle Ansprechpartner setzt. Besonders zu Anfang kann eine kompetente Beratung Goldwert sein, denn man muss sich nicht alle Informationen zu den einzelnen Finanzprodukten selbst herleiten.

Bei online Anbietern beschränkt sich die Beratung meist auf telefonische oder Chat-basierte Unterstützung. Allerdings bieten auch viele Filialbanken teils mehrere Depotmodelle an, die digital verwaltet werden können. Ein Online Broker ist vor allem dann praktisch, wenn man ortsunabhängig auf die Geschehnisse auf dem Finanzmarkt reagieren möchte.

Welche Investmentstrategien gibt es?

Im Laufe des Ratgebers betonen wir immer wieder, dass die Wahl für das passende Depot auch immer von den individuellen Interessen eines Anlegers abhängt. Doch welche Arten von Investoren gibt es überhaupt?

Verbraucher können zwischen verschiedenen Anlagestrategien entscheiden, sodass sich auch die Ansprüche an einen Broker grundlegend unterscheiden. Die Investmentstrategie im Voraus festzulegen, hilft in jedem Fall, dem idealen Wertpapierdepot ein Stück näherzukommen. Man sollte sich zum Beispiel vorab überlegen, wie viel Geld man bereit ist zu investieren.

Folgende Investmentstrategien gehören zu den bekanntesten:

- Passive Investoren (Buy-and-Hold Strategie)

- Aktive Investoren

- Trader

Die unterschiedlichen Investmenttypen unterscheiden sich vor allem in ihrer Risikobereitschaft. Die Investitionen im Rahmen einer Buy-and-Hold Strategie sind langfristig ausgelegt, sodass ein geringeres Risiko von Verlusten besteht. Im Grunde geht es darum, unterschiedliche Aktiven und ETFs zu kaufen, im Portfolio zu behalten und zu warten, dass sie sich entwickeln, um sie dann an einem bestimmten Zeitpunkt wieder zu verkaufen. Da diese Investmentstrategie mit wenig Bewegungen auf dem Depotkonto verbunden sind, spielen auch Faktoren wie Ordergebühren eine geringere Rolle.

Aktive Investoren hingegen wählen aktiv Wertpapiere aus, kaufen und verkaufen also deutlich öfter, sodass die Transaktionsgebühren definitiv eine größere Rolle spielen. Allerdings sind auch die Anzahl an angebotenen Börsenplätzen für aktive Investoren von Bedeutung, sowohl im Inland als auch im Ausland. Für letzteres ist vor allem Captrader einer der geeignetsten Anbieter.

Außerdem sollte man noch von sogenannten Tradern unterscheiden. Diese Gruppe hat ebenfalls unterschiedliche Ansprüche an ein Depot, da die Strategie auf kurzfristigen Handel bei Kursschwankungen ausgelegt ist. Trader setzen auf CFDs, Futures, Devisen und Optionsscheine, sodass die Anforderungen an ein Depot sich vor allem um die Ordergebühren und die Differenz von Kauf- und Verkaufskurs (Spread) drehen. Es ist wichtig zu bedenken, dass Traden mit Derivaten spekulativ ist und somit auch mit einem hohen Verlustrisiko verbunden ist.

Wie sicher ist ein Depot?

Ein weiterer wichtiger Faktor beim Depot Vergleich ist die Sicherheit. Grundsätzlich werden seriöse Broker von staatlichen Behörden wie beispielsweise der BaFin reguliert, die die Depots auf Vertrauenswürdigkeit prüfen.

Des Weiteren werden Aktien und ETFs als Sondervermögen eingestuft und unterliegen somit im Gegensatz zu Tagesgeldkonten nicht der Einlagensicherung der Banken. Sollte die jeweilige Bank also Insolvenz anmelden, könnt Ihr Eure jeweiligen Wertpapiere einfach auf ein anderes Depot übertragen. Derivate sind allerdings von der Einstufung als Sondervermögen ausgeschlossen. Das Guthaben auf Eurem Verrechnungskonto ist bei seriösen Anbietern jedoch meist durch die europäische Einlagensicherung bis zu 100.000 Euro geschützt.

Der Handel mit Wertpapieren an sich kann jedoch auch einige Risiken mit sich bringen. Je nach Art des Wertpapiers kann dies niedriger oder höher ausfallen. Es gibt sieben verschiedene Risikoklassen, in die die verschiedenen Kapitalanlagen eingeteilt werden können.

Einige Formen von Trading eignen sich daher eher für erfahrene Anleger als für Einsteiger, da bei gewissen Wertpapieren ein höheres Risiko an Verlusten besteht. Oft muss man vor dem Traden mit risikoreicheren Wertpapieren beim jeweiligen Broker eine Erklärung unterschreiben, dass man sich der Risiken bewusst ist.

Welche Kosten fallen bei einem Depot an?

Eines der wichtigsten Aspekte eines Brokers sind selbstverständlich die Kosten, die einen erheblichen Teil dazu beitragen, wie viel von Euren Gewinnen übrig bleibt. Denn man sollte immer beachten, dass die anfallenden Kosten die Rendite beeinträchtigen können.

Grundsätzlich können folgende Gebühren bei einem Depot anfallen:

- Depotgebühren

- Ordergebühren

- Börsengebühren

- Depot-Steuern

- Zusatzleistungen wie Limit Orders, Negativzinsen oder Ausgabeaufschlag bei Fonds

Die Depotgebühr (auch Verwahrgebühr genannt) bezieht sich auf die monatlichen Kosten für die Verwaltung der Wertpapiere. Bei vielen Brokern entfällt diese mittlerweile Gebühr komplett, stattdessen werden die Kosten an anderen Stellen kompensiert. Sollte doch eine Depotgebühr anfallen, kann es vorkommen, dass die Gebühren für das Depot vierteljährlich oder jährlich abgerechnet werden. Dies ist wiederum vom Anbieter abhängig.

Wie bereits erwähnt, sind Broker bei Filialbanken meist kostenpflichtig. Dies liegt daran, dass die entsprechenden Banken auch eine persönliche Beratung zur Verfügung stellen, sodass für das Personal zusätzliche Kosten anfallen und eine höhere Gebühr gerechtfertigt ist. Ob sich die Depotgebühren also rentieren, hängt auch von der Aktivität des Anlegers ab. Falls jemand wenig Handel mit Wertpapieren betreibt, empfiehlt es sich auf einen Broker mit niedrigeren oder gar keinen Depotgebühren zu setzen.

Bei jedem Kauf und Verkauf von Wertpapieren oder Aktien werden vom entsprechenden Anbieter des Depots sogenannte Order- oder Transaktionsgebühren erhoben. Da die meisten Broker mittlerweile keine Depotführungsgebühr erheben, sind diese Kosten meist ausschlaggebend. Sie können je nach Broker variieren, sodass man sich man die Konditionen rund um diese Gebühr vor der Eröffnung ganz genau ansehen sollte.

Die Ordergebühren können in Form eines Fixpreises oder eines prozentualen Anteils angerechnet werden. Letztere können besonders bei vielen Orders schnell zu hohen Kosten führen. Einige Broker bieten daher aber auch verschiedene Flatrates an, die sich besonders für rege Handelsaktivitäten lohnen. Sollte man nur gelegentlich handeln, lohnt es sich aber eher auf ein Depot mit günstigen Ordergebühren zu setzen, zumal es bei einigen Anbietern auch eine bestimmte Anzahl an ‘FreeBuys’, also kostenlosen Ordern gibt.

Des Weiteren können je nach Handel noch Börsengebühren (auch Fremdspesen genannt) anfallen, die sich auf die Courtage (Provision) der jeweiligen Börsenexperten sowie auf die Kosten für die Nutzung des Handelsplatzes bezieht. Je nach Wertpapierart und Börse können diese Transaktionsentgelte, wie die Börsengebühren ebenfalls bezeichnet werden, nämlich variieren.

Der Wertpapierhandel an regionale Börsen wie die Deutsche Börse Frankfurt oder elektronischen Börsen wie Xetra legen die Gebühren individuell fest. Auch ausländische Börsenplätze wie der London Stock Exchange oder der New Yorker NASDAQ erheben eigene Gebühren für den Handel, des Weiteren gibt es spezialisierte Börsen, die sich nur auf bestimmte Marktsegmente spezialisieren.

Einige Broker bieten jedoch auch einen Direkthandel an, bei dem der Wertpapierhandel nicht über die Börse, sondern über Emittenten durchgeführt wird, sodass die Handessplatzgebühr dementsprechend entfällt.

Des Weiteren können auch gewisse Zusatzgebühren anfallen. Sogenannte Limit Orders legen fest, wie hoch die Kosten beim Kauf eines Wertpapiers maximal werden können. Eine solche Eingrenzung kann hilfreich sein, wenn man zum Beispiel ein Wertpapier nur bis zu einem bestimmten Betrag kaufen möchte. Bei einigen Depots entstehen für diese Funktion zusätzliche Gebühren, die auch gezahlt werden müssen, falls die Transaktion die angegebene Preisgrenze überschreitet.

Beim ausländischen Wertpapierhandel kann auch noch eine Verwaltungsgebühr entstehen, die prozentual vom Gesamtvolumen des jeweiligen Wertpapiers abgerechnet wird. In den meisten Fällen wird diese Gebühr jährlich verrechnet.

In einigen seltenen Fällen kann es außerdem vorkommen, dass Negativzinsen auf das Guthaben im Depot erhoben werden. Des Weiteren sollte man bei Sparplänen auch auf die Gebühren für die monatlichen Ausführungen achten, die regulär von der Sparrate abhängig sind. Beim Erwerb von Fondsanteilen kann ebenfalls eine einmalige Gebühr, der Ausgabeaufschlag (auch Agio genannt) berechnet werden.

Wie eröffnet man ein Depot?

Je nach Bank kann die Eröffnung eines Brokers unterschiedlich ablaufen. Falls man sich für ein Depot bei einer Filialbank entscheidet, wird der Antrag auch regulär in der Filiale ausgefüllt. Mittlerweile kann man ein Wertpapierdepot aber auch oft über die jeweilige Website der Bank beantragen.

Folgende Unterlagen müssen für die Eröffnung angegeben werden:

- Persönliche Angaben (Name, Adresse, Geburtsdatum und Geburtsort, Telefonnummer, E-Mail-Adresse)

- Selbstauskunft zur bisherigen Erfahrung mit Wertpapieren

- Legitimation per Video- oder Postident

Über die Angaben zu bisherigen Aktivitäten im Wertpapierhandel können die jeweiligen Banken beurteilen, in welcher Risikoklasse die Privatanleger agieren können. Die meisten Online Broker stellen zudem die Möglichkeit zur Video-Legitimation bereit, sodass ein Depot bereits innerhalb von wenigen Minuten eröffnet werden kann.

Bei Verwendung des Post-Idents kann die Eröffnung auch mal bis zu zwei Wochen dauern, bis alle Dokumente verschickt und geprüft wurden. Wer gerade in den Wertpapierhandel einsteigt, kann sich außerdem nach einem Demokonto umsehen. So kann man vorerst alle Leistungen eines Brokers ohne echte Geldeinsätze nutzen und verschiedene Funktionen austesten.

Wie kann man ein Depot wechseln?

Sollte man bereits ein Depotkonto besitzen, kann auch auf einfachem Wege zu einem anderen Broker gewechselt werden. Der Wechsel kann unterschiedliche Gründe haben, vielleicht haben sich die Konditionen des aktuellen Brokers geändert und man hat ein attraktiveres Angebot gefunden. Glücklicherweise gestalten die meisten Anbieter den Depotwechsel relativ unkompliziert. Oft wird ein Umzugsservice angeboten, der bei vielen Depots zudem kostenlos ist. Der Prozess ist zudem in den meisten Fällen bequem online möglich.

Folgende Schritte sollten bei einem Depotwechsel beachtet werden:

- Eröffnung eines Depots bei einem neuen Anbieter nach Wahl

- Formular ausfüllen, welches den neuen Anbieter ermächtigt die Wertpapiere in den neuen Broker zu übertragen

Einige Broker stellen sogar einer Wechselprämie aus, sodass es sich durchaus lohnt, die jeweiligen Angebote genauer unter die Lupe zu nehmen. Es gibt jedoch einige Dinge, die man beim Depotübertrag unbedingt beachten sollte.

Zum einen sollte man vorab feststellen, ob die einzelnen Wertpapierarten auch beim neuen Depot handelbar sind. Außerdem wird das alte Depot bei einem Wechsel nicht automatisch gekündigt, dies muss man in der Regel separat beantragen. Nach einem Depotwechsel sollten Eure Wertpapiere innerhalb weniger Wochen bei Eurem neuen Broker verfügbar sein. Sollte sich die Bank im Ausland befinden, muss man sich eventuell auf ein wenig mehr Wartezeit einstellen.

Für wen lohnt sich ein Depot?

Der Kapitalmarkt birgt viele Möglichkeiten, innerhalb kurzer Zeit Gewinne zu machen, was für viele äußerst attraktiv sein kann. Für langfristige Investitionen können sich Wertpapiere mehr lohnen, da die Geldanlagen mehr Gewinne erzielen als beispielsweise auf einem Tagesgeldkonto. Wer mit Wertpapieren handeln möchte, um Vermögensaufbau zu betreiben, kommt also um die Eröffnung eines Depots nicht herum.

Welcher Broker sich aber nun für Eure individuellen Interessen am ehesten lohnt, hängt allein von Euren Ansprüchen ab. Einsteiger haben oft andere Bedürfnisse als erfahrene Trader, sodass sich für Erstere eher vorab ein Demokonto zum Testen und anschließend ein Depot mit günstigen Ordergebühren eignet.

Viele Banken bieten außerdem ein Gemeinschaftsdepot an, mit dem als Paar zusammen investieren kann und dabei gleichzeitig noch Kosten sparen kann.

Auch ein Robo-Advisor kann, vor allem für den Anfang, eine gute Wahl sein. Er hilft, basierend auf Euren persönlichen Zielen, eine passende Finanzstrategie zu finden und arbeitet dabei völlig selbsständig mithilfe von Algorithmen und KI-Systemen.

In allen Fällen ist es aber ratsam, das individuelle Verhalten vor der Eröffnung eines Brokers abzuschätzen um somit die besten Konditionen zu ermitteln. Zuerst einmal sollte man sich vor Augen führen, ob eine persönliche Beratung eine größere Rolle spielt und welche Finanzprodukte genau von Interesse sind. Besonders hilfreich ist es außerdem, die ungefähre Anzahl an Ordern pro Jahr einzuschätzen, um gegebenenfalls weitere Wertpapierdepots auszuschließen.

Was sollte man bei einem Depot Vergleich beachten?

Bevor man also ein Depot eröffnet, sollte man sich gewisse Aspekte vor Augen führen und die Konditionen der verschiedenen Broker mit den individuellen Interessen abstimmen. Wieviel Geld seid Ihr bereit zu investieren? Möchtet Ihr im Börsenhandel oder auch im OTC-Handel mitwirken? Welche Finanzprodukte sind für Euch von Interesse?

Viele Anbieter stellen mittlerweile auch sogenannte Demokonten zur Verfügung, die einen Einstieg in den Handel mit Wertpapieren erleichtern. Denn beim Handeln gibt es natürlich gewisse Risiken, die je nach Finanzprodukt unterschiedlich hoch ausfallen können. Über die Sicherheit eines Depots gehen wir später aber noch einmal genauer ein, zuerst wollen wir einen Überblick über die Hauptkonditionen verschaffen.

Welches Depot ist das Beste?

Wenn man alle verschiedenen Aspekte, die für den Wertpapierhandel von Bedeutung sind berücksichtigt, kann man die zahlreichen Anbieter auf individueller Basis vergleichen.

Die besten Depots im Überblick:

Trade Republic Depot

- Kostenlose Depotführung

- Ordergebühren nur 1 Euro je Order

- Schnelle Depoteröffnung über die App

- Kostenfreie Sparpläne

- Attraktive Sparzinsen auf nicht investierte Einlagen

Scalable Capital

- Aktion: 25 Euro Bonus

- Kostenfreie Depotführung möglich

- Trades zum Festpreis für 0,99 Euro

- Sparpläne ab 1 Euro

- Zinsen auf nicht investiertes Guthaben

Traders Place Depot

- Aktion: 60 Euro Bonus

- Kostenlose Depotführung

- Ordergebühren nur 1 Euro je Order

- Schnelle Depoteröffnung über die App

- Kostenfreie Sparpläne

- Attraktive Sparzinsen auf nicht investierte Einlagen

justTrade Depot

- Aktion: 50 Euro Startguthaben

- Kostenlose Depotführung

- Kostenfreies Handeln mit 0 Euro Orderprovision

- Breite Auswahl an Aktien und ETFs verfügbar

- Handel an verschiedenen Börsenplätzen möglich

Freedom24 Depot

- Aktion: Gratis Aktien im Wert von bis zu 800 US-Dollar

- Kostenlose Depotführung

- Umfangreiches Produktangebot mit über 40.000 Aktien und 3.600 ETFs

- Orderkosten ab 2 Euro plus 0,02 Euro pro Aktie/ETF

Sogenannte Fintechs dominieren immer mehr den Finanzmarkt durch fortschrittliche digitale Finanzlösungen. Zu den bekanntesten Anbietern gehört Trade Republic. Das Trade Republic Depot bietet jede Order zum Preis von einem Euro an und zeichnet sich durch eine besonders nutzerfreundliche App aus, zudem sind über 4.000 ETFs und Aktien gratis besparbar. Auch mit der Trade Republic Karte ist das Unternehmen auf dem Markt vertreten.

Trade Republic Depot

- Kostenlose Depotführung

- Ordergebühren nur 1 Euro je Order

- Schnelle Depoteröffnung über die App

- Kostenfreie Sparpläne

- Attraktive Sparzinsen auf nicht investierte Einlagen

- Empfohlen von Stiftung Warentest (12/2025)

Die ING bietet ein Depot mit kostenloser Depotführung, ideal für preisbewusste Anleger. Die benutzerfreundliche App ermöglicht einfaches und schnelles Trading, auch von unterwegs. Die steuerliche Abwicklung erfolgt automatisch, inklusive Berechnung und Abführung aller relevanten Steuern. Zusätzlich profitieren Kunden regelmäßig von Aktionen, die vergünstigtes Handeln ermöglichen. Als One-Stop-Shop für alle Finanzangelegenheiten bietet die ING neben dem Wertpapierhandel auch Girokonten, Kredite und weitere Bankdienstleistungen – alles aus einer Hand.

ING Direkt-Depot

- Kostenlose Depotführung

- Günstige Handelsgebühren

- Sparplanraten ab 1 Euro für ETF-, Aktien- oder Fonds-Sparpläne

- Über 1.000 ETF-Sparpläne dauerhaft zu vergünstigten Konditionen

- Kostenloses Extra-Konto als Verrechnungskonto zum Depot

- Kostenloses Gemeinschaftsdepot möglich

- Empfohlen von Stiftung Warentest (07/2025)

Weitere günstiger Anbieter wie Smartbroker, Justtrade und Flatex werben ebenfalls mit attraktiven Konditionen im Bereich der Ordergebühren und erweisen sich als besonders nutzerfreundlich für Anfänger. Das onvista Depot bietet derweil mehr Spielraum da viele Handelsplätze verfügbar sind und eine große Auswahl an verschiedenen Wertpapieren angeboten werden.

Des Weiteren werden auch Anbieter wie Lynx, FXFlat und nextmarkets durch vielversprechende Leistungen interessant. Besonders bekannt ist jedoch auch eToro, ein Broker, der sich durch die Copy-Trading-Funktion abhebt, wobei Nutzer Ihre Depots öffentlich machen können und andere die entsprechenden Handlungsschritte somit nachahmen können. Scalable Capital dürfte ebenfalls ein Begriff sein, da das Depot mit einem Flatrate-Modell wirbt, bei dem beliebig viele Order zu einem Festpreis getätigt werden können.

Für erfahrenere Trader ist vor allem Captrader interessant, da der Anbieter ein umfassendes Portfolio an unterschiedlichen Finanzinstrumenten bereitstellt, laut eigenen Angaben sind über 1,2 Milllionen Wertpapiere verfügbar. Außerdem wirbt der Anbieter damit, dass über 135 Börsen weltweit zur Verfügung stehen.

Captrader Depot

- Kostenlose Depotführung

- Zugang zu über 150 Handelsplätzen weltweit

- Günstige Ordergebühren für Trades

- Mobile und Desktop Trading möglich

- Einfache Online-Beantragung möglich

Verschiedene Direktbanken bieten ebenfalls attraktive Broker an. Dazu gehören unter anderem die Wertpapierdepots von comdirect, 1822direkt, DKB und Consorsbank. Letzteres kann derweil mit besonders günstigen Konditionen überzeugen, da es keinen Mindestdepotwert für die Übertragung gibt und eine große Auswahl an ETFs und Derivaten zum Handel zur Verfügung stehen.

Consorsbank Depot

- Kostenloses Wertpapierdepot

- Ab 0,95 Euro pro Order handeln

- Über 1.500 ETF-Sparpläne ohne Sparplangebühr

- Aktien- & Fonds-Sparpläne 12 Monate lang gebührenfrei besparen

- Verzinstes Tagesgeldkonto kostenlos inklusive

- Einfache Online-Beantragung möglich

- Empfohlen von Stiftung Warentest (07/2025)

Wer jedoch in jedem Fall auf eine gute Beratung setzen möchte, sollte sich die Broker der Filialbanken näher ansehen. Allerdings gehen diese Depots meist auch mit deutlich teureren Gebühren einher. Positiv fallen daher besonders das maxblue Depot der Deutschen Bank, das ING Direkt-Depot, das DKB Broker Konto und das Targobank Depot auf, da diese im Gegensatz zum S Broker der Sparkasse keine Depotgebühren erheben. Die beiden Broker ähneln sich auch in ihren Konditionen, wobei für das Targobank Depot aber keine Mindestanlage notwendig ist.

Targobank Klassik-Depot

- Kostenlose Depotführung möglich

- Keine Mindestanlage nötig

- Persönliche Beratung in der Filiale möglich

- Günstige Ordergebühren

- Online Eröffnung und Depotführung möglich

Depot Vergleich Februar 2026: Unser Fazit

Unter den zahlreichen Anbietern für Aktiendepots auf dem Markt finden sich sicherlich einige vorteilhafte und weniger vorteilhafte Broker. Daher sollte man, um das passende Depot zu finden, unbedingt die wichtigsten Konditionen wie Gebühren und Kosten je Trade miteinander vergleichen.

Wer gerade in den Wertpapierhandel einsteigen möchte, kann sich auch vorerst ein Demokonto bei einem entsprechenden Anbieter zulegen, um alle Leistungen ohne Risiko zu testen.

Grundsätzlich gilt: Wer gerade erst in den Wertpapierhandel einsteigen möchte, sollte sich nach einem Broker mit kompetenter Beratung umsehen. Wer jedoch bereit ist größere Risiken einzugehen, kann bei der Wahl für ein geeignetes Depot auch die verschiedenen Finanzinstrumente in Betracht ziehen, die zum Handel zur Verfügung stehen. In jedem Fall ist es ratsam, die Investmentstrategien im Voraus abzuwiegen und auf Basis dieser Entscheidung die jeweiligen Leistungen der Broker abzuwiegen.

Auch ein Blick auf den Depot-Test der Stiftung Warentest kann dabei helfen, das passende Depot zu finden!

Wer ebenfalls auf der Suche nach zusätzlichen Finanzprodukten wie Geschäftskonten, Girokonten und Kreditkarten ist, sollte einen Blick auf unsere Vergleiche werfen. Unser Kreditkarten Vergleich ermöglicht es zum Beispiel nach individuellen Anforderungen zu filtern und somit das passende Modell zu finden!

Die besten Depots im Überblick:

Trade Republic Depot

- Kostenlose Depotführung

- Ordergebühren nur 1 Euro je Order

- Schnelle Depoteröffnung über die App

- Kostenfreie Sparpläne

- Attraktive Sparzinsen auf nicht investierte Einlagen

Scalable Capital

- Aktion: 25 Euro Bonus

- Kostenfreie Depotführung möglich

- Trades zum Festpreis für 0,99 Euro

- Sparpläne ab 1 Euro

- Zinsen auf nicht investiertes Guthaben

Traders Place Depot

- Aktion: 60 Euro Bonus

- Kostenlose Depotführung

- Ordergebühren nur 1 Euro je Order

- Schnelle Depoteröffnung über die App

- Kostenfreie Sparpläne

- Attraktive Sparzinsen auf nicht investierte Einlagen

justTrade Depot

- Aktion: 50 Euro Startguthaben

- Kostenlose Depotführung

- Kostenfreies Handeln mit 0 Euro Orderprovision

- Breite Auswahl an Aktien und ETFs verfügbar

- Handel an verschiedenen Börsenplätzen möglich

Freedom24 Depot

- Aktion: Gratis Aktien im Wert von bis zu 800 US-Dollar

- Kostenlose Depotführung

- Umfangreiches Produktangebot mit über 40.000 Aktien und 3.600 ETFs

- Orderkosten ab 2 Euro plus 0,02 Euro pro Aktie/ETF