Die Kreditkarte ist eines der beliebtesten Zahlungsmittel der Deutschen. Sie überzeugt durch die Bequemlichkeit des Kreditrahmens und die weltweite Akzeptanz, hat jedoch auch eine Vielzahl von Gebühren, die oft übersehen werden. Von Jahresgebühren über Abhebegebühren bis zu Fremdwährungsgebühren – die Palette der Kreditkartengebühren ist breit gefächert.

Die besten Kreditkarten im Überblick

In diesem Artikel erklären wir Euch, welche Kosten mit der Nutzung von Kreditkarten in Deutschland und im Ausland verbunden sind. Außerdem geben wir Euch wertvolle Tipps, wie Ihr Eure Finanzen optimal planen können, um die Vorteile Eurer Kreditkarten bestmöglich zu nutzen und gleichzeitig Kosten zu sparen.

Inhaltsverzeichnis

Welche Kreditkartengebühren gibt es?

Selbst wenn Kreditkarten eine bequeme und vielseitige Form des bargeldlosen Zahlungsverkehrs darstellen, werden die mit der Nutzung einhergehenden Kosten oft vernachlässigt. Denn der große Vorteil, der die Charge Kreditkarte von der Debitkarte unterscheidet, ist der praktische Kreditrahmen.

Das bedeutet, dass Eure Ausgaben nicht direkt von Eurem Konto abgezogen werden, sondern die Abrechnung einmal im Monat erfolgt. Bis zum Ende Eures Abrechnungszyklus könnt Ihr Euren Kreditrahmen also voll ausnutzen. Da die Charge Kreditkarte der Debitkarte sowohl in ihrer Akzeptanz als auch in Ihren Vorteilen und Funktionen weit voraus ist, kommen bei der Nutzung einer Kreditkarte natürlich auch mehr Gebühren auf Euch zu.

Bevor Ihr Euch für eine Kreditkarte entscheidet, ist es also essenziell, sich über die verschiedenen Kreditkartengebühren im Klaren zu sein, um finanzielle Überraschungen zu vermeiden. Bei der Auswahl der idealen Karte und des Anbieters, der am besten zu Euch passt, solltet Ihr das Angebot auf folgende Kostenpunkte prüfen:

Jahresgebühr

Die Jahresgebühr ist die Basis aller Kostenkomponenten Eurer Kreditkarte. Während es auch Karten ohne Jahresgebühr gibt, sind die meisten Kreditkarten mit jährlich anfallenden Kosten für die Nutzung verbunden. Diese Gebühr variiert allerdings erheblich, je nach Art der Kreditkarte und Eurer Bank. Auch die enthaltenen Funktionen und Vorteile spielen eine große Rolle hinsichtlich der Jahresgebühr Eurer Kreditkarte.

In Deutschland gibt es viele verschiedene Arten von Kreditkarten, die unterschiedliche Services und Zusatzleistungen bieten. Wenn Ihr Geld sparen möchtet, solltet Ihr zu einer einfachen Kreditkarte greifen, da diese oft mit geringeren Jahresgebühren oder sogar ohne jährliche Gebühr erhältlich sind. Diese einfache Kreditkarte bietet Euch grundlegende Zahlungsfunktionen zu günstigen Preisen und ist daher unter deutschen Nutzern besonders beliebt.

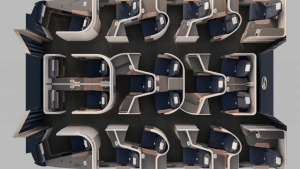

Auf der anderen Seite gibt es eine große Auswahl an Premium Kreditkarten, die deutlich mehr Vorteile bieten als Standard Kreditkarten. Wenn Ihr Euch zum Beispiel für die American Express Platinum Karte entscheidet, profitiert Ihr von einer Vielzahl von Leistungen wie Reiseversicherungen, Cashback-Programme, exklusive Zugänge zu Flughafen-Lounges und Belohnungspunkte für Einkäufe. Dafür sind diese Premium Karten jedoch in der Regel auch mit höheren Jahresgebühren verbunden.

American Express Platinum Card

- 200 Euro Online-Reiseguthaben pro Jahr für Flüge, Hotels und mehr

- 200 Euro SIXT ride Fahrtguthaben pro Jahr

- 150 Euro Restaurantguthaben pro Jahr

- 120 Euro Entertainmentguthaben pro Jahr

- 90 Euro Shoppingguthaben pro Jahr

- Bis zu 200 Euro Rabatt & Priority Vorteile bei Condor Flugbuchungen

- Kostenloser Lounge-Zugang inkl. Gast an über 1.500 Flughäfen

- Bestes Versicherungspaket in Deutschland

- Exklusive Kreditkarte aus Metall

- Wertvolle Punkte sammeln mit jedem Euro Umsatz

- Kostenfreie Platinum Partnerkarte inkl. aller Vorteile

- Upgrades, Frühstück und weitere Statusvorteile in Hotels

- Für Selbstständige und Unternehmer: Amex Business Platinum mit 50.000 + 15.000 Punkten

Die Auswahl der richtigen Kreditkarte sollte daher auf Euren individuellen Bedürfnissen und dem gewünschten Nutzen basieren. Wenn die Hauptnutzung auf einfache Transaktionen und grundlegende Zahlungsfunktionen abzielt, könnte eine einfache Kreditkarte mit niedrigen Jahresgebühren die beste Wahl sein. Wenn Ihr allerdings viel auf Reisen seid und dabei von umfangreichen Zusatzleistungen profitieren möchtet, lohnt es sich oftmals, sich für eine Kreditkarte mit höheren Jahresgebühren und entsprechenden Prämien zu entscheiden.

Abhebegebühr

Wenn Ihr Eure Debitkarte nicht zur Hand habt oder Euch gerade im Ausland befindet, könnt Ihr auch mit Eurer Kreditkarte Bargeld abheben. Allerdings sind auch beim Abheben mit Eurer Kreditkarte verschiedene Gebühren zu beachten. Nicht selten hängt auch dieser Kostenfaktor von der gewählten Karte ab. Prinzipiell gilt: Je mehr Ihr für Eure Kreditkarte zahlt, desto mehr Leistungen sind auch inkludiert. Aus diesem Grund bieten viele Premium Kreditkarten Euch die Möglichkeit, kostenlos Geld abzuheben.

Abhebegebühr der Anbieter

Auch bei vielen Standard Kreditkarten fallen keine zusätzlichen Kreditkartengebühren für das Abheben in Deutschland an – zumindest bei der Nutzung von Geldautomaten des eigenen Kreditkartenanbieters oder innerhalb des Netzwerks Eurer Bank.

Abhebegebühr im Ausland

Vorsicht ist allerdings geboten, wenn Ihr im Ausland Bargeld abheben wollt, denn hierfür können zusätzliche Gebühren anfallen. Die Höhe der Abhebegebühren hängt in der Regel davon ab, ob Ihr Euch in Europa befindet oder außerhalb des Kontinents abheben möchtet. In der Regel berechnen Banken Euch dafür einen prozentualen Anteil des abgehobenen Betrags – oftmals gibt es jedoch einen Mindestbetrag, der das Abheben im Ausland schnell zur Kostenfalle machen kann. Aus diesem Grund empfehlen wir Euch, lieber selten höhere Beträge abzuheben als viele kleine Abhebungen vorzunehmen, um Geld zu sparen.

Abhebegebühr der Automaten

Doch nicht nur Eure Bank erhebt Gebühren, wenn Ihr Geldautomaten nutzt, sondern oftmals auch der Betreiber des Automaten. Diese Gebühr kann je nach Belieben des Betreibers festgelegt werden und ist damit von Land zu Land und von Automat zu Automat unterschiedlich hoch. Prinzipiell sind die Kosten geringer, wenn Ihr Euch für einen Geldautomaten einer renommierten lokalen Bank entscheidet, anstatt einen Automaten einer privaten Firma wie Euronet zu nutzen.

Wenn Ihr eine Abhebung mit Eurer Kreditkarte im Ausland plant, solltet Ihr auch die Dynamische Währungsumrechnung beziehungsweise die Dynamic Currency Conversion, kurz DCC, im Hinterkopf behalten. Hierbei wird Euch am Geldautomaten die Wahl gegeben, Eure Abhebung direkt in Euro abzurechnen, anstatt sie in der lokalen Währung zu bezahlen. Wenn Ihr der Abrechnung in Eurer Heimatwährung zustimmt, nehmt Ihr allerdings ungünstige Wechselkurse in Kauf, die die Kosten Eurer Abhebung weiter in die Höhe treiben.

Fremdwährungsgebühr

Falls Euer Zielland eine andere Währung hat, kommen sowohl bei Abhebungen als auch beim bargeldlosen Bezahlen weitere Kosten auf Euch zu. Denn die meisten Banken berechnen eine Fremdwährungsgebühr, die bei Kreditkartentransaktionen in einer anderen Währung als Euro anfällt.

Diese Gebühr rechtfertigen die Banken und Kreditkartenanbieter durch die Kosten, die bei der Umrechnung in die gewünschte Währung entstehen. Die Höhe der Fremdwährungsgebühr variiert je nach Kreditkartenanbieter, liegt aber in der Regel zwischen einem und drei Prozent des Transaktionsbetrags.

Der Prozentsatz wird auf den Betrag aufgeschlagen, den Ihr in einer Fremdwährung ausgebt – egal ob bei einem Online Einkauf, bei einer Abhebung oder beim Bezahlen vor Ort mit Eurer Kreditkarte. Selbst dieser kleine prozentuale Anteil kann sich im Urlaub jedoch schnell summieren. Einige Kreditkartenanbieter richten sich jedoch an Reisende und bieten daher reduzierte Fremdwährungsgebühren an oder verzichten sogar ganz auf sie. Wenn Ihr also oft im Ausland unterwegs seid, könnt Ihr mit der Verwendung einer spezialisierten Reisekreditkarte bares Geld sparen.

Die besten Reisekreditkarten im Vergleich

TF Bank Mastercard Gold

- Kostenlose Kreditkarte

- Weltweit gebührenfrei bezahlen

- Reiserücktrittkostenversicherung inkl.

- Auslandskrankenversicherung inkl.

Barclays Visa

- Kostenlose Kreditkarte (Bei Aktivierung des Lastschriftverfahrens 2 Euro im Monat)

- Kostenlose Bargeldabhebungen weltweit

- Kostenlose Zahlungen weltweit

- Kostenloser Kredit bis zu 2 Monate

awa7 Visa Kreditkarte

- Rückzahlung in kleinen, flexiblen Raten

- Bis zu 2.000 Euro Sofortauszahlung möglich

- 0 Euro Jahresgebühr

- Weltweit gebührenfrei bezahlen*

- Gebührenfrei Bargeld abheben im Ausland**

N26 Mastercard

- Kostenlose Debit-Karte – dauerhaft ohne Jahresgebühr

- Kostenfreie Zahlungen weltweit

- Kostenfreie Bargeldabhebungen im Euro-Raum

- Kostenloses Girokonto inklusive

DKB Visa Karte

- Kostenlose Abhebungen weltweit

- Keine Gebühren im Ausland

- Kostenlose Zahlungen weltweit

- Apple Pay und Google Pay fähig

Um herauszufinden, wie hoch die Fremdwährungsgebühr bei Eurer Kreditkarte ist, solltet Ihr einen Blick auf das Preis- und Leistungsverzeichnis Eurer Bank werfen.

Auslandseinsatzgebühr

Die Auslandseinsatzgebühr ist – wie der Name schon sagt – eine Gebühr, die bei der Verwendung Eurer Kreditkarte außerhalb Deutschlands anfällt. Egal, ob Ihr innerhalb der Eurozone mit Eurer Kreditkarte bezahlt oder eine Transaktion in einer Fremdwährung durchführt, diese Gebühr soll die Abwicklung von internationalen Transaktionen decken.

Genau wie die Fremdwährungsgebühr hängt auch die Höhe dieser Gebühr von Eurem Kreditkartenanbieter und Kartenmodell ab. Wann immer Ihr mit Eurer Kreditkarte außerhalb Deutschlands bezahlt, wird eine prozentuale Gebühr auf den ausgegebenen oder abgehobenen Betrag berechnet. Nur in den seltensten Fällen fallen Mindestgebühren im Rahmen des Auslandseinsatzes an – dennoch solltet Ihr Vorsicht walten lassen und zuvor die Preise Eurer Bank prüfen.

Rückzahlungsgebühr

Bei Revolving Kreditkarten habt Ihr die Möglichkeit, die Teilzahlungsfunktion zu nutzen, um Eure Kreditkartenschulden in Raten zurückzuzahlen. Das bedeutet, dass Ihr nicht den gesamten Kreditkartenbetrag am Ende des Abrechnungszeitraums begleichen müsst, sondern stattdessen nur einen Teilbetrag. Wenn Ihr diese Funktion nutzen wollt, solltet Ihr über die Sollzinsen bei Revolving Kreditkarten mit Ratenzahlung Bescheid wissen.

In der Regel berechnen die Kreditkartenunternehmen die Zinsen auf den ausstehenden Betrag, bis dieser vollständig zurückgezahlt ist. Diese Zinsen sind allerdings vergleichsweise hoch und können die Gesamtkosten Eurer Kreditkarte erheblich erhöhen.

Daher solltet Ihr Euch bewusst sein, dass die Nutzung der Teilzahlungsfunktion zu finanziellen Belastungen führen kann, und die Gesamtrückzahlung sorgfältig kalkulieren. Generell ist es ratsam, Eure Kreditkarte eher als Zahlungsmittel als langfristige Finanzierungsoption zu betrachten, um hohe Zinskosten zu minimieren.

Weitere mögliche Kosten

Zwar sind die bereits erwähnten Gebühren die wichtigsten Kostenpunkte, dennoch können auch weitere Kosten für außerordentliche Dienstleistungen wie Kontoauszüge, Ersatz- oder Partnerkarten oder die Nutzung der Lastschriftfunktion anfallen.

Um diese Kosten zu vermeiden, ist es ratsam, die Gebührenstrukturen Eures Kreditkartenanbieter zu überprüfen und die Wahl Eurer Kreditkarte auf Eure persönlichen Bedürfnisse abzustimmen.

Gibt es wirklich kostenlose Kreditkarten?

Obwohl die Kreditkarte von vielen Deutschen noch immer eine Art Luxusgut angesehen wird, gibt es auch eine Reihe an kostenlosen Kreditkarten, deren Anbieter keine Jahresgebühr erheben. Diese Option eignet sich für Euch, wenn Ihr die grundlegenden Zahlungsfunktionen einer Kreditkarte nutzen möchtet, aber die exklusiven Reisevorteile und Bonusprogramme nicht benötigt. Denn durch die Nutzung einer Kreditkarte ohne Jahresgebühren lassen sich die Gesamtkosten dramatisch reduzieren.

Bei der Auswahl einer kostenlosen Kreditkarte ist es jedoch wichtig, auf versteckte Gebühren zu achten, denn in der Regel müsst Ihr bei Karten ohne Jahresgebühr mit höheren Kosten für Transaktionen rechnen. Achtet also insbesondere auf die Gebühren für Bargeldabhebungen und Zusatzleistungen.

Um Euch bei Eurer Entscheidung unter die Arme zu greifen, haben wir uns auf die Suche nach den besten kostenlosen Kreditkarten in Deutschland gemacht. Hier sind unsere Top 5:

Wie kann man hohe Kreditkartengebühren vermeiden?

Wie Ihr seht, gibt es eine Reihe an Kosten, die mit der Nutzung Eurer Kreditkarte im In- und Ausland einhergehen. Das bedeutet jedoch nicht, dass Ihr das einfach hinnehmen müsst, denn es gibt durchaus Wege, wie Ihr die Kreditkartengebühren minimieren könnt.

Um hohe Kreditkartengebühren zu vermeiden, helfen Euch folgende Tipps:

- Tipp 1: Wählt eine kostenlose Kreditkarte: Entscheidet Euch für eine Kreditkarte ohne Jahresgebühren, falls Ihr die Zusatzleistungen einer Premium Karte nicht unbedingt benötigt. So könnt Ihr bereits von vornherein eine jährliche finanzielle Belastung vermeiden.

- Tipp 2: Nutzt bei der Auswahl Vergleiche: Nutzt Online-Tools und Vergleichsportale, um die Gebührenstrukturen verschiedener Kreditkartenanbieter effizienter beurteilen zu können und die Kreditkarte mit den besten Konditionen für Eure Bedürfnisse zu finden.

- Tipp 3: Verzichtet auf Zusatzleistungen: Wenn Ihr auf bestimmte Versicherungen oder Premium Services verzichten könnt, wählt eine einfachere Kreditkarte. Ohne diese Zusatzleistungen könnt Ihr die Gebühren minimieren, wenn Ihr Eure Karte hauptsächlich als Zahlungsmittel in Deutschland nutzt.

- Tipp 4: Reduziert Eure Bargeldabhebungen: Je weniger oft Ihr Bargeldabhebungen am Geldautomaten durchführt, desto mehr könnt Ihr sparen, da hier oft hohe Gebühren anfallen. Verwendet Eure Kreditkarte vorzugsweise für bargeldlose Transaktionen oder entscheidet Euch für eine Karte, die kostenlose weltweite Abhebungen bietet.

- Tipp 5: Verwendet internationale Reisekarten: Wenn Ihr oft im Ausland oder in Fremdwährungen bezahlt, lohnt es sich, Eure Kreditkarte nach diesem Kriterium auszuwählen. Einige Anbieter richten sich an Reisende und Expats und bieten im Ausland günstige Konditionen, wodurch Ihr unter Umständen viel Geld sparen könnt.

- Tipp 6: Nutzt die Teilzahlungsoption nur, wenn nötig: Wenn möglich, zahlt den gesamten Kreditkartenbetrag am Ende des Abrechnungszeitraums zurück, da bei der Nutzung der Ratenzahlung hohe Zinsen für den ausstehenden Betrag anfallen. Falls Ihr die Teilzahlungsoption nutzen müsst, könnt Ihr auch Sonderzahlungen veranlassen, um Euer Saldo schneller auszugleichen.

Unser Fazit zu Kreditkartengebühren

Zwar sind Kreditkarten ein beliebtes Zahlungsmittel, dennoch ist ein umfassendes Verständnis der verschiedenen Kreditkartengebühren wichtig, um finanzielle Fallstricke zu vermeiden. Aufgrund der Vielfalt der Kosten, angefangen bei Jahresgebühren über Fremdwährungsgebühren bis zu Abhebegebühren, solltet Ihr Euch vor der Entscheidung für eine Kreditkarte genau mit den Konditionen und Preisen des Anbieters Eurer Wahl auseinandersetzen.

Die bewusste Nutzung einer Kreditkarte ist entscheidend, um unerwünschte Gebühren zu vermeiden und die finanzielle Effizienz zu maximieren. Durch die Auswahl einer Kreditkarte ohne Jahresgebühren, das Vermeiden von Bargeldabhebungen, das rechtzeitige Begleichen Eurer Kreditkartenschulden und die genaue Prüfung der Vertragsbedingungen könnt Ihr nicht nur Eure Kosten minimieren, sondern auch die Vorteile Eurer Kreditkarte optimal nutzen.